創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

正しい運転資金を把握することは、事業の運営や財務の課題点を明確にし、キャッシュフローに余裕を持たせるための戦略を練ることにつながります。

運転資金には次のように種類があり、ここでご紹介する計算方法にてそれぞれ状況を把握することが可能です。

- 経常運転資金

- 増加運転資金

- 減少運転資金

- 季節性運転資金

- その他の運転資金

特に経常運転資金については計算により把握しておきたい方も多いでしょうから、ぜひ確認していきましょう。

事業を円滑に進めるだけでなく、融資など資金調達が必要となった場合の希望額算出にも便利です。

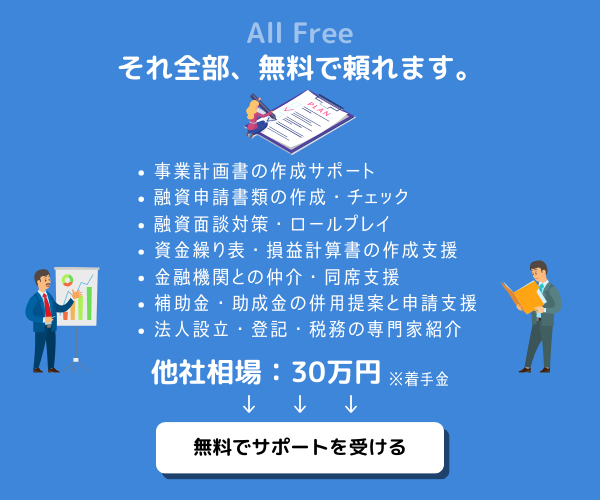

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

運転資金の計算方法その1「在高方式」

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

運転資金の計算方法として知られているものの一つに、「在高(ありだか)方式」があります。

手元にある資産からお金の総量を導き出す方式で、企業にある資産や負債をもとに時間をかけずに計算できます。

売上債権+棚卸資産-買入債務

在高方式は、企業が現在保有している資産や負債をもとに、運転資金を算出する方法です。

計算式は「売上債権+棚卸資産-買入債務」で、売上債権には売掛金と受取手形が含まれ、買入債権は買掛金と支払手形が含まれます。

手元にある資産と負債の差額を算出するため、迅速に計算できますが、将来の現金流入と流出は考慮に入れていません。

そのため、より正確な運転資金を算出するには他の方法を併用する必要があります。

売上債権の考え方

売上債権は、商品やサービスを提供したものの、まだ回収しきれていない代金を指します。

具体的には、売掛金や受取手形が該当します。

売掛金は、企業が取引先に対して発行した請求書に基づき、代金を受け取る権利のことです。

受取手形は、支払期日に代金が支払われることを保証する証書のことをいいます。

売上債権が多ければ企業の資産は増え、回収が遅れると資金繰りが厳しくなるため、適切な管理が重要です。

棚卸資産の考え方

棚卸資産は、企業が販売を予定している商品、原材料、製品、または製造中の品物を指します。

将来的に売上となる予定の資産であり、まだ現金化されていません。

棚卸資産が増えれば販売機会の増加や原材料のストックとして安心材料になりますが、過剰に保有すると管理費用や販売できない時のリスクが増加します。

適正な在庫管理を行うことで、無駄なコストの抑制にもつながるでしょう。

買入債務の考え方

買入債務は、企業が商品や原材料を仕入れた際に、まだ支払っていない代金を指します。

具体的には、買掛金や支払手形です。

買入債務が多い場合、企業は取引先に対して支払い義務を負っており、資金繰りに影響を与えることがあります。

支払いが遅くなったり長期化しすぎたりすると、取引先との信頼関係に影響を及ぼすため注意が必要です。

運転資金の計算方法その2「回転期間方式」

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

続いては、「回転期間方式」という計算方法について紹介します。

入金と出金の間にどの程度のタイムラグがあるかを計算することで、正確な運転資金の算出が可能な方法です。

平均月商×(売上債権回転期間+棚卸資産回転期間-買入債務回転期間)

回転期間方式は、企業の運転資金をより正確に計算する方法です。

何日間の間でどれだけ資金が必要かを算出できるため、資金が底をつきそうでも何日分のお金があれば乗り越えられるのかがわかります。

計算するには、「平均月商×(売上債権回転期間+棚卸資産回転期間-買入債務回転期間)」の式を用います。

より実態に即した運転資金を算出できるため、長期的な資金繰りの予測も立てやすいでしょう。

そもそも回転期間とは

回転期間とは、資産が1回転して元の状態に戻るまでの期間を指します。

売上の場合は、商品が売れた後に債権が発生し、最終的に代金が発表されるまでの期間のことです。

仕入れの場合は、商品を仕入れてから代金を支払うまでの流れを表します。

在庫を抱えてから売上を上げて代金を回収するまでの期間も回転期間です。

売上債権回転期間の考え方

売上債権回転期間は、売上金の回収までにかかる期間を示します。

計算式は「売掛金+受取手形 ÷(年間売上高 ÷ 12)」です。

売上債権回転期間が長い場合、企業の資金繰りが厳しくなる可能性が高くなります。

逆に短い場合、現金回収が順調に進んでおり、資金繰りが安定していると考えられるでしょう。

売上債権回転期間を把握し、遅延が発生しないように管理することが重要です。

棚卸資産回転期間の考え方

棚卸資産回転期間は、在庫が消化され、販売されるまでの期間を指します。

計算式は「棚卸資産 ÷ (年間売上原価 ÷ 12)」です。

棚卸資産回転期間が短いほど、企業は効率的に在庫を販売していることになります。

在庫が長期間残ると、倉庫管理費用や劣化、損耗などのリスクが増えるため、適切な在庫管理が求められるでしょう。

棚卸資産回転期間を短縮するためには、売上データを分析し、需要に見合った適切な量の在庫を保つことが大切です。

買入債務回転期間の考え方

買入債務回転期間は、企業が仕入れた商品や原材料の代金を支払うまでの期間を示します。

計算式は「(買掛金+支払手形+受取手形の譲渡高)÷(年間売上原価 ÷ 12)」です。

この期間が長いほど支払いでの無理が生じにくいため、事業運営を行う上では好ましいとされています。

ただし、取引先との信頼関係を維持するためには適切なバランスが必要です。

支払い条件を見直し、長期的な安定を確保することが重要です。

運転資金その他の使える計算方法

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

そのほかにも、運転資金を算出するための計算方法が存在します。

用途に合わせて計算方法の使い分けをしましょう。

- 運転資金調達高の計算方法

- 運転資金月商倍率の計算方法

運転資金調達高の計算方法

運転資金調達高は、資金繰りの状況を把握するための重要な指標です。

「(売上債権 + 棚卸資産)- 仕入債務」で算出できます。

売上債権は売掛金や受取手形、棚卸資産は商品や原材料を指し、仕入債務は支払手形や買掛金です。

算出結果がプラスであれば運転資金に余裕があり、マイナスであれば資金が不足していることを示します。

運転資金月商倍率の計算方法

続いて、運転資金月商倍率という計算方法です。

運転資金が月商の何倍であるかを示す指標で、計算式は「運転資金 ÷ 月商」で算出します。

企業が運転資金を月商に対してどれだけ持っているかを確認できる計算方法です。

例えば、運転資金が200万円、月商が100万円であれば、運転資金月商倍率は2倍となり、2ヶ月分の運転資金を持っていることになります。

本指標が過去のデータと比較して長期化している場合、仕入債務の支払い状況や在庫の中身を確認するなど資金繰りの改善が必要です。

また、現預金月商倍率や借入金月商倍率も同様に計算することで、資金調達状況や現金預金の余裕度のチェックにもなります。

運転資金を安定させるために

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

ここでは、運転資金を安定させるための方策を紹介します。

以下の6つはぜひ試してみてください。

- 売上債権回転期間は短く

- 棚卸資産回転期間は短く

- 買入債務回転期間は長く

- 長期的な資金計画を立てる

- 資金調達はお早めに

- 税理士など専門家に相談

売上債権回転期間は短く

運転資金を安定させるためには、売上債権回転期間の短縮が重要です。

売上債権回転期間が長期化すると、売上金の回収が遅れ、結果的に資金繰りが悪化します。

たとえば、取引先からの支払いが遅れると、現金が手元に残らず、運転資金が不足することになるでしょう。

売上債権の回収期間を短縮するためには、請求書の早期発行や支払い条件の見直し、取引先の信用チェックといった工夫が必要です。

棚卸資産回転期間は短く

棚卸資産回転期間が長いと、在庫が増えるだけでなく、商品によっては劣化や損耗してしまい価値が下がる可能性もあります。

すると、在庫を持つことでコストがかかり、運転資金が不安定になります。

棚卸資産回転期間を短くするには、定期的な在庫管理を行い、需要予測に基づいた仕入れを行うことが重要です。

また、在庫を効率的に流通させるために、販売促進活動やキャンペーンを実施することも一つの方法です。

買入債務回転期間は長く

運転資金を安定させるためには、買入債務回転期間をできるだけ長く保つことが有効です。

買入債務とは仕入れにかかる支払金額を指し、長ければ長いほど手元の現金を長く保つことができます。

しかし、支払い期間が長すぎると取引先との信頼関係が損なわれる恐れがあるため、バランスが必要です。

適切な支払いスケジュールを設定し、取引先と協力して安定的な資金繰りを維持しましょう。

長期的な資金計画を立てる

運転資金を安定させるためには、長期的な視野で資金計画を立てることが重要です。

短期的な資金調達に頼りすぎると、資金繰りが悪化する可能性があります。

また、資金調達のために金融機関から融資を受ける際には、申し込みや審査に時間がかかるでしょう。

そのためにも、長期的な視点を持つことは重要です。

事業の成長に合わせて必要な資金額を予測し、計画的に融資を活用することが、経営の安定性を高めます。

資金調達はお早めに

運転資金が不足すると、事業運営に支障をきたす恐れがあるため、資金調達は早めに行うことが大切です。

金融機関からの融資には時間がかかることが多いため、資金が不足しそうな兆候が見えた時点で、早めに資金調達の計画を立てておきましょう。

また、政府系金融機関や地方銀行など、複数の調達手段を検討することも資金繰りを安定させるために有効です。

税理士など専門家に相談

運転資金を安定させるためには、税理士や経営コンサルタントなどの専門家に相談することが有効です。

専門家の助言を受けることで、より正確な資金計画や税務対策が可能になります。

特におすすめしたいのは、「CEOパートナー」です。

経営や資金調達に詳しい税理士と事業者とを結ぶマッチング事業を行っています。

新たに事業を立ち上げた人の頼れる相談役になってくれるため、非常に便利です。

おすすめの資金調達方法や事業計画書の作成代行、事業経営のアドバイスなど幅広いサポートを行っています。

運転資金の安定化を図るためのアドバイスも可能なので、これを機に相談してみましょう。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

まとめ

運転資金を安定させるためには、売上債権回転期間や棚卸資産回転期間の管理、買入債務回転期間の延長といったさまざまな施策が必要です。

とはいえ、具体的に何をしたらよいのかわからないという方もいるでしょう。

その場合は、経営の専門家に相談してみてください。

本記事でおすすめしたCEOパートナーは、多くの事業者からの相談を受け付けています。

紹介される税理士はこれまでも多くの経営者のサポートを行ってきたので、そのノウハウや経験を活かしたアドバイスも可能です。

相談は無料なので、事業計画でつまづいた人や明確な事業目標がある方はぜひお問い合わせください。

コメント