銀行からの資金調達って聞くだけで、ちょっと身構えちゃいますよね。

でも、安心してください。

実は、あなたと同じように悩んでいる人はたくさんいます。

そこで、この記事では銀行融資をスムーズに受けるための、実際に役立つアドバイスをご紹介します。

資金調達の種類や注意点など、資金調達のプロセスをわかりやすく解説していきますよ。

最後には、「あれ、こんなに簡単だったんだ」と思えるくらい、資金調達のことがスッキリと理解できるはずです。そして、あなたのビジネスがぐんと前進するような、次の一歩を踏み出せるようになります。

もう資金の心配はなく、あなたのビジネスアイデアがどんどん形になっていくことを。

この記事が、そのスタートのきっかけになることを願っています!

中小企業が銀行で資金調達するための5つのコツ

銀行の融資は低金利且つ限度額が大きいので、銀行からの融資を受けたいという起業は多いですが、

融資を受けるためには厳しい審査を通過しないといけません。

そこで、審査を通りやすくするために出来ることを5つ紹介します。

顧問税理士のサポートを得る

顧問税理士をつけることで難しい申請や書類作成をサポートしてくれます。

審査において、書類の不備は大きなマイナス点になってしまうので、税理士によるサポートがあると心強いですね。

事業が始まってからも確定申告の代理や節税の提案、決算書の相談などをしてもらえるのでメリットが多いです。

税理士事務所を探すには紹介やセミナーに参加する方法もありますが、CEOパートナーでは自分に合った税理士とのマッチングをしてくれるのでぜひ活用してください。

自己資本比率を増やす

自己資本とは、経営での利益などから積み立てた資金として返済の必要がない資金を指します。

自己資本比率が高いと会社の財務が安定しているという指標になります。

財務が安定しているということは銀行からの信頼にも繋がり、融資を受けやすくなるのです。

保証付融資制度にする

信用保証協会が保証を行ってくれる融資のことを保証付融資といいます。

信用保証があることで銀行側は融資した資金が返済されない不安が減るため、融資を受けやすくなります。

また、この保証付融資制度にも審査が必要になりますが、税理士のサポートを受けることで審査を円滑に進められる可能性があります。

事業計画書を作成

事業計画書は融資を受ける際に必要な書類です。

どのように事業を進めていくか、返済計画がどうかなどを明記するものです。

事業計画書の内容が筋が通り、事業の可能性があると見なされることで審査を通過する事が出来ます。

事業計画書の例でどのような内容かを見ることが出来るので参考にしてください。

返済の実績を作る

一度期限内の返済の実績があると融資を受けやすくなります。

融資を受けられるのは銀行だけではなく、日本政策金融公庫や地方の融資制度にも良い条件で資金調達できる仕組みがあるので、そこで返済実績をつくる方法も有効です。

銀行の資金調達の種類はこの6つ!

銀行で資金調達をするには、6つの方法があります。

同じ銀行の融資と言ってもそれぞれ特徴や方法が違うので参考にしてください。

銀行から直接借りる! プロパー融資

プロパー融資は他からの保証なく、銀行が事業者に直接融資をすることを指します。

銀行のみの審査なので比較的早い融資が受けられることと、プロパー融資を受けられるということは銀行から信頼があるということなので、会社の信用度があがります。

それに伴い審査基準が高く、金利も比較的高く設定されることが多いので、簡単にプロパー融資が受けられるわけではありません。手続きに関してはプロパー融資に必要な書類一覧を参考にしてください。

保証付融資!信用保証協会がサポート

序盤でも紹介しましたが、信用保証協会と契約することでまだ信用のない小さな企業でも一定の融資が受けられるように保証をしてくれます。

返済が滞った場合には保証の範囲内で返済を肩代わりしてくれるので安心ですね。

保証付融資を利用する際には保証料を支払う必要があるのと、審査が信用保証協会と金融機関の2つが必要な点に注意してください。

不動産を活用!不動産担保融資

不動産担保融資は文字通り土地や住宅など不動産を担保にして融資を受けることです。

不動産を担保にしているため、比較的借入しやすく、金利も低く設定されることが多いです。

しかし不動産を失うリスクがあるのと、評価や登記にかかる時間や手数料がかかるので慎重に計画してください。

売掛金を担保!売掛債権担保融資

売掛債権担保融資は、売掛債権(まだ回収していない売り上げ代金など)を担保として融資を受けることです。

大きな不動産を担保にしないため、無担保に代わる有効な手段と言えます。

特にサービスをした後に大きな売上金を回収する建設業や卸売業などのビジネスモデルでは売上代金を待たずに資金調達が出来るのでキャッシュフローが安定します。

迅速・柔軟!ビジネスローン

ビジネスローンは事業を行う人のみが利用できるローンで、多くのビジネスローンは無担保で比較的融資が早い傾向があります。

金利については条件により異なるのでどの銀行から融資をするかを検討し、確認してください。

無担保でWebからも申し込み可能な場合が多く、比較的利用しやすいといえます。

1番簡単・迅速に調達!カードローン

カードローンはキャッシュカードのようにATMを利用して即日借り入れが出来ます。

多くのカードローン会社は無担保、入会金無料で利用することが出来て便利です。

キャッシュカードと仕組みは似ていますが、カードローンは限度額が大きく設定されているのが特徴です。金利が少し高いので注意してください。

詳しくはカードローンについてを参考にしてください。

銀行での資金調達の注意点

銀行での資金調達は有効な方法ではありますが、当然ただ資金を借りるだけという訳にはいきません。

どんなことに注意するべきかを確認していきましょう。

利子などのコストを考える

まず、融資を受ける際には必ず返済する資金以外にも利子などのコストがかかることを忘れないでください。

銀行の利子は返済期間等で左右しますが、1,5~5,5%の利子がかかると言われています。

利子までの金額を考慮した返済計画が必要です。

事業の計画性が厳しく審査される

銀行側は大きな金額の融資を発展途上の企業に融資するので、計画性があり、可能性が見える企業でないと大きな金額を貸したくないというのは想像できますね。

自身の企業が融資を受けるに値する企業だということは事業計画書などで十分アピールすることが出来るので、準備をしっかりしていきましょう。

融資実行までに時間がかかる

融資を受ける場合には必ず審査が必要になります。また、審査を受けるには必要書類の準備もあるのでさらに時間がかかるといえます。

自身で一から書類を集めるのは大変な作業なので、CEOパートナーで自分に合ったサポートをしてくれる税理士と一緒に準備をするのも効率をよくするコツです。

銀行以外で融資を行う方法

銀行以外にも融資を受けられる機関があることをご存じですか。

確かに銀行からの融資は信用もあり、安心できる大きな機関だと言えますが、他にも自治体や政府から資金を安全に融資を受けることが出来ますので、是非参考にしてください。

日本政策金融公庫の融資制度

日本政策金融公庫は日本政府が設立している金融機関です。

低金利で無担保、無保証で融資を受けられる制度もあり、比較的リスクが低く、中小企業の資金調達に向いています。

様々な融資制度があり、自分に合ったものを探せるので、気になる方は日本政策金融公庫の公式サイトをご覧ください。

自治体制度融資を活用

制度融資とは、地方自治体と金融機関、信用保証協会の3つの機関が連携して行う制度です。

一見複雑に見えますが、自治体による低金利の制度に加え、信用保証がついているので銀行からの融資も受けやすいという仕組みです。

自治体が行う制度を利用することで信用保証金を援助してくれたり、地域に特化したサポートが受けられるメリットもあります。

しかし、3つの機関が連携しているということは審査も複数行われる可能性があります。自治体によっては連携がスムーズに出来る場合もありますが、融資までは時間がかかると思っていたほうが良いでしょう。

返済不要!補助金や助成金を活用

融資を受けるとなると必ず返済を考えなければなりませんが、用途や金額によっては補助金や助成金で資金を賄える場合があります。

例として東京都は多くの補助金制度を実施しており、東京都のサイトでは助成金一覧から、「商品開発」「サービス」「設備投資」など、目的別で自分に合った助成金を検索することが出来ます。

返済不要で資金を調達できるのは魅力的ですね。

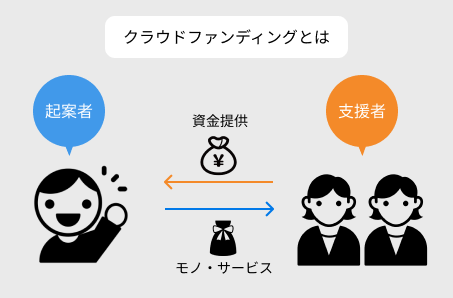

アピール勝負!クラウドファンディング

クラウドファンディングとは、インターネットを通じて人々から資金を募る方法です。

クラウドファンディングを行うプラットフォームがいくつかあるので、そこに自分の企業のサービスや商品と目標金額を設定したプロジェクトを作成し、興味を持ってくれた人々が支援者として資金を提供してくれる仕組みです。

最終的に目標金額に達成した場合のみ全額受け取る事が出来るので、多くの人に知ってもらえるようにマーケティング力が必要となります。

もちろん必ず資金を集められる保証がない不安定な方法ではありますが、最大のメリットは他の融資制度のような大変な申し込みや審査等をせずに、人と人とのつながりから生まれる資金を集められることだと思います。

CAMP FIREやReady forではすでに多くの人々がクラウドファンディングに挑戦していますので、是非参考にしてください。

まとめ

銀行からの資金調達だけでも、たくさんの方法があるということと、銀行からの融資以外にも有効な資金調達の方法があることをお伝えしました。

もちろん資金を調達する事は簡単ではありませんが、どの方法も大前提「支援をしたい側」と「支援を受けたい側」なので、準備と計画を的確に行えば融資を受けることは可能です。

多くの書類や手続きが必要となるので、顧問税理士のサポートを受けて確実に融資を受けられるようにすることも検討しましょう。

資金調達についての悩みがこの記事で少しでも力になれれば幸いです。

コメント

コメント一覧 (6件)

[…] あわせて読みたい 銀行融資を受ける5つの秘訣!効率的な資金調達戦略 銀行での融資は難しいと言われていますが、実は融資を通りやすくなるコツはあります!銀行などの金融機関は事 […]

[…] あわせて読みたい 銀行融資を受ける5つの秘訣!効率的な資金調達戦略 銀行での融資は難しいと言われていますが、実は融資を通りやすくなるコツはあります!銀行などの金融機関は事 […]

[…] あわせて読みたい 銀行融資を受ける5つの秘訣!効率的な資金調達戦略 銀行での融資は難しいと言われていますが、実は融資を通りやすくなるコツはあります!銀行などの金融機関は事 […]

[…] あわせて読みたい 銀行融資を受ける5つの秘訣!効率的な資金調達戦略 銀行での融資は難しいと言われていますが、実は融資を通りやすくなるコツはあります!銀行などの金融機関は事 […]

[…] 銀行融資を受ける5つの秘訣!効率的な資金調達戦略 […]

[…] あわせて読みたい 銀行融資を受ける5つの秘訣!効率的な資金調達戦略 銀行での融資は難しいと言われていますが、実は融資を通りやすくなるコツはあります!銀行などの金融機関は事 […]