2023年1月より始動した「インボイス制度」。

このインボイス制度、登録をしなければいけないのですが皆さんはもう登録しましたか?

必要書類を集め、提出し、その後もインボイス関係の事務作業を行う。

なんだか大変そうで、できることなら登録せずに今のままがいいな、なんて思ってしまいます。

果たして、インボイス登録はしなくても良いものなのでしょうか。

それともしなければいけないのでしょうか。

本記事では、インボイス登録をしなかった場合のメリット・デメリットやインボイス登録をしなくていいケース、最後にはインボイス登録の仕方を伝授していきます。

インボイス登録についてお悩みでしたらぜひ参考にしてください。

そもそもインボイスってなに?

まずは、インボイスという言葉について解説していきます。

インボイス制度の中でも、2種類の事業者がいるなどややこしい部分も多いので、慎重に確認しておきましょう。

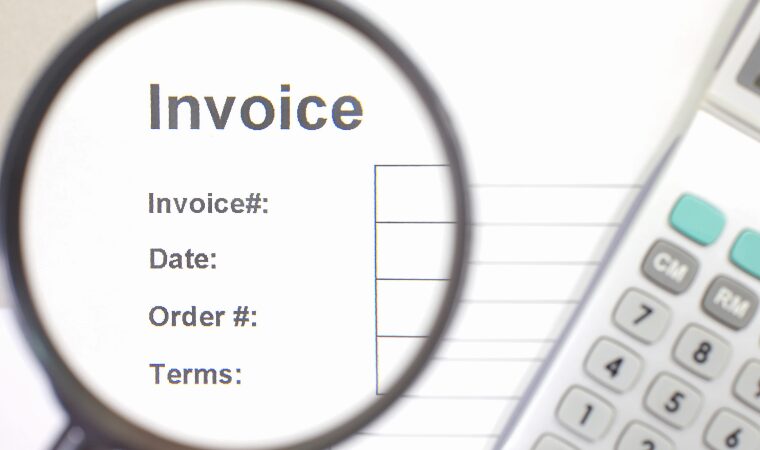

インボイス制度とは

「インボイス」は、販売先に対して正しい消費税率とその額を伝えるために作成する請求書のことを指します。

「適格請求書」という名前で聞いたことがある人もいるかもしれません。

正確な消費税率と消費税額を把握・納税するために制度化したものが「インボイス制度」です。

2023年10月から施行された制度であり、開始後はインボイス(適格請求書)の保存が必須となりました。

インボイス制度に登録した場合は、所得税同様に毎年行われる確定申告で消費税額を申告し、納税しなければなりません。

制度開始前までは消費税も収益の一つとして加算していた事業者も対象となることから、多くの不満の声が挙がっているのが現状です。

課税事業者と免税事業者の違い

インボイスを発行できるのは、登録申請を行った課税事業者のみです。

対して、免税事業者はインボイスへの対応をする必要はありません。

両者についてその違いを簡単に解説します。

- 事業による消費税の納税義務が生じる

- 課税期間内の課税売上高等が1,000万円を超える場合は課税事業者のみ選択可能

- 事業に対して消費税の納税義務は免許される

- 課税期間内の課税売上高等が1,000万円以下の場合は免税事業者を選択可能

- インボイス発行義務がない

インボイス登録は義務?

すべての事業者がインボイス制度に登録する必要はありません。

業種や経営状況などによっては、免税事業者として事業を続けている場合も少なくないでしょう。

自身の事業やクライアントとの関係などによって判断してください。

その判断材料については次項で解説します。

インボイス登録しないとどうなる?メリット・デメリット

インボイスに登録しない場合のメリットとデメリットにはどのような点があるのでしょうか。

解説していくので、参考にしてください。

メリット1:消費税の納税が不要に

事業にかかる消費税を納税しなくてよい点が最大のメリットでしょう。

課税事業者になると、売上の中から支払われた消費税額を納税しなければなりません。

また、商品やサービスに消費税を設定しなくてもよいので価格競争の面でも優位になります。

資金繰りに余裕が出るうえに、消費者からも支持されやすいため大きなメリットといえるでしょう。

メリット2:事務作業の軽減

インボイス制度に登録すると、それまでには発生しなかった事務作業に対応する必要があります。

請求書にも記載が必要な項目が増え、年度末には確定申告を行わなければなりません。

特に中小企業や個人事業主にとっては負担になるでしょう。

煩雑な事務手続きから解放されるのも、インボイスに登録しない場合のメリットです。

デメリット1:取引減少の可能性

インボイスに登録しない場合、取引先が減少してしまう可能性がある点は最大のデメリットといえるでしょう。

取引先にとっては、インボイスに登録していない業者と取引をすると、仕入税額控除が受けられないために消費税を支払う義務が発生してしまいます。

インボイスへの登録が取引の条件になることもあるでしょう。

取引先を失うリスクや取引条件を見直さなければならない可能性も否定はできません。

デメリット2:消費税分の値下げを求められるケースも

先述した通り、取引先からするとインボイスに登録していない業者との取引は消費税分の損をしてしまいます。

そのため、損をする消費税分の値下げを求められることも少なくないでしょう。

取引額が大きい企業の場合は、特に顕著な影響となるため、業者にとっては相当な痛手です。

インボイスに登録しない場合、取引先の意向によってはいずれにしてもマイナスの影響が出る可能性は高いといえます。

登録を検討するよい機会と思っても差し支えないかもしれません。

インボイス登録しなくていいケース

ただし、インボイスに登録しなくてもよいケースもあります。

下記にいくつか例を挙げるので、自身の事業が当てはまっているかチェックしてみましょう。

BtoCビジネスの場合

販売業や飲食業、エステなどのサービス業が該当するBtoCビジネスは、多くがインボイス登録を必要としません。

なぜなら、販売先である一般消費者は仕入税額控除の適用を受けないからです。

仕入額控除を行うためには、課税仕入れであることが求められます。

一般消費者は受けた商品やサービスに対する消費税を支払っただけで、仕入れをしたわけではないので控除の対象とはなりません。

インボイスに登録せずに事業を始めたい方は、BtoCはおすすめのビジネスモデルの一つです。

顧客がインボイス登録をしていない事業者の場合

インボイス登録をしていない場合は仕入税額控除を受けられず、取引先にはほとんどメリットがないでしょう。

そのため、業者も取引先同様に登録する必要はありません。

ただし、あらかじめ取引先がインボイスに登録していないかどうかを確認する必要があります。

事前のコミュニケーションを密に行い、将来の展望も見据えながら検討するとよいでしょう。

顧客から了承を得られている場合

取引先からインボイス未登録でも問題ないとされているケースもあるでしょう。

長年取引を続けていたり、事業者側が提供するスキルやサービス・製品が他に代えがたい場合だったりすると了承を得られる可能性があります。

ただし、多くの取引先がいる場合は一つ一つ確認を取らなければならない点が困難でしょう。

取引先からの信頼と綿密なコミュニケーションがカギになってきます。

インボイス登録の仕方

ここまで読んでみて、インボイスに登録すべきかどうか検討できたでしょうか。

最後にインボイスに登録するための登録方法を解説します。

事業を行ううえで登録が必要そうだと考えた方は、ぜひ参考にしてください。

登録申請書の作成・提出

インボイスを発行するためには、税務署からの承認のもと、「インボイス発行事業者」になる必要があります。

まずは、そのために「適格請求書発行事業者の登録申請書」を作成しなければなりません。

国税庁のホームページに、詳細な記入例が掲載されているので参考にしてみてください。

いくつかの質問に回答するだけで、自身がどのようにチェックすればよいか分かる仕組みになっています。

【参考】:国税庁ホームページ

国税庁へ提出

「適格請求書発行事業者の登録申請書」を作成したら、国税庁に提出します。

郵送でも可能であるものの、国税庁の公式サイト「e-Tax」を使用するのがおすすめです。

作成から提出までネット上で可能なので、余計な費用や手間がかからないうえに手続き自体もスムーズに行えます。

【参考】:国税庁ホームページ

取引先・顧客に通知

「適格請求書発行事業者の登録申請書」の提出後、審査が完了すると「登録番号通知書」が交付されます。

この交付をもって、正式にインボイスへの登録が完了です。

その後は、各取引先に登録番号を通知しましょう。

毎月の請求書に登録番号が記載されていれば、問題なく事業を続けられます。

まとめ

インボイスは、煩雑な制度なので「よくわからないけど登録しておこう」という事業者の方もいるかもしれません。

しかし、実は登録が不要な場合も少なくありません。

自分がどちらに該当しているか確認したうえで、登録するようにしてください。

判断に迷う場合は、CEOパートナーへの相談をおすすめします。

創業融資に詳しい税理士を紹介しているので、インボイスに登録すべきかそうでないか適切なアドバイスを受けられるでしょう。

紹介される税理士法人は、下記のような実績も誇っています。

- 公庫面談サポート数が税理士法人で全国1位

- 毎月の創業融資相談件数1,000件以上で税理士法人日本一

事業経営全般についても相談可能なので、ぜひ一度お問い合わせください。

コメント