開業を考えているあなたにとって、開業費の使い方は大きな悩みではありませんか?

開業費を効果的に利用することで、大きな節税効果が得られることをご存知でしょうか?

この記事では、開業費の仕訳方法やその範囲を広げる方法、さらには帳簿のつけ方について詳しく解説します。

読み終わる頃には、開業費を最大限に活用するための具体的な戦略が手に入るはずです。

開業費に含まれる支出項目

開業費とは、事業を開始する際にかかった費用のことです。

まずは、どんな費用が開業費として該当するかを解説します。

設備投資費用

事業を始めるために購入したPCや必要機材等を指します。

とはいえ、どんなものでも設備投資費用になるわけではありません。

事業開始時に本当に必要な機材のみが該当するので、きちんと分類できるようにしましょう。

市場調査費用

参入する市場において、製品やサービスの販売状況や消費者の動向などを調査する費用です。

マーケティングリサーチともいい、企業によっては専門の会社に委託することもあります。

調査を進めることでコストをどのように投入するべきなのか、どのような層をターゲットとするべきなのかといった情報が見えてくるので、今後の戦略や売り上げにも密接に関係してくるでしょう。

セミナー参加費用

開業を目指す方のための起業セミナーに参加する人もいるでしょう。

その費用も開業費として計上可能です。

起業セミナーは開業に役立つ情報を得られるだけでなく、同じように経営者を目指す仲間とも出会うことができるので人脈を増やすためにも大切な場となるかもしれません。

広告宣伝費用

自社の商品やサービスを、不特定多数の人に広めるための広告宣伝費も開業費の一つです。

お店オープン時のチラシや看板の制作費は開業前に発生する費用なので、開業費として計上できるでしょう。

開業後も見越して広告を制作しておくこともおすすめです。

交通費や飲食費

開業費には、交通費や飲食費も含まれることがあります。

たとえば、開業前に市場調査などを行うために使用した旅費や飲食店で打ち合わせをするために支払った代金などです。

先述したセミナーに行く際の交通費も開業費として計上できるので、忘れないようにしましょう。

いつまで?開業費が適用される期間

開業前に計上できるとはいえ、どのくらいまでさかのぼることができるのかという点も気になるポイントですよね。

その期間や開業費特有のルールについても解説していきます。

繰延資産としての計上期間

まず、開業費は繰延資産として計上できるということを念頭に置いておきましょう。

繰延資産とは、過去の支出のうち効果が来期以降にも及ぶ費用のことをいいます。

開業前の準備費用として購入したものは、それ以降も影響を及ぼすという考えから繰延資産とすることが可能です。

繰延資産とすることで、その後毎年費用計上できるので節税効果になるというメリットを持っています。

その期間は一般的に5年までとされているものの、5年を超えた場合でも罰則はありません。

費用を計上する期間とルール

開業費を計上する際にさかのぼれるのは、半年前から1年前までといわれています。

ただし、期間についての正式な決まりはないので税務署に認められれば問題はありません。

そのためにも、開業費として証明できるための十分な説明や証拠は必要です。

特に領収書や明細書などはきちんと保管しておくようにしましょう。

開業費の償却方法

先にも説明した通り、開業費は償却が可能です。

上手に活用すれば毎年の節税にもなるので、その手順についても解説していきます。

任意償却と均等償却の違い

開業費を計上できる繰延資産は任意償却と均等償却という考え方が存在します。

その違いは、任意償却が毎年の償却額を自由に決められるのに対し、均等償却はその名の通り毎年均等に償却しなければならないという点です。

会計上では、繰越資産は5年で均等償却しなければならないと定めている一方で、税法上では任意償却でも問題ないとされています。

そのため、繰延資産は任意償却しても問題視されないというのが現状での考えです。

開業費の資産計上として費用化

開業費を資産計上するには、まずその費用を繰延資産として処理する必要があります。

処理した後は任意償却にすれば、それ以降の年も自由に費用として扱うことが可能です。

収入が多い年は経費を多く計上するなど、その年に応じた費用化すれば多大な節税効果をもたらされるでしょう。

開業費の資金調達方法

続いては、そんな開業費の集め方について解説していきます。

開業するための費用は業種によっても異なるものの、最低でも100万円程度は必要と考えておくといいでしょう。

事業によっては1,000万円近く必要な場合もあるので、開業前にきちんと計画を立てておくことをおすすめします。

助成金・補助金

まずは、国や自治体からの助成金や補助金制度を利用することです。

新しく事業を始める方のための助成金や補助金は、いくつか用意されているので一度調べてみるといいでしょう。

金融機関からの融資とは異なり、返済が不要というものが多いので資金に不安がある場合はおすすめです。

ただし、申請にはさまざまな工程を経る必要があるので、時間に余裕がない方には不向きかもしれません。

創業融資や制度融資

金融機関等からの融資も資金調達には有効です。

創業融資は開業を目指す方へ融資をする制度であり、民間の金融機関だけではなく、政府が100%株式を所有する日本政策金融公庫といった組織からも支援を受けることができます。

また、地方自治体、金融機関、信用保証協会の3つの機関が連携して実行する制度融資は、融資審査のハードルが低いためおすすめです。

各自治体ごとに用意されているので、地元の制度融資がどのような仕組みになっているのか確認してみましょう。

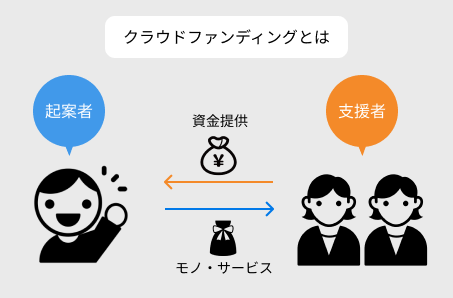

クラウドファンディング

不特定多数の人にインターネットを通じて、資金提供を受ける方法がクラウドファンディングです。

しかし、十分な資金提供を受けるには商品やサービスの魅力を幅広く伝えなければなりません。

その魅力に賛同した人が資金を提供してくれるという仕組みだからです。

また、目標資金に達した場合は支援をしてくれた人にリターンをしなければならないので、その内容も考えておく必要があります。

経理の効率化と節税のポイント

これまで解説してきた通り、開業費は繰延資産とすれば節税効果をもたらすことができます。

では、どのようにしたらより効率的な節税が可能なのでしょうか。

領収書や支払明細書は管理方法

費用として計上する際に必ず注意しなければならないのが、領収書や明細書をきちんと保管しておくことです。

いくら開業費として申請したくても、その費用の根拠となるものがなければ費用として認められない可能性があります。

ファイル等に日付ごとに分けて入れておけば、数年後に費用として計上する際にも便利です。

資金計画と予算管理

収入が大きい年に費用として多く計上すれば、それだけ大きな節税対策になります。

そのため、ある程度の資金計画や予算管理を行っておけばどの年にどの程度の費用を計上すれば良いか見えてくるでしょう。

この計画が甘ければ、後々になって費用が足りなくなり多くの税金を支払うことにもなりかねません。

開業費に関するよくある質問

最後に、開業費に関して挙げられることの多い質問を紹介していきます。

開業費として認められない費用は?

開業前にかかった費用はすべて開業費として認められるわけではありません。

例えば、10万円以上する備品等は固定資産、仕入代金は売上原価という仕訳をする必要があります。

そのほかには、事務所の家賃や敷金や礼金、水道光熱費等も開業費としては認められないのでご注意ください。

開業費で個人事業主と法人の違いとは?

また、個人事業主と法人では開業費として計上可能な範囲が異なります。

法人の場合は、開業準備のための特別に支出する費用という取り決めがある一方、個人事業主の場合は経常的に必要な費用も開業費として認められる傾向にあります。

また、期間についても個人事業主の方がより長くさかのぼれるというのも違いの一つです。

まとめ

開業費は開業を目指す方にとって、避けては通れない費用です。

上手に活用すれば、節税効果をもたらしてくれるので自身に合った方法をきちんと調べることが重要でしょう。

とはいえ、事業の準備もしなければならないので十分な時間を取れないという方も多いはず。

そんな時はぜひCEOパートナーに連絡してみてください。

開業に関するノウハウを十分に携えた税理士を24時間以内に紹介しています。

助成金や融資を受けるための書類作成も丸投げできるので、本業に集中できる環境も作ることが可能です。

相談は無料なので、一度問い合わせだけでもしてみてはいかがでしょうか。

コメント

コメント一覧 (2件)

[…] あわせて読みたい 開業費とは?5つの支出項目と節税方法 開業費の仕訳に悩んでいる方、必見。この記事では、開業費の仕訳方法やその範囲を広げる方法を詳しく解説します。開業費を […]

[…] あわせて読みたい 開業費とは?5つの支出項目と節税方法 開業費の仕訳に悩んでいる方、必見。この記事では、開業費の仕訳方法やその範囲を広げる方法を詳しく解説します。開業費を […]