資金調達とは会社を経営していくための運連資金を調達することで、経営者にとっては避けても避けられない重要な問題になります。

資金が無ければ会社は機能しなくなってしまいます。

経営するためでもありますが、事業拡大に置いても資金というのはなくてはならないものです。

全てを自己資金でまかなえればいいのですが、難しい場合もあるでしょう。

では一体資金調達にはどんな方法があるのでしょうか。

本記事では資金調達の5つの方法や気を付けてほしい4つの注意点、よくある質問などをご紹介していきます。

自身の会社を守るためにも、大きくしていくためにもこの資金調達について正しく知っておきましょう!

関連記事:資金調達は5種類!高額・スピード・返済不要の資金調達TOP3

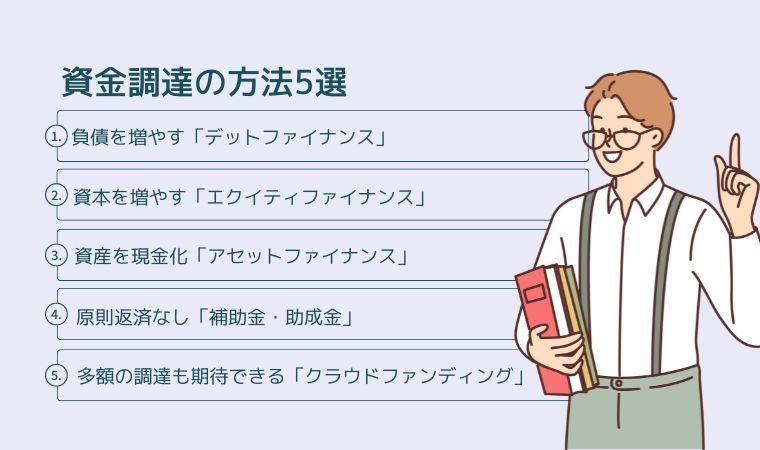

資金調達の方法5選

ここでは資金調達の方法を5つとそのメリットデメリットを紹介していきます。

企業の業績やタイミングによって、どの方法が最適なのかも違ってきますから是非参考にしてくださいね。

負債を増やす「デットファイナンス」

負債を増やして資金調達する方法を「デットファイナンス」と呼びます。

デットとは英語のDebtで負債のことです。

銀行やノンバンクのビジネスローンを利用してお金を借りるという方法です。

メリットは借入先が多いということと、返済計画を明確にして借りられるということです。

一方、デットファイナンスとはつまり借金をするということですから、決まった期間に借りたお金を返さないといけないという返済義務や利子があります。

また、負債があるのもマイナスイメージですから信用力の低下にもなります。

既に借り入れがあると、本当に必要な時にお金を借りられないということもありえますから、本当に必要な借り入れなのかは慎重に考えて利用したほうがいいでしょう。

関連記事:会社設立の借入は誰にだってできる!4つの金融機関を徹底解説

資本を増やす「エクイティファイナンス」

資産を増やす方法を「エクイティファイナンス」と呼びます。

エクイティとは英語のEquityで、株主の資本のことです。

株式を発行し、投資家やベンチャーキャピタル(以下VC)企業に買ってもらうことで軍資金を増やすことをエクイティファイナンスと呼びます。

メリットとして株式は負債と違って返済義務がなく、利子や返済期限もないことです。

また、基本的には投資家やVCは同じ事業を成功させて利益を得たい味方であり、経験豊富なビジネスマンですから出資者のサポートを得られるのもメリットです。

一方でデメリットとして経営者自身の主導権が弱くなってしまう可能性です。

株式を売るということは自社の所有権を売っているということですから、出資者が経営に干渉をしてきて自分のやりたかったビジネスができないというリスクもあります。

関連記事:女性起業家必携!資金調達8大手法と実践成功ストーリー

資産を現金化「アセットファイナンス」

社内資産の売却をする方法を「アセットファイナンス」と呼びます。

アセットとはasset(資産)のことです。

不動産などの売却に加え、ファクタリングと呼ばれる債権の売却もあります。

メリットは買い手が見つかれば素早くお金を調達できることです。

デメリットとしては売れる物と、その買い手がなければいけないこと、手数料がかかることなどがあります。

また、自社資産を切り売りしているということがイメージ低下につながる恐れがあります。

デメリットも大きいですが、資金繰りに困っている時には助けになる方法です。

関連記事:即日資金調達も夢じゃない!5分で理解するファクタリング完全ガイド

原則返済なし「補助金・助成金」

原則、返済義務のない補助金や助成金を利用することも方法の一つです。

大きなメリットはやはり、返済義務がないことです。

一方で、デメリットとして採択されない可能性や入金まで時間がかかることなどもあります。

あくまで事業に必要な資金を調達するものなのでむやみやたらにもらおうとするのは問題かもしれませんが、前向きに検討すべき資金調達方法だといえます。

関連記事:会社設立は助成金を頼ろう!女性でも使える5つの助成金を紹介!

多額の調達も期待できる「クラウドファンディング」

最近ではクラウドファンディングを行うのも資金調達の方法の1つです。

クラウドファイナンスとはインターネットで支援者を募り資金を融通してもらうことです。

メリットとしては初期コストを抑えられること、返済しなくていい資金を得られることです。

たくさんの人の共感を得られれば大きな金額が調達できますし、また資金を融通してくれる人たちは事業に共感してくれているということなので見込み客であると言えます。

デメリットとしては目標額に到達しないことがかなり多いことと、資金調達に時間がかかることです。

また、アイディアを盗まれること、事業が頓挫した際に炎上することがあることなどもデメリットとしてあります。

関連記事:会社設立はクラウドファンディングで実現!資金とファンを同時に掴め

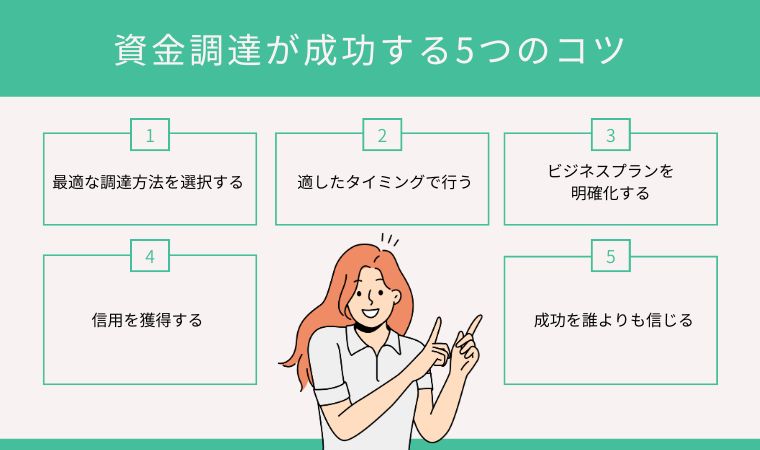

資金調達が成功する5つのコツ

ここまで資金調達の方法を5種類紹介してきましたが、次に資金調達の成功のコツについて解説していきます。

資金調達を考えている方はぜひ参考にしてください。

関連記事:資金調達できない5つの理由|中小企業が現状脱却するために必読の裏技

最適な調達方法を選択する

まず自社の事業に最適な方法を選択することが考えられます。

例えばクラウドファンディングは寄付チャンネルとして普及した面がありますので、特に人助けや社会問題解決型の事業をしている人は検討してみてもいいかもしれません。

一方、ビジネスとして勝算が高く大きな利益につながる見込みがあればVCや投資家に頼ることが最適な方法かもしれません。

このように事業の種類や時期によってどの方法を選択するべきかも違ってきます。

調達方法によってはデメリットの方が大きくなってしまう場合もあるので何が最適なのかを慎重に検討しなければいけません。

適したタイミングで行う

事業のフェーズなどタイミングによってどの調達方法が良いかも変わってきます。

資金繰りが厳しい時期であれば資産売却などの素早く資金を手に入れられる方法が最適だと思われます。

一方でまだ少し余裕がある場合は時間はかかってしまうけれど返済額が少ないものや無いものを検討することができます。

また、融資を受ける際にも財務状態が良い時のほうが融資は通りやすいです。

なので、余裕がある時にある程度余分に借りておきましょう。

もちろん、極端な借入は利息が利益を圧迫してしまいますので少し多めではあっても適正な範囲で借りることが必要です。

また、3・6・9・12月は銀行の融資担当者にとっても期末ということがあって、融資が通りやすいと言われています。

この時期は利率など有利な条件で借りられる可能性が高く、意識してみてもいいかもしれません。

他には信用保証制度が新しく創設されたタイミングや、自社の売り上げが上がったタイミングなども融資を受けるには有利な時期だと言えます。

タイミングを誤ると上手く調達できなかったり、リスクが高くなったりしてしまいます。

自社がどんな状態なのか、どの時期にどれぐらいの資金が必要なのかを明確にし、そのタイミングに合わせて調達する必要があります。

ビジネスプランを明確化する

投資家やVCなどの出資者はビジネスプランを重視しています。

また、融資を受ける場合にもこのビジネスプランは細部まで見られます。

資金をどうしようするか、結果どうやって利益を上げるかといったプランを明確にしましょう。

加えて市場の分析や財務計画などに加えて、資金がきちんと運用されているかという透明性ももちろん必要です。

出資者への説明だけでなく、自身にとっても事業に曖昧な部分がないか洗い出して細部を整理できますから、資金調達の際にはビジネスプランを明確化することをおすすめします。

信用を獲得する

投資家、VCなどの出資者にとってもお金を貸すというのは重要な決断です。

資金調達にあたって信用の獲得は非常に重要な要素だと言えます。

信用を獲得するには組織の運用体制を整備し、経営陣や従業員のスキルのレベルを高め、しっかりと利益が出る事業を作る必要があります。

そして財務状況や実績などを積極的に公開し、クリーンな資金運用が行われていることをアピールする必要があると言えます。

また出資はその場限りのお金の受け渡しではありません。

出資をしてくれた投資家は豊富な経験や人脈からサポートしてくれる強い仲間になってくれますから信用獲得のために事業体制の整備を行いましょう。

成功を誰よりも信じる

不安材料を洗い出して、必要なことを一つ一つやれば最後は自分を信じるのみです。

「必ず成功する」

根拠は大事ですが根拠のない自信というのも時には大切です。

経営者自身に自信がなければ頼りなく見えてしまい出資が得られませんし、リスクを取って前に進むのは起業家本人ですから強い気持ちで前に進みましょう。

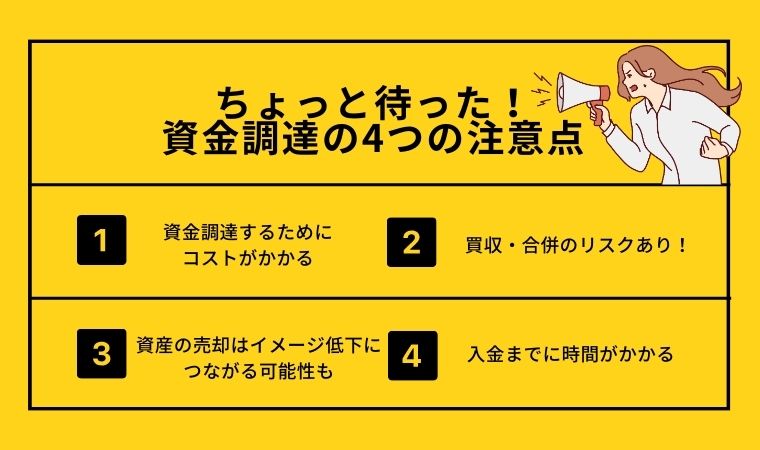

ちょっと待った!資金調達の4つの注意点

資金調達にはもちろんリスクもあります。

どんなリスクがあるのか事前に把握し、適した方法で調達を行うことが成功の秘訣とも言えます。

本章ではそんな資金調達の4つの注意点について詳しくご紹介していきます。

資金調達するためにコストがかかる

資金調達には大きく分けてお金と時間の2種類のコストがかかります。

金銭的コストとは利子やファクタリングの手数料などです。

事業資金には余裕があったほうがいいですが、極端に調達をしすぎればこれらのコストが利益を圧迫してしまいますので、必要分を差し引いてある程度の余裕資金を維持できるほどほどの範囲を目指しましょう。

時間的コストとは金融機関への提出書類や、投資家を説得するためのプレゼン資料の作成などに使う時間です。

クラウドファンディングにあたっても広報活動にはかなりの時間と労力が必要です。

関連記事:資金調達のサポートはプロに!資金調達の体験談3つも大公開

買収・合併のリスクあり!

次に買収・合併のリスクが挙げられます。

株式の発行などは創業者の経営権を希薄化させますから、最悪の場合会社自信が他人の手に渡ってしまうこともあります。

また、ライバル企業に買収をしかけられ、吸収合併されることもあり得るので注意が必要です。

資産の売却はイメージ低下につながる可能性も

資産の売却がブランドイメージの低下につながることもあります。

資金繰りが悪くなっていると捉えられる可能性があるためです。

資金繰りのためには仕方がないこともありますが、資産売却の際はイメージ低下のリスクに気を配りましょう。

入金までに時間がかかる

多くの資金調達方法で、入金までに時間がかかることも一つの注意点です。

出資を受けることやクラウドファンディングの広報はもちろん大変ですし、補助金・助成金も申請から審査、そして入金までの時間がかなりかかってしまうことがあります。

自社のお金の流れを把握し、余裕を持って資金調達を行うことが大切です。

資金調達のよくある4つの質問

資金調達に関してよくある質問と、それに対する回答を解説していきます。

皆さんのお悩みが少しでも解決できれば幸いです。

資金調達と融資の違い

資金調達とは事業やプロジェクトに必要な資金を集める行為全般を指します。

融資は金融機関やその他の貸し手から一定期間、金銭を借りることを指します。

主な違いは以下の通りです。

- 所有権:株式発行などの資金調達では、企業の一部の所有権が移転することがありますが、融資では所有権の変更はありません。

- 返済義務:融資では、借りた資金に対し元本と利息の返済が義務付けられていますが、資金調達の形態によっては返済義務がない場合もあります(例:助成金)。

- 出所:資金調達は、投資家や市場から直接資金を集めることが多いですが、融資は金融機関や貸し手からの借入れが主です。

どちらがいいのか、というのは企業の状況、目的、資金の必要量、返済能力などによって異なるので慎重に検討しましょう。

関連記事:資金調達の返済不要案件は使っていい?4つの安全な調達方法を知ろう

資金調達は本当に必要なのか

もちろん、自己資金だけで会社を運営できれば追加の資金を調達する必要がない場合もあります。

しかし、新規事業を起こす時は初期投資に加え、事業の運転資金などで新たに調達する必要が生まれる場合もあります。

不測の事態が起きた場合や、事業を大きくする際のためにも資金調達の方法を知っておいて損はありません。

レバレッジ効果とはなにか

資金調達について調べると「レバレッジ効果」というものをよく目にするかと思います。

レバレッジ効果とは企業が外部から借入れることにより自己資本利益率を向上させる効果のことです。

例えば手元に1000万円のお金があったとして、それらを担保に1億円を借りたとします。

その場合、元々あった金額よりも10倍のお金を動かしているわけですから、1000万円で事業を行うより大きな利益を狙えます。

もちろん、事業に失敗してしまい借り入れた資金を失うと大きな損失になり得ます。

借入金を利用することで収益性を高める戦略ですが、その効果は投資の収益率と借入金の利息率の関係によって左右され、高いリスクも伴うのでレバレッジの使用は慎重に行う必要があります。

経営が悪化していても融資や出資してもらえるか

もちろん経営が悪化していても融資や出資は可能です。

しかし経営が悪化した場合、将来性などを見られて融資や出資が受けにくくなる可能性が高くあります。

ですので経営が悪化していないうちからある程度の資金を準備しておくことが必要です。

経営が悪化してしまったから資金調達を行う、という場合は経営改善案を書き出し、それをアピールすると良いでしょう。

関連記事:創業融資のタイミングを逃すな!審査が通りやすくなる3つのポイント

まとめ

資金調達についてご紹介してきましたがいかがだったでしょうか。

今回ご紹介した資金調達の方法は全てにおいて知識や事前準備がないと難しいものになります。

そういった準備に時間を取られて製品開発やサービスなど本来の事業に時間が割けなくなってしまうのはちょっともったいないですよね。

そんな時はCEOパートナーに相談してみてはいかがでしょうか。

CEOパートナーではプロの税理士とマッチングさせてくれるのでお金のことを相談することができます。

お金に関する知識はもちろんですが、融資に必要な書類の作成なども代行してくれるので融資で資金調達を考えている方にはとてもおすすめできるサービスです。

完全成功報酬型なので融資が降りなければ相談料などは一切かからないという点もおすすめなポイントです。

資金調達でお悩みの方はぜひ一度相談してみてください。

皆さんの成功を心より願っております!

コメント

コメント一覧 (5件)

[…] 関連記事:資金調達を熟知する企業は20年後も安泰!5つの方法で未来を切開け […]

[…] あわせて読みたい 資金調達を熟知する企業は20年後も安泰!5つの方法で未来を切開け 資金調達とは会社を経営していくための運連資金を調達することで、経営者にとっては避けても避 […]

[…] あわせて読みたい 資金調達を熟知する企業は20年後も安泰!5つの方法で未来を切開け 資金調達とは会社を経営していくための運連資金を調達することで、経営者にとっては避けても避 […]

[…] あわせて読みたい 資金調達を熟知する企業は20年後も安泰!5つの方法で未来を切開け 資金調達とは会社を経営していくための運連資金を調達することで、経営者にとっては避けても避 […]

[…] 関連記事:資金調達を熟知する企業は20年後も安泰!5つの方法で未来を切開け […]