創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

年収1,000万円を超えた個人事業主にとって、最も重要な課題は「税金」と「事業運営の効率化」です。

確定申告が複雑化し、消費税の納税義務も発生する可能性があります。

さらに、法人化を検討すべきタイミングかどうかを見極める必要もあるでしょう。

この記事では、個人事業主が年収1,000万を超えた場合の税金と法人化のメリット・デメリット、おすすめの相談先について解説します。

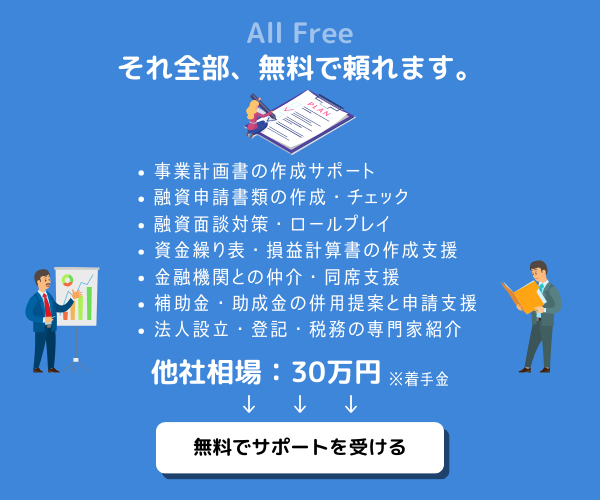

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

個人事業主で年収1,000万を超えた場合の税金とは

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

まずは、個人事業主で年収1,000万円を超えた場合の税金の変化について紹介します。

次の種類の税額に影響があります。

- 所得税

- 住民税

- 個人事業税

- 国民健康保険税

- 消費税

所得税

個人事業主の所得税は、年間所得から各種控除を差し引いた課税所得に基づいて計算されます。

確定申告によって支払額を算出し、毎年2~3月にその前の年の所得税を確定させなければなりません。

所得税は収入が上がれば上がるほど税率が高くなるため、年収1,000万円を超えた事業者は知らないうちに支払う税金が高額になる可能性があります。

国税庁が公表する「所得税の税率」によると、年間の所得が1,000万円以上の事業者の所得税の割合は33%です。

自分の年収の場合はどの程度の所得税を納付しなければならないのか、あらかじめ確認しておきましょう。

\プロの税理士を頼るべき4つの理由をご紹介!/

住民税

住民税は、所得割と均等割の合計で計算されます。

所得割は課税所得の10%、均等割は一般的に5,000円です。

年収1,000万円の個人事業主の場合、住民税は約705,000円(700万円×10% + 5,000円)となります。

ただし、自治体によって若干の違いがあるため注意が必要です。

住民税は前年の所得に基づいて計算されるため、収入が大きく変動する個人事業主は、翌年の住民税が負担にならないか確認しておきましょう。

個人事業税

個人事業税は、事業の種類によって税率が3〜5%と異なります。

たとえば、物品販売業やコンサルタント業は5%、畜産業は4%といった税率です。

個人事業税は地方税であり、事業を行う都道府県に納付します。

また、すべての事業が課税対象となるわけではありません。

自身の事業が課税対象かどうかを事前に確認することも重要です。

国民健康保険税

会社員であれば会社の健康保険に加入できますが、個人事業主は雇われ先がないため国民健康保険に入らなければなりません。

また、「被保険者均等割額」と「所得割額」の合計額によって変わり、所得が増えるほど負担も大きくなります。

そのため、年収1,000万円を超える個人事業主の場合は保険料は高額になる傾向があります。

具体的な保険料については、所属する自治体によって異なるため事前にチェックしておきましょう。

消費税

個人事業主の場合、前々年の課税売上高が1,000万円を超えると、翌々年から消費税の納税義務が生じます。

消費税率は原則10%(軽減税率対象品目は8%)です。

一般的には、クライアントから受け取った消費税を納めることで納付完了となります。

ただし、2023年10月から始まったインボイス制度の導入により、売上が1,000万円以下の事業者であっても消費税を払う可能性が出てきました。

インボイス制度に登録するかどうかはクライアントの意向も聞きながら、十分に検討して決めましょう。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

個人事業主が年収1,000万でできる節税対策

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

個人事業主は、なるべく税金を抑えるためにも節税を行わなければなりません。

以下5つの方法を試してみるとよいでしょう。

- 青色事業専従者給与・専従者控除

- iDeCo

- 国民年金基金

- 小規模企業共済

- ふるさと納税

青色事業専従者給与・専従者控除

青色申告を行っている個人事業主は、生計を一にする配偶者や親族が事業に従事していれば「青色事業専従者給与の特例」の適用ができます。

配偶者や親族に支払う給与は必要経費として認められるため、課税所得を減らすことが可能です。

配偶者の場合は年間86万円まで、その他の親族の場合は50万円までが控除の対象となります。

ただし、実際の労働実態に見合った給与設定が必要であり、また税務調査の際にも説明できるような記録を残しておくことが重要です。

iDeCo

個人が加入できる年金を意味するiDeCo(個人型確定拠出年金)は、個人事業主にとって有効な節税手段の一つです。

年間最大81.6万円まで拠出可能で、iDeCoへの掛け金はすべて控除の対象にできます。

また、運用益は非課税となるため、将来の資産形成にも役立つでしょう。

老後の資金準備と現在の節税を同時に実現できる点が大きなメリットです。

ただし、iDeCoは60歳まで原則として引き出せない点にはご注意ください。

国民年金基金

国民年金基金は、国民年金に上乗せして加入できる公的年金制度です。

掛け金は全額所得控除の対象となり、iDeCoと同様に年間最大81.6万円まで拠出できます。

ただし、iDeCoと併用する場合は、両者の合計額が81.6万円を超えないように注意が必要です。

また、終身年金として受け取ることができるため、老後の資金を備えるという観点から見ても有効でしょう。

公的年金であるため運用リスクがなく、安定的な老後の収入源として期待できます。

小規模企業共済

小規模企業共済は、個人事業主のための退職金制度です。

掛け金は全額所得控除の対象となり、月額1,000円から70,000円まで選択できます。

将来の生活保障を確保しながら、現在の税負担を軽減できる有効な節税策といえるでしょう。

ただし、任意解約をした場合、掛け金の納付期間によっては元本割れになる可能性があるため注意が必要です。

とはいえ、現役時代は節税になり、リタイア後は退職金となるため非常におすすめの制度といえます。

ふるさと納税

ふるさと納税は、2,000円を超える部分が所得税・住民税から控除される制度です。

ただし、所得によって上限額があり、上限を超えてしまうと2,000円以上の負担が強いられます。

控除上限額は住民税所得割額の2割が目安です。

つまり、所得が多ければ多いほどさまざまなふるさと納税が利用できるのです。

節税をしながら、日本全国の名産に触れてみてはいかがでしょうか。

年収1,000万を超えたら法人化を検討しよう

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

個人事業主が年収1,000万円を超えた場合におすすめしているのが法人化です。

ここでは、法人化の概要やメリット、デメリットを紹介します。

法人化とは

法人化とは、個人事業主が株式会社や合同会社などの法人格を持つ組織を設立し、自身の事業を引き継ぐプロセスのことです。

個人と事業の資産が明確に分離され、法的に独立した事業体として活動することが可能になります。

法人化することは「法人成り」とも呼ばれ、個人事業主が新たな形態へ移行することを意味します。

事業の信用力向上や税制上の優遇措置を得られる一方、法務局での登記、定款の作成、資本金の払い込みなど、複数の煩雑な手続きが必要です。

\プロの税理士を頼るべき4つの理由をご紹介!/

法人化で得られるメリット

法人化には多岐にわたるメリットが存在します。

まず、税制面では役員報酬や退職金を損金として扱えるため、控除の対象とすることが可能です。

また、赤字(欠損金)を10年間繰り越せるといった点も、税務上の優遇措置といえるでしょう。

社会的信用の向上も大きな利点で、取引先の拡大や金融機関からの融資を獲得しやすくなります。

さらに、決算月を任意で設定できるうえに、経費として計上できる範囲が広がる点も事業運営には有利です。

加えて、法人化すると社会保険に加入できるうえに福利厚生を設定できるため、優秀な人材確保にもつながります。

法人化によるデメリット

一方で、法人化には考慮すべきデメリットも存在します。

まず、会社設立に伴う初期費用が発生し、株式会社の場合は約22万円、合同会社の場合は約10万円程度の費用が必要です。

また、赤字の年度でも一定の税金を支払う義務が生じるため、財務面での負担が増える可能性があります。

社会保険への加入は従業員にとっては大きなメリットですが、経営者からすると保険料負担が増加する点も考慮が必要です。

さらに、会計や事務手続きの負担が増大し、専門家への依頼や事務スタッフの採用を検討する必要が出てきます。

コンプライアンス面での責任も増大するため、自身の事業規模や将来計画と照らし合わせながら法人化の判断を行うことが重要です。

年収1,000万は税理士に相談するタイミング

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

年収1,000万円を超え、法人化するかどうか悩んでいる個人事業主は税理士に相談してみましょう。

CEOパートナーでは、会計や節税だけでなく、事業運営にも詳しい税理士の紹介を行っているため特におすすめです。

日々の会計処理が正確にできる

税理士に相談することで、日々の会計処理を正確かつ効率的に行うことにつながります。

経理ミスを防ぎ、適切な財務管理も可能になるでしょう。

税理士は最新の税制改正や会計基準にも精通しているため、常に正確で法令に準拠した会計処理を行うことが可能です。

また、会計ソフトの選定や運用方法のアドバイス、経理業務の効率化提案なども行います。

会計処理をプロの税理士に任せることで、事業主は本業に集中しつつ、財務面での安心感を得られるでしょう。

\プロの税理士を頼るべき4つの理由をご紹介!/

確定申告も楽々

税理士に依頼することで、複雑化する確定申告作業も効率的かつ正確に行えます。

年収1,000万円を超えると、申告書類の作成や各種控除の適用など、確定申告の手続きがより煩雑になるでしょう。

税理士は専門知識を活かし、適切な申告書類を作成してくれるため、確定申告の負担を大幅に軽減できます。

また、税務調査への対応や、過去の申告内容の見直しといった作業も依頼できるので、クリーンな経営活動も可能です。

節税対策もプロにお任せ

税理士は、個々の事業状況に応じた最適な節税対策を提案可能です。

CEOパートナーから紹介される税理士も、青色申告特別控除の活用や、各種経費の適切な計上、投資や保険を活用した節税方法の提案など、さまざまなアドバイスを提供します。

また、将来の事業拡大や収入増加を見据えた中長期的な節税計画の立案も可能です。

事業運営に詳しい税理士を揃えているため、税負担を適切に管理しつつも、事業の収益性向上にもつながりやすいサポートをしてくれるでしょう。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

法人化についての相談も

年収1,000万円を超えたタイミングは、法人化を検討する絶好の機会です。

CEOパートナーが紹介する税理士は、個人事業主から法人に移行する際の知識や経験を豊富に携えているので、お気軽にご相談ください。

法人化のメリット・デメリットを詳細に分析し、事業の将来性や経営方針に基づいた適切なアドバイスを提供しています。

また、法人設立手続きのサポートや、法人化に伴う各種届出や許認可の取得、社会保険や労務管理の整備といった細かな部分も支援可能です。

スムーズに法人化ができるうえに、その後の安定した法人経営の基盤を築くことにもつながるでしょう。

まとめ

個人事業主で年収1,000万を超えると、所得税や消費税など税制面でさまざまな変化があります。

青色事業専従者給与・専従者控除や国民年金基金、ふるさと納税といった節税対策を活用しながら賢く事業運営を行いましょう。

一方、1,000万円を超える所得は法人に切り替えるよいタイミングでもあります。

デメリットもあるものの、税制面で有利になったり事業の信頼性が上がったりするので、検討してみてはいかがでしょうか。

その際は、CEOパートナーにご相談ください。

会計関連だけでなく、事業運営にも詳しい税理士を紹介するため、今後の経営についても的確なアドバイスを行っています。

相談だけなら無料なので、法人化を考えている方はぜひお問い合わせください。

コメント