創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

スタートアップを立ち上げる際、資金調達は最も大きな課題の一つです。

自己資金だけでは成長に必要なリソースを確保するのが難しく、銀行融資は創業間もない企業にはハードルが高いことが多いでしょう。

本記事では、スタートアップ支援資金の概要や対象条件、申し込みの流れについて詳しく解説します。

創業期に利用できる資金調達についても解説するので、これから事業の拡大を目指す起業家の方はぜひ参考にしてください。

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

スタートアップ支援資金とは?

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

スタートアップ支援資金は、革新的なビジネスモデルや技術を持つ企業を支援し、経済成長や社会課題の解決に貢献することを目的とした日本政策金融公庫による融資制度です。

創業間もない企業にとって、事業の立ち上げや成長に必要な資金を確保する上で重要な役割を果たします。

まずはその概要についてチェックしてみましょう。

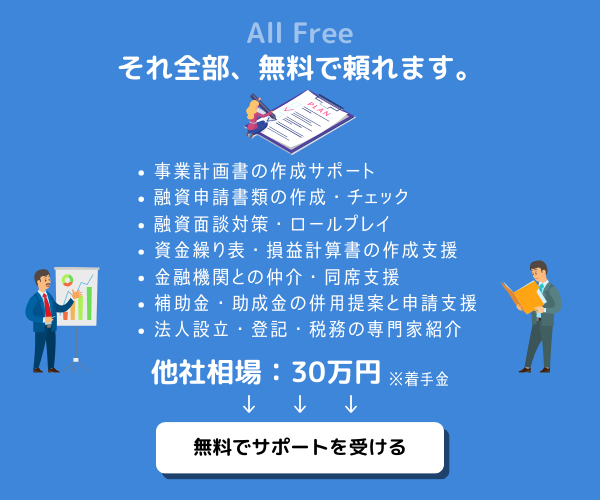

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

経済成長や社会課題解決事業の成長を支援

スタートアップ支援資金は単なる資金提供にとどまらず、経済成長や社会課題の解決に貢献する事業の成長を支援することを目的としています。

革新的な技術や最新のビジネスモデルを持つスタートアップは、新たな産業の創出や雇用機会の拡大、地域経済の活性化といった社会全体に大きなインパクトをもたらす可能性を秘めています。

スタートアップ支援資金は、これらのスタートアップが持つ潜在能力を最大限に引き出し、持続可能な社会の実現に貢献することを目指して作られました。

実績が少ないために資金調達が難しい段階のスタートアップにとっては、事業を軌道に乗せるための重要な足がかりとなります。

指定の団体から登録・選定される必要あり

スタートアップ支援資金を利用するためには、一般社団法人日本ベンチャーキャピタル協会の会員であるか、独立行政法人中小企業基盤整備機構または株式会社産業革新投資機構が出資する投資事業有限責任組合等から出資を受けることが条件です。

もしくは、経済産業省が主導するJ-StartupプログラムまたはJ-Startup地域版プログラムに選定される場合も条件に該当します。

利用条件を限定することで、より有望なスタートアップを見出すのが狙いとされています。

融資限度額、返済期間等

スタートアップ支援資金の融資限度額や返済期間などの諸条件は以下の通りです。

| 使用使途 | 設備資金および長期運転資金 |

| 融資限度額 | 直接貸付 20億円 |

| 利率 | 日本政策金融公庫が定める利率に準じて決定 |

| 返済期間 | 設備資金20年以内(うち据置期間10年以内)運転資金20年以内(うち据置期間10年以内) |

| 担保 | 相談の上決定 |

| 保証人 | なし |

どの条件の対象者であるかによって利率の設定は異なってきますが、上限は2.5%と、比較的やさしい利率が適用されることがわかります。

スタートアップ支援資金の2024年拡充内容

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

2024年、スタートアップ支援資金は、特に小規模事業者向けと中小企業向けにおいて、大幅な拡充が実施されました。

より多くのスタートアップが資金調達の機会を得られるよう、制度の柔軟性と利便性を高めることが主な目的です。

ここでは、小規模事業者と中小企業にわけて、その拡充内容について解説していきます。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

小規模事業者向けの拡充内容

小規模事業者向けの融資制度(旧:新創業融資制度)は、2024年4月から大幅な見直しが行われました。

その主な変更点としては以下の通りです。

- 創業時に必要とされていた自己資金要件が撤廃された

- 融資限度額が従来の3,000万円(運転資金は1,500万円)から7,200万円(運転資金は4,800万円)に引き上げられた

- 運転資金の返済期間が7年以内から10年以内に延長

- 据置期間が2年以内から5年以内に延長

本拡充内容により、創業間もない小規模事業者にとっては、資金調達のハードルが大幅に下げることが可能になりました。

また、自己資金要件が撤廃されたので、より多くの事業者にチャンスがあるといえるでしょう。

小規模事業者向けの制度名称は2025年4月時点で、「新規開業・スタートアップ支援資金」として知られています。

詳細は次の記事で取り上げていますので、気になる方はぜひご確認ください。

中小企業向けの拡充内容

中小企業向けのスタートアップ支援資金は、2024年2月16日から融資限度額が大幅に拡充され、従来の14.4億円から最大20億円まで引き上げられました。

事業規模の拡大や新たな事業展開を目指す中小企業が、より大規模な資金調達を可能にし、成長戦略の実現を支援することを目的としています。

特に、研究開発や設備投資など、多額の資金を必要とする事業活動においては大きなメリットとなるでしょう。

また、小規模事業者向けと同様、原則として無保証人制度が適用されるため、経営者の個人保証に頼らず資金調達が可能となる点も大きなメリットです。

中小企業の資金繰りについては、次の記事も併せてご確認ください。

スタートアップサポートプラザの新設

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

スタートアップサポートプラザは、スタートアップの成長を総合的に支援するための拠点として、2024年4月に新たに開設されました。

単なる資金相談の窓口にとどまらず、事業計画の策定支援や経営に関するアドバイス、専門家とのマッチングなど、多岐にわたるサポートを提供しています。

ここでは、スタートアップサポートプラザの主な概要や設置拠点について紹介します。

「スタートアップサポートプラザ」の新設について(日本政策金融公庫)

「スタートアップ育成5カ年計画」が背景に

スタートアップサポートプラザは、政府が2022年11月に策定した「スタートアップ育成5カ年計画」に基づいて新設されています。

スタートアップ育成5カ年計画は、スタートアップへの年間投資額を8,000億円から10兆円に増やすこと、ユニコーン企業を100社創出すること、スタートアップを10万社創出することなどを目標に掲げて立ち上げられました。

スタートアップサポートプラザは、本計画の実現に向けた具体的な施策の一つとして位置づけられており、創業から事業が軌道に乗るまでの各段階において、必要な支援を提供します。

最終的には、日本を世界有数のスタートアップ集積地とすることを目指しています。

4都市に支援拠点を開設

スタートアップサポートプラザは、東京都、名古屋市、大阪市、福岡市という、地域経済の中心地でもある4つの都市に開設されました。

各拠点では、それぞれの地域の特性やニーズに合わせた支援プログラムが提供されており、地域に根差したスタートアップの育成に貢献することが期待されています。

各拠点では資金調達に関する相談はもちろんのこと、事業計画の策定支援、経営に関するアドバイス、専門家とのマッチングなど、多岐にわたるサポートの受講が可能です。

また、セミナーやワークショップなどのイベントも開催されており、スタートアップ同士の交流や情報交換の場としても活用できます。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

スタートアップ支援資金のメリット

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

スタートアップ支援資金は、従来の融資制度と比較すると、スタートアップにとって数多くのメリットがある制度といえます。

融資限度額が上がるうえに、無保証人、無担保も可能な場合も多く、あらゆる人にとって起業しやすい環境です。

資金調達のハードルを下げ、事業の成長を加速させる上で大きな力にもなるでしょう。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

融資限度額が大きい

スタートアップ支援資金の大きなメリットは、融資限度額が大きいことです。

小規模事業者向けで最大7,200万円、中小企業向けで最大20億円という融資限度額は、スタートアップの事業規模や成長段階に応じた資金ニーズに十分に対応できる金額といえるでしょう。

特に、研究開発や設備投資など、多額の資金を必要とする事業活動において、この融資限度額はプラスに働きます。

また、運転資金についても、小規模事業者向けで最大4,800万円まで融資を受けることが可能です。

事業の初期段階における資金繰りの安定化にも貢献できるでしょう。

融資額の実態については、次の記事をぜひ参考にしてみてください。

無保証人、無担保も可

スタートアップ支援資金は、原則として無保証人制度が適用され、担保の有無は個別の状況に応じて相談の上決定されます。

経営者の個人保証に頼らずとも資金調達が可能となるため、経営リスクを軽減し、新たな挑戦を後押しするうえでも大きなメリットです。

特に、創業間もないスタートアップや、実績に乏しい企業にとっては、個人保証や担保を提供することが難しい場合もあるでしょう。

無保証人制度は資金調達のハードルを大幅に下げ、事業の可能性を広げる役割も果たすのです。

担保や保証人を設定せずに受けられる創業融資については、次の記事もぜひ併せてご参照ください。

幅広いステージを支援

スタートアップ支援資金は、シード期からアーリー期、ミドル期まで、幅広いステージのスタートアップを支援対象としています。

シード期においては、事業アイデアの具現化やプロトタイプの開発に必要な資金を、アーリー期においては、製品やサービスの市場投入や初期顧客の獲得に必要な資金を、ミドル期においては、事業規模の拡大や新たな市場への進出に必要な資金を提供可能です。

それぞれの段階に応じて支援内容を変更することで、スタートアップの持続的な成長をサポートします。

ステージ別に適した資金調達手段については、次の記事も併せて確認されるとよいかと思います。

支援拠点での手厚いサポート

スタートアップサポートプラザでは、事業計画の策定支援や経営に関するアドバイス、専門家とのマッチングなど、手厚いサポートを行っています。

スタートアップが抱えるさまざまな課題の解決を支援し、事業の成功確率を高めるうえでも大きな役割を果たすでしょう。

事業計画の策定支援においては、市場分析や競合分析、収益モデルの構築など、専門的な知識やノウハウが必要となるため、サポートプラザの専門家によるアドバイスは非常に有益です。

また、経営に関するアドバイスや専門家とのマッチングは、スタートアップが直面する経営課題の解決や、新たなビジネスチャンスの創出に貢献します。

\プロの税理士を頼るべき4つの理由をご紹介!/

スタートアップ支援資金のデメリット

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

スタートアップ支援資金は、数多くのメリットがある一方で、いくつかのデメリットも存在します。

どの制度を利用する際にもいえることではあるものの、どんなデメリットがあるのかきちんと確認しておくことが重要です。

ここでは、デメリットを解消する支援サービスの紹介も行うのでぜひ参考にしてください。

要件に該当しなければ受けられない

スタートアップ支援資金を利用するためには、一定の要件を満たす必要があります。

まずは、明確な事業計画書を作成し、事業の成長戦略を示さなければなりません。

加えて、一般社団法人日本ベンチャーキャピタル協会の会員であるか、独立行政法人中小企業基盤整備機構または株式会社産業革新投資機構が出資する投資事業有限責任組合等から出資を受けている、もしくはJ-StartupプログラムまたはJ-Startup地域版プログラムに選定されている事業者であることが求められます。

要件を設けることで、より優れたスタートアップの厳選にはつながります。

しかし一方で、これらの要件を満たすことが難しいスタートアップにとっては制度を利用することができず、デメリットに感じるでしょう。

とはいえ、スタートアップ支援資金以外にも、これから創業予定の個人や法人、あるいは創業から間もない個人や法人を幅広く対象とした制度があります。

創業融資をはじめとした資金調達に詳しい税理士など、専門家を頼ることで、ご自身に最適な制度を知ることができます。

\プロの税理士を頼るべき4つの理由をご紹介!/

自力での審査通過が難しい

スタートアップ支援資金の審査は、事業の将来性や成長性、経営者の能力などを総合的に評価するため、非常に厳格に行われます。

特に、事業計画の実現可能性や収益性、市場における競争力などは、重点的に審査されるポイントです。

そのため、十分な準備や専門的な知識がない場合、自力で審査を通過することは非常に難しいといえます。

そこでおすすめなのが、CEOパートナーです。

資金調達や事業経営に明るい税理士を紹介するサービスを行っており、融資審査についてもサポートしています。

高品質な事業計画書の作成や、申請フローのサポートなども行うため、初めての方でも安心して任せられるでしょう。

融資が実行されるまでは完全無料で相談できるため、一度問い合わせてみることをおすすめします。

「お申し込みフォーム」に必要事項を入力し、「送信する」をクリック。入力から送信までは1~2分程度です。

フォーム送信後、通常ですと5~10分以内にスタッフから電話連絡があります。電話の所要時間は3分程度で、税理士法人の担当者への相談日時を調整します。

※万が一電話に出られなかった場合は、メールアドレス宛に連絡が入ります。

お約束の日時に税理士法人の担当者から直接、電話連絡が入ります。ヒアリングが行われますので、そのままご相談内容をお話ください。担当者よりサポート可能と判断されたら、一人ひとりの状況に沿って次のステップ(事業計画書の作成面談など)が提示されます。

\今すぐお申し込みはこちらから/

\審査に強い理由をもっと知るなら/

小久保さん

小久保さん融資成功までは一切請求のない「完全成功報酬型」ですのでご安心ください!

スタートアップ支援資金の利用方法

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

スタートアップ支援資金を利用するためには、以下の手続きを進める必要があります。

- 事業計画の作成

- 必要書類の準備

- 窓口またはインターネットで申請

- 面談

- 審査・融資決定

抜け漏れがないように一つひとつチェックしながら進めましょう。

事業計画の作成

スタートアップ支援資金の申請において、最も重要な要素の一つが事業計画の作成です。

事業計画は、単なるアイデアの羅列ではなく、事業のビジョンや、ビジネスモデル、市場分析、競合分析、財務予測などを盛り込んだ詳細なものでなければなりません。

経営に関するトータルな知識が必要なので、確実に審査通過を目指すなら、税理士や中小企業診断士などの専門家に依頼するべきです。

CEOパートナーが紹介する税理士も、事業計画の作成サポートを行っています。

特にスタートアップの方が一人で事業計画を作成し、融資申請したときの成功率はたったの20%とも言われているため、適切に専門家を頼って準備を進めることをおすすめします。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

必要書類の準備

スタートアップ支援資金の申請には、さまざまな書類が必要となります。

主な必要書類は下記のとおりです。

- 借入申込書

- 事業計画書

- 直近2期分の確定申告書

- 見積書

- 運転免許証やパスポートなどの本人確認書類

- 預金通帳(最近6か月分以上)

- 事務所などの賃貸借契約書

これらの書類は、企業の基本情報や財務状況、事業内容などを確認するために用いられます。

書類に不備がある場合、審査に時間がかかったり、審査落ちの原因となったりするため事前に何が必要なのか確認しておくことが重要です。

\プロの税理士を頼るべき4つの理由をご紹介!/

窓口またはインターネットで申請

スタートアップ支援資金の申請は、日本政策金融公庫の窓口で直接行うか、インターネットを通じて行えます。

窓口で申請する場合、担当者に相談しながら手続きを進めることができるため、初めて申請する方や、書類の書き方に不安がある方におすすめです。

インターネットで申請する場合は、時間や場所にとらわれずに手続きを進められるため、忙しい方や、遠方に住んでいる方に最適といえます。

どちらを選択しても、必要書類の準備と、正式な申請手続きを踏むことが重要です。

面談

スタートアップ支援資金の申請後、日本政策金融公庫の担当者との面談が行われます。

面談では、事業計画や資金使途などについて詳しく説明する機会が与えられます。

事業計画の内容や、経営者の経験、資金繰りの状況などが質問されるため、正確に答えられるように準備しておきましょう。

また、事業に対する熱意や自信を示すことも、審査を通過するためには重要な要素です。

次の記事で質問項目などを詳しくご紹介しています。

審査・融資決定

面談後、日本政策金融公庫による審査が行われ、融資の可否や融資額が決定されます。

審査では、事業計画の実現可能性、経営者の能力、財務状況、資金使途などが総合的に評価されます。

融資が決定したら、融資契約を締結し、指定口座に融資金が振り込まれるという流れです。

融資に至らなかった場合でも、審査結果や改善点についてフィードバックを受けられるため、今後の事業運営の参考になるでしょう。

「お申し込みフォーム」に必要事項を入力し、「送信する」をクリック。入力から送信までは1~2分程度です。

フォーム送信後、通常ですと5~10分以内にスタッフから電話連絡があります。電話の所要時間は3分程度で、税理士法人の担当者への相談日時を調整します。

※万が一電話に出られなかった場合は、メールアドレス宛に連絡が入ります。

お約束の日時に税理士法人の担当者から直接、電話連絡が入ります。ヒアリングが行われますので、そのままご相談内容をお話ください。担当者よりサポート可能と判断されたら、一人ひとりの状況に沿って次のステップ(事業計画書の作成面談など)が提示されます。

\今すぐお申し込みはこちらから/

\審査に強い理由をもっと知るなら/

融資成功までは一切請求のない「完全成功報酬型」ですのでご安心ください!

まとめ

「スタートアップ支援資金」はこれから起業を目指す方に向けた資金調達制度です。

融資限度額は直接貸付で最大20億円と高額なので、大規模な事業に挑戦を検討している方にもおすすめといえるでしょう。

確実に審査に通過したい方は、CEOパートナーにご相談ください。

必要書類の作成や申請手続きなどあらゆるサポートを実施しています。

一人で申請を進めるよりも心強いうえに、プロのサポートがあるため審査通過率も向上します。

紹介される税理士は、いずれも多くの企業の資金調達をサポートした経験を持っているので、安心してお任せください。

コメント