会社を設立して、どうやって節税できる?

節税の効果は具体的にどれくらいあるのか分からないですよね。

会社設立には手間や費用もかかりますし、節税効果があるのか不安です。

結論から言うと、すでに500万円以上の所得がある個人事業主やフリーランスの場合は、すぐに会社設立をおすすめします。

なぜなら、500万円を目安に個人と法人の税金を比べると、個人の方が支払う税金の方が高くなるからです。

さらに、会社設立によって節税できるポイントもありますので、今回は注意点も含めてすべて解説していきます。

もし手っ取り早く節税したいと思った場合は、税金の専門家である税理士に相談することをおすすめします。

相談することで、自分に合った節税対策も可能です。

ここでは主に創業融資の専門の税理士を紹介していますが、多くの業種や企業をサポートしてきた実績のある方々も登録しています。

お金は大切なものです。

今後のためにも、税金のことを学び、対策していきましょう!

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

会社設立で節税できる7つのポイント

会社を設立して、結局どうやって節税ができるのか疑問に思う方もいるのではないでしょうか。

ここでは設立することによって、以下の7つの節税ポイント・免除される箇所についてまとめて解説していきます。

- 役員報酬で節税

- 退職金支給で節税

- 赤字を繰越控除できる

- 保険活用で節税

- 消費税の納税義務免除

- 減価償却で節税

- 家族にも役員報酬で節税

税金関係は難しいと感じてしまいますが、知らないと100万円単位で損をする可能性もあります。

それでは、節税ポイントを1つずつ説明していきます!

役員報酬で節税

会社設立をした場合、役員報酬として払うことで会社からの給与という形で受け取ることができます。

法人ではなく、個人事業主のままだと売上の中から必要経費を差し引いた金額が「事業所得」として課税され、事業所得の 65 万円青色申告特別控除ができます。

一方で役員報酬は所得税がかかりますが、給与所得控除(65~220万円)が適用されます。

給与所得控除とは、役員報酬が一定額を経費とみなして差し引ける控除です。

退職金支給で節税

計画的に退職金を払うことによって節税することが可能です。

5年以上勤務した役員に対して退職金を支払った場合、「退職所得控除」を適応することができます。

また、退職金に関しては社会保険料の計算の必要がありません。

さらには退職金は分離課税となりますので、結果として安い税率に収まることができます。

赤字を繰越控除できる

会社が赤字を出した場合でも、その損失を翌年以降に繰り越して控除することができます。

ほとんどの会社が事業開始時には赤字になりますので、この繰越控除を活用することで、利益が出た際の税金負担を軽減することができます。

個人事業主の場合、3年間繰り越しをすることができますが、法人の場合だと9年間の繰り越しも可能です。

保険活用で節税

会社の資産としての保険を活用することができます。

保険によっては全額・半額損金算入が可能なので、利益を繰り延べることができるのです。

繰り延べなりますので、解約時や満期時には課税されますが、退職金を合わせることによって節税ができます。

例えば、法人保険や個人年金保険などの商品を活用することで、所得税や法人税の軽減が可能です。

消費税の納税義務免除

売上高が一定の金額以下の場合、消費税の納税義務が免除されることがあります。

会社設立後の半年間の売上または給与の支払い総額が1,000万円を超える度などの要件に該当しなければ、消費税が免除されます。

最大4年間免税することも可能です。

減価償却で節税

減価償却とは固定資産(建物・機械)が使用するにつれて、価値が下がるのを費用に計上することができることをいいます。

会社が購入した建物や機械は、一定の期間にわたって利用することができます。

そのため、翌年以降も利益額を抑えることも可能です。

この償却費を経費として計上することで、税金の節税効果を得ることができるのです。

家族にも役員報酬で節税

家族が会社の役員となり、役員報酬または給与を受け取ることで、所得税を節税することができます。

所得税は累進課税となりますので、所得が高くなると税率も高くなりますが、所得を分散することによって節税ができます。

さらに、給与控除を家族にも適用可能です。

所得500万円以上は会社設立するべき3つの理由

個人事業主としての所得が500万円を上回った場合は、会社を設立したほうが節税につながります。

以下では、所得500万円以上の場合に会社設立が適している3つの理由について詳しく説明します。

個人事業主と法人税の負担率に差が出る

<個人事業主の場合>

※所得税+住民税+個人事業税(個人事業税は青色申告特別控除前の金額で計算)

<法人の場合>

所得控除等細かな計算は抜きの簡易計算で税額を出しています。

以上を見ると分かる通り所得500万円以上を得ると、個人事業主としての所得税の負担率が高くなります。

法人税の税率は、利益額に応じて段階的に適用され、比較的低い税率が適用されることが多いです。

そのため、所得500万円以上を得る場合、法人税の適用を受けることで税金の負担を軽減することができます。

もちろん、330万円から個人の所得税率+住民税率が法人税を上回りますので、人によっては所得330万円から法人化に検討することも視野にいれるべきです。

所得が高ければ高いほど得

所得が高くなればなるほど、給与所得控除や所得控除額の上限により、個人事業主としての税金優遇措置を受けることが難しくなります。

しかし、会社を設立すると経費の計上や各種控除の活用により、所得を抑えることができます。

所得税率は最高55%になりますが、法人税率は30%程度です。

したがって、所得が高ければ高いほど、会社設立は節税につながります。

経費の幅が広がり、自己負担が減る

会社を設立すると、個人事業主としては計上できなかった経費を法人として計上することができます。

例えば、オフィス家賃や社員の給与などがその一例です。

これにより、事業活動に必要な経費を会社として計上し、税金の対象所得を減らすことができます。

また、経費の幅が広がることで、個人の自己負担が減り、事業の発展や拡大により資金を注ぐことができます。

設立する前に!3つの注意点

会社を設立することは新たなビジネスのスタート地点ですが、注意が必要なポイントもあります。

以下では、会社を設立する前に留意すべき3つの注意点について詳しく説明します。

会社にバレない対策が必要

副業を禁止している会社の場合だとバレないように対策が必要となってきます。

1番バレる可能性として高いのが、会社が給与から天引きする住民税の額が前年と比べ高額になったケースです。

住民税は副業の会社から支払われた役員報酬分も上乗せして税額が計算されます。

対策として、設立した会社から支払われた役員報酬分は、確定申告時に普通徴収を選択して、本業の会社の給与から天引きされないようにしましょう。

会社の設立・解散には費用がかかる

会社を設立するには、設立手続きや登記費用などの費用がかかります。

運営するためにも法定の帳簿管理や会計処理が必要となります。

会計の知識がない場合、会計士や税理士を雇ったり、会計ソフトを入れることによって費用がかかります。

また、解散や廃業する場合にも費用がかかることを認識しておく必要があります。

会社の設立に際しては事前に費用の見積もりを行い、予算計画を立てることが重要です。

社会保険の加入が必要

従業員がいる場合ももちろんのこと、1人だけの法人だとしても、社会保険の加入が必要となってきます。

会社設立すると健康保険法や厚生年金法が適用され、社会保険への加入義務を負うためです。

ただし、役員報酬がない場合は国民健康保険に加入することも可能です。

実はカンタン!会社設立のやり方5つのステップ

会社を設立することは新たなビジネスのスタートですが、手続きを迅速かつ正確に進めることが重要です。

以下では、会社設立のやり方を5つのステップに分けて詳しく説明します。

基本事項を決める

まず、会社の基本事項を決める必要があります。

これには、会社の名称や所在地、事業目的、役員の選任などが含まれます。

また、株式会社や有限会社などの会社形態も選択する必要があります。

基本的には以下のように事項を決めます。

- 目的

- 商号

- 本店の所在地

- 設立日

- 資本金

- 発起人(出資者)

- 各発起人の出資額

- 印鑑(代表印、銀行印、角印の実印)

- 役員の構成とその報酬額

株式会社の場合はここに「発行可能株式総数」、「設立時に際して発行する株式の枚数」、「株式譲渡制限の有無」、「公告の方法」が加わります。

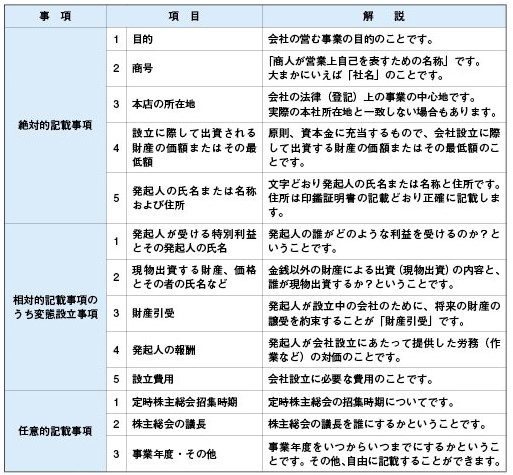

定款を作成

定款は、会社の組織・運営に関するルールや規定が記載された文書です。

定款には、会社の名称、目的、役員の権限や責任、株式の発行条件などが含まれます。

定款の作成には、公認会計士や行政書士の助言を受けることがおすすめです。

作成後は、全員の代表者が定款に署名する必要があります。

具体的な項目については表がありますのでぜひ参考にしてください。

参考考資料:J-Net21

資本金を払う

株式会社を設立する場合、資本金の支払いが必要です。

2006年に改正され現在では1円で設立が可能となっております。

しかし、資本金が1円の会社は社会的信頼があまり高くないのである程度の資本金は用意しましょう。

この段階では法人口座の開設ができないので、振込先は会社設立の手続きを行う発起人の個人口座にすることができます。

登記申請

設立した会社を法的に認めるためには、登記申請を行う必要があります。

登記申請には、会社の基本事項や定款、役員名簿、印鑑証明書などの書類が必要です。

これらの書類をまとめ、所轄の法務局に提出します。

登記申請の審査が完了し、登記簿に登録されると、正式な会社として活動が可能となります。

各種行政等に届出書を出す

会社設立後は、設立後の手続きや届出を行う必要があります。

これには、税務署への法人税の申告や社会保険への加入手続き、労働者の雇用契約書作成などが含まれます。

また、事業開始の届出や環境関連の届出など、事業によって必要な届出も留意しましょう。

まとめ

所得500万円以上を得る場合、個人事業主としての税金負担が高くなるため、会社を設立することが有益です。

会社を設立することで、法人税の適用を受けることができ、税金負担を軽減することができます。

また、所得が多ければ多いほど、会社設立はより節税のメリットを受けることが可能です。

さらに、会社設立により経費の幅が広がり、自己負担を減らすことができます。

税理士との相談を通じて、会社設立のメリットや節税の方法を確認し、事業の成長と利益の最大化を目指しましょう。

税金の話は税理士に聞くことが1番です!

多くの起業をサポートしてきた税理士に相談するなら、CEOパートナーがおすすめです。

資金繰りの1つでもある創業融資についてもできるのか、相談することができますので、これから会社設立しビジネスをしていきたい人はぜひ検討してみましょう!

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

コメント

コメント一覧 (13件)

[…] 節税ができるのかどうか気になるところでもあります。 […]

[…] 税理士をおすすめする理由として、経営・節税の相談はもちろん、融資や補助金の相談サポートをすることができるからです。 […]

[…] […]

[…] 関連記事:会社設立で節税できる!法人にするだけで100万円以上節税も可能に […]

[…] 関連記事:会社設立で節税できる!法人にするだけで100万円以上節税も可能に […]

[…] あわせて読みたい 会社設立で節税できる!法人にするだけで100万円以上節税も可能に 会社設立することで節税ができる理由をまとめて紹介!会社設立をした方がいい個人事業主・フリ […]

[…] あわせて読みたい 会社設立で節税できる!法人にするだけで100万円以上節税も可能に 会社設立することで節税ができる理由をまとめて紹介!会社設立をした方がいい個人事業主・フリ […]

[…] あわせて読みたい 会社設立で節税できる!法人にするだけで100万円以上節税も可能に 会社設立することで節税ができる理由をまとめて紹介!会社設立をした方がいい個人事業主・フリ […]

[…] あわせて読みたい 会社設立が節税対策になる?会社設立すべき3つの理由と注意点を解説 会社設立することで節税ができる理由をまとめて紹介!会社設立をした方がいい個人事業主・フ […]

[…] あわせて読みたい 会社設立が節税対策になる?会社設立すべき3つの理由と注意点を解説 会社設立することで節税ができる理由をまとめて紹介!会社設立をした方がいい個人事業主・フ […]

[…] したがって、納める税金の種類や計算方法、税率に違いはありません。 […]

[…] 法人を設立した場合、以下の届出書の提出を税務署へしなければなりません。忘れずに提出しましょう。・法人設立届出書・源泉所得税関係の届出書・消費税関係の届出書特に「法人設 […]

[…] あわせて読みたい 会社設立が節税対策になる?会社設立すべき3つの理由と注意点を解説 会社設立することで節税ができる理由をまとめて紹介!会社設立をした方がいい個人事業主・フ […]