創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

「起業時に必要な手続きがわからない」「なんの書類をどこに提出すればいいかわからない」

このように、起業する上で手続きや届出は、足を引っ張るポイントになりかねません。

実際に届出申請がめんどくさくなり、提出しなかったケースも…

主な提出書類となる「開業届」を届出することは、起業する上で大きなメリットになるんです!

あなたの会社や従業員、そして自分自身を守るためにも開業届は必要なので、この記事を通してメリットや仕組みを一つでも多く知っていただけたらと思います。

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

\あなたは融資を受けられる?/

友だち追加で簡単・スグにわかります!

起業に必要な届出を知ろう!『開業届』と『申告書』

起業時に必要となる書類として『開業届』と『申告書』の2種類があります。

どちらも起業時に必要となる書類です。

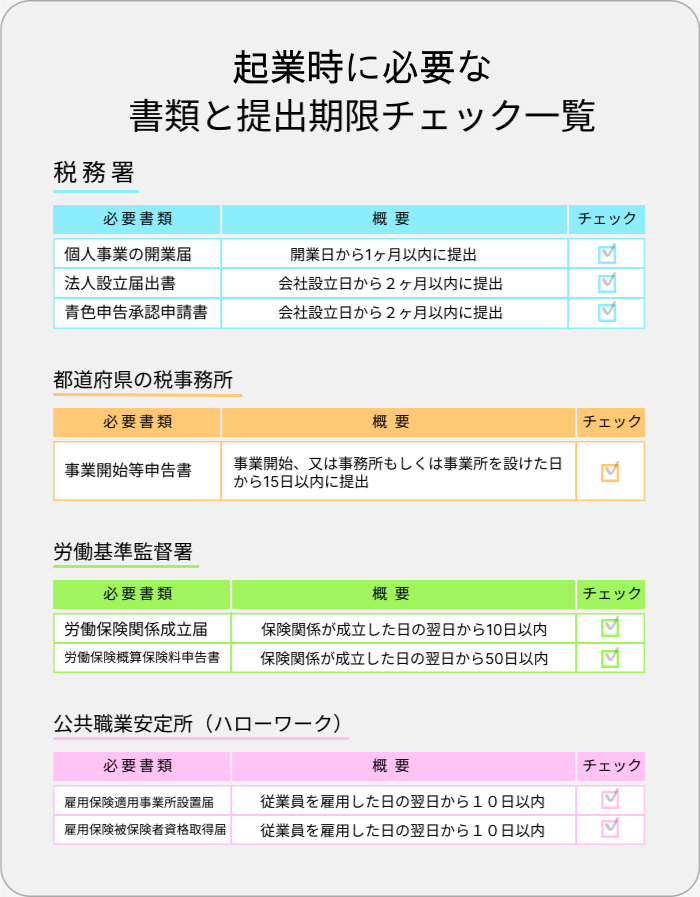

これから紹介する届出は開業時に必要となる書類ばかりです。

一覧表にまとめたので、まずは表に沿ってご紹介していきます!

〈一覧表の項目はこちら〉

開業届とは

まず開業届とは何なのか詳しく見ていきましょう。

開業届とは、正式には「個人事業の開業・廃業等届出書」といい、何らかの事業を始めたり廃業したりする際、その旨を所轄の税務署に届け出る際に提出が義務付けられている書類のことを指します。

開業届を提出することにより、法人用のクレジットカードが作れるほか、納付する税金の軽減にもつながりメリットがたくさんあるのです。

個人事業の開業届

個人事業の開業届には、税務署に提出する「個人事業の開業・廃業等届出書」と、都道府県の税務署に提出する「個人事業税の事業開始等申告書」の2種類があります。

▽個人事業の開業・廃業等届出書について

税務署への届出は「個人事業の開業・廃業等届出書」というものです。

これが、一般的な開業届です。

開業日から1ヶ月以内に管轄の税務署宛に提出することが推奨されています。

開業届は国税庁のホームページからダウンロードするか、最寄りの税務署で入手することができます。

ダウンロード用:国税庁『個人事業の開業届出・廃業届出等手続』

▽個人事業税の事業開始等申告書について

「個人事業税の事業開始等申告書」は、個人の事業を開始したことを申告するために、都道府県税事務所に提出する書類です。

各都道府県によって提出先や提出期限に違いがあります。

先ほど紹介した、「個人事業の開業・廃業等届出書」も開業したことを申請する書類になりますが、開業届の提出先は税務署ですが、「個人事業税の事業開始等申告書」は都道府県の税事務所に提出する必要があります。

提出期限は事業を開始し、又は事務所もしくは事業所を設けた日から15日以内となっています。

\プロの税理士を頼るべき4つの理由をご紹介!/

法人設立届出書

法人設立届出書とは、会社を設立したこと及び会社の概要を税務署に知らせることを目的として提出する書類になります。

株式会社はもちろん、合同会社や一般社団法人など、どんな会社であっても必ず提出しなければなりません。

こちらも国税庁のウェブサイトでダウンロードするか税務署などで入手できます。

ダウンロード用:国税庁『内国普通法人等の設立の届出』

また、法人設立届出書は、税務署への提出だけではなく、都道府県税事務所の法人事業税課もしくは法人住民税課などと、市町村の法人住民税担当部署にも提出する必要があります。

青色申告承認申請書

青色申告承認申請書の正式名称は「所得税の青色申告承認申請書」といいます。

確定申告を青色申告で行う場合、その年の3月15日までに「個人事業の開業・廃業等届出書(開業届)」と一緒に所轄の税務署に必ず提出しなければなりません。

青色申告承認申請書を提出をしていない場合は自動的に白色申告となります。

ですが、青色申告の場合、最大で65万円の「青色申告特別控除」を受けることができます。

さらに、個人事業主なら最長3年、法人なら最長9年にわたって、赤字を繰り越して所得税額を差し引くことができたり、家族に支払った給与を経費計上できたりと、さまざまなメリットがあります。

そのため、企業側は青色申告を選びたくなりますよね!

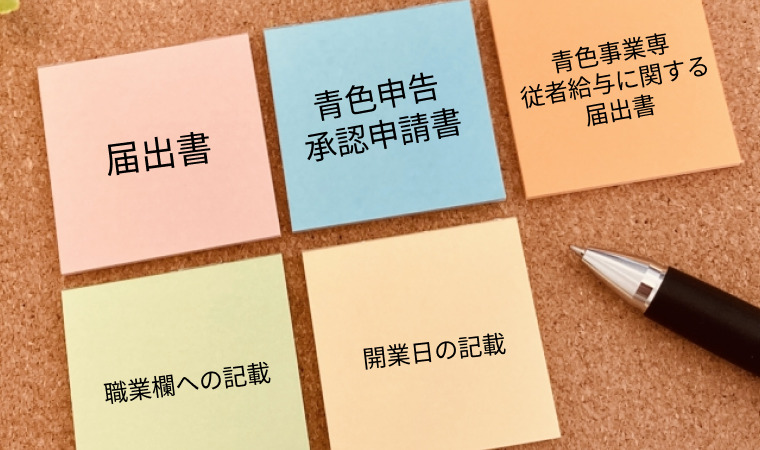

起業時の届出には5つの書類があればOK!

実際に開業届を出す際は、どのように手続きを進めれば良いのでしょうか。

ここでは開業届を提出する際に必要な書類を5つご紹介します。

一般的には以下の5つがあれば開業届の申告がスムーズに進むでしょう。

① 届出書

事業を開始した場合や、事業所等を開設等した場合に提出が必要な書類です。

事業開始日から1ヶ月以内に提出する必要があります。

② 青色申告承認申請書

最大65万円の控除適用など、メリットがたくさんある青色申告の承認を受けたい場合に必要な書類です。

原則として、承認を受ける年の3月15日までに提出する必要があります。

但しその年の1月16日以降に開業した場合には、開業の日から2ヶ月以内に提出します。

③ 青色事業専従者給与に関する届出書

青色事業専従者給与額を必要経費に算入する場合に提出が必要な書類です。

青色事業専従者とは、青色申告者と生計を一にする配偶者その他の親族であり、年齢が15歳以上の人を指します。

つまりは、配偶者や親族などとともに事業を行い、給与を支払う場合に必要となる届出です。

青色事業専従者の給与額を必要経費に算入しようとする年に提出します。

こちらも提出期限は適用させたい年の3月15日までで、その年の1月16日以降に開業した場合には、開業の日から2ヶ月以内です。

④ 職業欄への記載

まず、税金がかかる職業を「法定業種」といい、事業の種類によって税率が異なります。

特定の職業では事業所得が年間290万円を超える場合に個人事業税がかかりますが、「法定業種」がない事業に関しては法定業種に無理に当てはめる必要はなく、職業名をそのまま記載します。

⑤ 開業日の記載

開業日には明確な定義はなく、自由に設定できるため、自由に記載できます。

また上記の書類と必要事項を記載した開業届出書は管轄の税務署へ提出します。

手続きには費用はかかりません。

\プロの税理士を頼るべき4つの理由をご紹介!/

起業時に従業員を雇うならするべきことは3つ

起業時から従業員を雇うなら、手続きや届出を踏んでから事業を始める必要があります。

適切に手続きや届出を行わないと罰則を受ける場合がありますので、ここでしっかりと確認しておきましょう。

社会保険に加入しよう!

まずは社会保険に加入しないといけません。

法人を設立する場合は、法律によって(健康保険法第3条、厚生年金保険法第9条など)社会保険に加入することが義務づけられています。

役員や従業員の人数には関係なく、一人社長の場合でも一定以上の報酬(給与)があれば加入しなければなりません。

労働基準監督署への提出書類

労働基準監督署への提出書類は、「労働保険関係成立届」と「労働保険概算保険料申告書」の2種類があります。

▽労働保険関係成立届

労働者を一人でも雇用するようになった時、労災・雇用の保険関係が当然に成立するので、従業員の労働保険加入義務を履行するために必要となります。

提出期間は保険関係が成立した日から10日以内です。

▽労働保険概算保険料申告書

雇用の事実がある場合、その年度分の労働者に支払う賃金の総額の見込額に保険料率を乗じて得た額を概算保険料として申告・納付しなければなりません。

そのため労働保険関係成立届より先に提出することはできません。

労働保険関係成立届を先に出すか、または労働保険概算保険料申告書と同時に提出しなくてはいけません。

提出期限は保険関係が成立した日(労働者を雇い入れた日)の翌日から50日以内に提出しなくてはなりません。

公共職業安定所(ハローワーク)への提出書類

皆さんは転職活動でハローワークを利用したことがありますか?

公共職業安定所よりもハローワークという名で広く知られています。

ハローワークとは民間の職業紹介事業等では就職へ結びつけることが難しい就職困難者を中心に支援する国の機関です。

公共職業安定所(ハローワーク)への提出書類は「雇用保険適用事業所設置届」と「雇用保険被保険者資格取得届」の2種類があります。

▽雇用保険適用事業所設置届

初めて雇用保険の被保険者となる従業員を雇ったときに提出する書類です。

- 1週間の所定労働時間が20時間以上

- 31日以上の雇用見込みがある

上の2つの項目に該当する従業員は、原則として雇用保険の被保険者となります。

雇用保険適用事業所設置届の手続きをする前に「労働保険の保険関係成立届」を提出しておかなければ、適用事業所設置届は受理されません。

▽雇用保険被保険者資格取得届

被保険者資取得届を提出すると被保険者証が発行されます。

この被保険者証には、一人ひとりに違った番号が記載されているため、現在の仕事を辞めて他の事業所で働くことになっても同じ番号を使用することになります。

被保険者資格取得届は、雇用した月の翌月の10日までに提出する必要があります。

詳しくは、厚生労働省の実際の書式を参照してください。

専門家に任せる場合は、社会保険労務士に依頼します。

所得税の納付をお得に!

事業の報告書として、年に一回確定申告をしなければなりません。

申告する内容によって添付が必要な書類は異なりますが、一般的には、白色申告書や青色申告書ような書類を添付する必要があります。

白色申告では青色申告のような控除は受けられません。

なのでなるべく青色申告をおすすめします。

なぜ確定申告をするときに一緒に添付する書類として青色申告をおすすめするのか、メリットを3つご紹介します!

- 最大65万円の青色申告特別控除

- 3年にわたって赤字を繰り越しできる

- 30万円未満の固定資産を一括経費計上できる

まず、1については先ほども紹介しましたが、「最大65万円の青色申告特別控除」が受けられるという点です。

2つ目の「3年にわたって赤字を繰り越しできる」というのは、事業で赤字を出してしまったとき、青色申告では赤字を翌年以降3年にわたって繰り越すことができ、黒字と相殺して税負担を軽減することが可能です。

3つ目の「30万円未満の固定資産を一括経費計上できる」というのは、購入した30万円未満の減価償却資産を一度に経費にできる特例があり、青色申告だけの節税策になります。

いずれも、開業届を期間内に提出した事業者のみが利用できるメリットになりますので、開業届をは必ず提出しましょう。

\プロの税理士を頼るべき4つの理由をご紹介!/

起業時の届出にまつわる2つの注意点

期間内に開業届を提出し忘れた人も少なくはないはず・・・

開業届を提出し忘れた人は罰則が課されるのか、後から提出はできるのかなどを紹介していきます。

開業届を出さなかったら罰則はある?

どんな事業者にも、事業を始めたら開業届を出す義務がありますが、開業届を出さないまま事業を行っていても罰則はありませんし、税務署に出すように言われることも通常はありません。

なお、収入が一時的なものの場合には、開業届を出す必要はありません。

例えば、中古の洋服を古着屋に売って出た収益など、継続的に利益を得るつもりではない場合には、開業届の提出は不要です。

ただし、開業届を出しておかなければ、青色申告が適用されないため確定申告時に税控除を受けられず、かなりの税負担を被ることになります。

毎年3月を目前にすると、「開業届を出しておけばよかった」という声が聞こえてきますので、面倒くさがらずに届出を行うことをおすすめします。

年に1回の確定申告を忘れずに!

開業届を提出していない方は青色申告ができないため、白色申請の添付が必要になります。

また青色申告ができる事業者でも、確定申告は必ず必要となる手続きです。

開業届は提出期限が切れていても罰則などはありませんが、確定申告に関しては、義務づけられているため無申告加算税や延滞税などのペナルティや無申告、所得隠しをすると刑事罰に科せられることになります。

必ず確定申告は行いましょう!

\プロの税理士を頼るべき4つの理由をご紹介!/

起業時の届出以外にやるべきこと

ここまで必要な届出を一式、ご紹介してきました。

実際に必要な届出がわかったところで、本格的に起業の準備を始めていきましょう。

ここでは、起業するには切っても切れないお金の話をしていきます。

必要に応じて、併せて確認してみてください。

資金計画を立てる

資金計画をしっかりと立てられている事業は失敗しにくいと言われています。

もちろん事業を進めていくうちに、計画通りにいかないケースも出てくるかとは思いますが、最低でも「初期費用」と「3ヶ月~半年分の運転資金」として必要な費用は先に算出しておきましょう。

個人事業主としての起業なら特に、自身の生活費に回せる資金も併せて計画しておくと、安心して起業できるのではないでしょうか。

資金調達をする

必要費用がわかったところで、今からどのくらいのお金が必要になるのかを計算していきます。

余裕を持って起業することにはメリットしか存在しません。そのため融資を受ける事業者が大半です。

起業時に必要な届出はこんなにもたくさんの種類があるのに、融資のための知識も一から自分で勉強すると時間も体力もかかります。

そんな時に頼れる存在は税理士です。

CEOパートナーという会社では、起業時に必要なことをすべて教えてくれる税理士を、無料で即日紹介してくれます。

【完全成功報酬型】を採用しているため、資金調達が実行されるまでの相談料はずっと無料です!

起業時に多くの方が頼るのが日本政策金融公庫の創業融資「新規開業資金」ですが、起業初心者が一人で申込・審査に挑んだ場合の成功率はたったの20%なんだとか。

確実に資金調達を成功させて事業をスムーズに開始させるためにも、税理士さんにお任せするのが賢い方法なのです。

「お申し込みフォーム」に必要事項を入力し、「送信する」をクリック。入力から送信までは1~2分程度です。

フォーム送信後、通常ですと5~10分以内にスタッフから電話連絡があります。電話の所要時間は3分程度で、税理士法人の担当者への相談日時を調整します。

※万が一電話に出られなかった場合は、メールアドレス宛に連絡が入ります。

お約束の日時に税理士法人の担当者から直接、電話連絡が入ります。ヒアリングが行われますので、そのままご相談内容をお話ください。担当者よりサポート可能と判断されたら、一人ひとりの状況に沿って次のステップ(事業計画書の作成面談など)が提示されます。

\今すぐお申し込みはこちらから/

\審査に強い理由をもっと知るなら/

小久保さん

小久保さん融資成功までは一切請求のない「完全成功報酬型」ですのでご安心ください!

まとめ

起業時には必要な届出や手続きが複数あることがわかりました。

いずれにせよ、開業届を期間内に提出しないと提出しても意味がなくなる、又は提出できない書類などがあるので、必ず速やかに対応するようにしましょう!

今回の記事で重要な部分は以下3点です。

- 個人の開業届は必ず開業日から1ヶ月以内に提出

- 法人設立の場合は設立日の2ヶ月以内に開業届を提出

- 開業届・青色申告承認申請書を併せて提出しないと最大65万円の税控除がされない

起業に必要な資金調達~届出までを一人で完璧にこなすのは至難の業である上、一気に進めようとして中途半端に終わる羽目に。

創業融資・届出や手続き周りのどこにも詳しい税理士さんを頼って、効率よく起業しませんか。

コメント

コメント一覧 (15件)

[…] 届出に関する関連記事はこちら▼ 関連記事:起業後の開業届出の手続きは5つの書類があれば安心! […]

[…] 起業方法のデメリットでもお伝えしましたが法人設立の手続きには約22万~24万円の費用がかかります。収入印紙代が約4万円、定款の認証手数料が3万~5万円、謄本の発行手数料が約2千円、登録免許税が一般的には15万円となっており、起業資金の中に組み込んでおく必要があります。 フランチャイズの起業の手続きや起業後にも提出しなければいけない届出などがあるので詳しくはこちらの記事を参考にしてください。 参考記事:起業するには5ステップ踏めば完璧!アイデア次第で簡単に起業できる 参考記事:起業後の開業の届出手続きは5つの書類があれば安心 […]

[…] 体験談で紹介した2人は創業融資のサポートを5年以上行った税理士に相談しています。 一度窓口に断られたり資金不足で、融資はできないと考えがちですが、創業融資の専門家に相談することで着実に融資成功へと導いたのです。しかも手続きや収支の計算も任せることができるので、時間を無駄にすることなく融資を受けることができました。 […]

[…] 登記の申請ができたら会社設立完了となるのですがそれだけではまだ終わりではありません。税金や社会保険、労働保険などの各種手続きが必要になります。特に忘れないで欲しいのが「法人設立届出書」です。この法人設立届出書は会社を設立したことや会社の概要を税務署に知らせることを目的としています。これは株式会社や合同会社など関係なく設立日から2ヵ月以内に必ず提出しましょう。 その他詳しい届出書に関してはこちらの記事を参考にしていただければと思います。 関連記事:起業後の開業の届出手続きは5つの書類があれば安心 […]

[…] 会社を設立するまでにたくさんの書類を作成して各所に提出したと思います。設立できたから書類作成はおさらば!と思っている方。設立したその後も提出しなければいけない届出が多数存在します。本章では会社設立したその後にするべき7つのことをご紹介していきます。 関連記事:起業後の開業届出の手続きは5つの書類があれば安心! […]

[…] 関連記事:起業後の開業の届出手続きは5つの書類があれば安心 […]

[…] 関連記事:起業後の開業の届出手続きは5つの書類があれば安心 […]

[…] 会社を設立してから3か月以内に税務署に提出しなければいけない「青色申告の承認申請書」は提出するだけで優遇措置が施されます。 […]

[…] 関連記事:起業後の開業届出の手続きは5つの書類があれば安心! […]

[…] あわせて読みたい 起業後の開業届出の手続きは5つの書類があれば安心! 「起業のための書類が多すぎて何を提出したらいいのか分からない」「どこに書類を提出するのか分からない」 […]

[…] あわせて読みたい 起業後の開業届出の手続きは5つの書類があれば安心! 「起業のための書類が多すぎて何を提出したらいいのか分からない」「どこに書類を提出するのか分からない」 […]

[…] あわせて読みたい 起業後の開業届出の手続きは5つの書類があれば安心! 「起業のための書類が多すぎて何を提出したらいいのか分からない」「どこに書類を提出するのか分からない」 […]

[…] あわせて読みたい 起業時の届出とは?やるべき手続きと5つの必要書類を徹底解説 起業する上で手続きや届出は、足を引っ張るポイントになりかねません。主な提出書類となる「開業届 […]

[…] あわせて読みたい 起業時の届出とは?やるべき手続きと5つの必要書類を徹底解説 起業する上で手続きや届出は、足を引っ張るポイントになりかねません。主な提出書類となる「開業届 […]

[…] あわせて読みたい 起業時の届出とは?やるべき手続きと5つの必要書類を徹底解説 起業する上で手続きや届出は、足を引っ張るポイントになりかねません。主な提出書類となる「開業届 […]