開業を考えるとき、最初に直面する大きな壁は資金調達です。

自己資金が不足している場合、どのようにして必要な資金を調達すればよいのでしょうか?

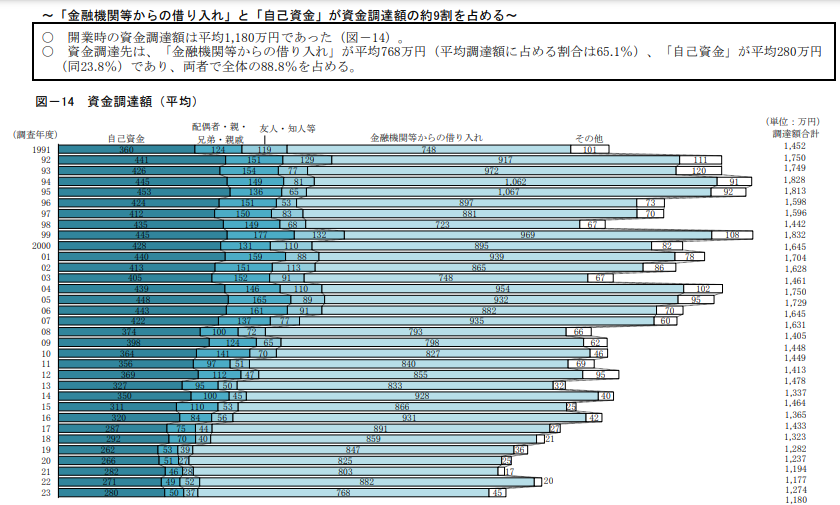

「2023年度新規開業実態調査」によると新たに開業した場合、約65%が何らかの形で借入を利用しています。

これは、多くの起業家が開業資金を調達するために借入を活用していることを示しています。

では、どのようにして最適な借入先を見つけ、成功するための手続きを進めればよいのか。

本記事では、開業借入の基本的な知識から実際の手順、成功のポイントまでを詳しく解説します。

少しでも開業を考えている方はぜひ参考にしてください!

開業資金を借入するときの基礎知識

開業資金の借入とは、新しく開業をする際に必要な資金を銀行やその他の金融機関から借り入れることです。

開業資金を借入を検討する際には、まずは初期費用を計算し、自己資金と借入を合わせていくら必要かを算出しましょう。

借入をする場合でも全体の費用に対して自己資金は最低でも3割程度は必要になります。

自己資金が低いと、それだけ借入額も低くなります。

自分のビジネスモデルが自分の資金力と合っているかを考えてみてください。

また、自己資金が多いからと言って簡単に融資を受けられるわけではありません。

自身が開業する業種の経験やスキル、返済計画や、信用性などを審査され、融資の可否が決まります。

借入をする際には融資をする側に「事業に見込みがあり、返済の不安がない」と判断をしてもらう必要があることを忘れないでください。

参考記事:公庫の創業融資は自己資金の有無がカギ|審査通過しやすい3つの方法

開業借入の基本的な仕組みと種類

開業の借入をする場合、基本的な仕組みとしては事業計画書を作成後、借入したい機関に提出をし、書類審査や面談を経て資金を受け取ります。

その後事業を運営しながら返済をしていくというのが一般的です。

借入の種類はいくつかあり、銀行や金融機関、カードローンなど、それぞれ借入の条件や金利が違うので自分に合ったものを探す必要があります。

参考記事:起業における借入の基礎:トップ3融資の特徴と失敗しないポイント解説

借入をするメリット

借入のメリットとしては、

- 初期費用を賄い、資金繰りが安定する。

- 信用を築けるので、将来事業を拡大したりビジネスに必要な追加の融資を受けやすくなる。

- 借入の利子は経費として計上できるので節税になる。

等が挙げられます。

借入をし、返済した履歴が後に自分の事業の大きな信用に繋がるのは大きなポイントです。

現在はリスクを減らした借入の制度が多くあるので、新規事業者にはありがたいですね。

借入をするデメリット

借入のデメリットとしては、

- 返済義務があるため、事業の支出として負担になる。

- 金利の支払いが必要になるので、返済総額が借入した額を上回る。

- 返済が滞った場合には信用情報に大きな傷がつくリスクがある。

等が挙げられます。

返済義務があるというのはもちろん承知の上かと思いますが、金利を合わせた返済スケジュールをどのように組んでいくか次第で事業を苦しめてしまう可能性があることを理解してください。

借入先の選び方

開業資金を借入する際には重視するポイントは以下の3つです。

- 金利と返済期間

- 担保と保証人

- 融資額とスピード

自分の借入したい条件のポイントを抑え、慎重に決めましょう。

ここでは資金調達におすすめな金融機関を紹介します。

参考記事:創業融資はこの3種類!融資制度のおすすめランキング

日本政策金融公庫

政府が運営する日本政策金融公庫は、中小企業への融資に積極的で、借入のハードルが低いと言えます。

金利は返済期間によりますが1~2%と比較的低めで、無担保・無保証でも受けられる制度があります。

女性や若者向けなど、ターゲットを絞った制度があるので、好条件で融資を受けられるかもしれません。

制度ごとに返済期間や条件が異なるので日本政策金融公庫の公式サイトをご覧ください。

参考記事:日本政策金融公庫の創業融資が選ばれる4つの理由!審査通過の裏技も

地方銀行・信用金庫

地方銀行や信用金庫は民間が運営している事が多く、返済能力を重視されるので信用がない小企業や個人事業主となると審査はやや厳しいでしょう。

しかし、地域密着型の金融機関として地域の活性化の還元を見越して融資をするので、事業形態によっては相談する価値はあります。

金利は1%程度と低めですが、借入の際に信用保証協会を通した保証が必要となる場合が多く、保証金を支払う必要があるので注意が必要です。

銀行からの借入について、詳しくはこちらを参考にしてください。

参考記事:地元に根づく創業融資制度がここにある!まさに信用からなる信用金庫とは

メガバンク

メガバンクは金利が低く、融資の上限が大きいのですが、融資を受けたことがない新規開業の事業がメガバンクからの借入を直接受ける事は難しいと言えます。

メガバンクの場合は大手企業を相手に融資をしているので、創業融資に積極的ではないからです。

最初は日本政策金融や信用金庫などで融資を受け、会社が事業が大きくなったら追加融資という形でメガバンクを検討するといいでしょう。

金融機関以外の方法も

金融機関からの融資以外にも開業資金の調達が出来る方法があります。

クラウドファンディングもその一つで、資金調達の方法として有効な手段です。

クラウドファンディングを行っているサイトに登録し、自分の企業のサービスや商品と目標金額を設定したプロジェクトを作成することで応援したい人々からの資金を募ることが出来ます。

CAMP FIREやReady forでは多くの小さな企業が資金を募っているので参考にしてください。

それ以外にも出資やカードローン、ファクタリングといった方法もあります。

詳しくは以下の記事を参考にしてください。

参考記事:資金調達を熟知する企業は20年後も安泰!5つの方法で未来を切開け

借入をする5つの流れ

金融機関からの借入の際には多くのの書類と面接による審査が必要になります。

書類の不備は大きなマイナスになってしまうので注意してください。

ここでは借入の手順を紹介します。

借入先の選定

借入金額や融資の条件等から、どこから借入をするかを選定します。

銀行や日本政策公庫では申し込みの前に相談窓口で相談する事が出来るので、まずは相談してみるのもよいかもしれません。

また、一度失敗してしまうと暫くの間申請ができなくなってしまう場合もあります。

借入先の選定は慎重に行いましょう。

参考記事:運転資金の融資は5つの機関から受けられる!借入の目安と成功ポイント

必要な書類の準備

まずは必要な書類を準備します。

どこから借入をするかによって必要書類は変わりますが、事業計画書や身分証明書、資産証明書(登記簿謄本または登記事項証明書)、設備資金の見積書など、多くの書類が必要になります。

中には準備に時間がかかる書類もあるので余裕をもって準備しましょう。

参考記事:【創業融資】審査員の心を掴む事業計画書!最重要項目4つを解説

申請書類の提出

借入先が決まったら申請書類を提出します。

申請時に必要な書類や、面談時に必要な書類など、細かい指示がありますので、各借入先からの必要書類を確認し、不備のないように提出しましょう。

ここで書類が少しでも不足していると審査通過の可能性は劇的に下がってしまいます。

チェックシートなどを作成するなどして提出前に必ず確認をしましょう。

審査と面談

書類の審査と合わせて面談を行います。

面談では事業計画書についての質問や、事業内容に対する知識やスキルの確認、リスクの対策などを話しながら金融機関側が安心して融資をしても大丈夫かを決めていきます。

わかりやすく伝えることも大事ですが、事業に対しての強い思いというのも融資が降りるカギとなります。

自身の事業に対する思いを伝えられるように準備をしておきましょう。

借入契約と資金受取

審査が通った場合、借入契約の締結をし、資金を受け取ります。

資金を受け取ったら終わりではなく、計画に沿って返済する必要があるので、返済終了まで慎重に事業を進めてください。

借入成功のための5つのポイント

借入をする際、どんなことを気を付けたらよいのか、ポイントがいくつかあります。

今回は重要なポイントを5つご紹介します。

事業計画書が如何に細密かどうか

事業計画書は、自分がこれから行う事業の内容、収支や返済の計画を明記します。

事業が始まる前なので、計画として記入しますが、実際の経験や実績の例を参考に、自身でしっかり計算されて筋の通った内容である必要があります。

審査をする上で最も見られるのがこの事業計画書なので如何に細密に作成されているかが成功のカギです。

また、事業計画書書の内容は面接でも自信をもって説明できるようにしましょう。

信用力を高める

審査の際には信用力も確認されます。

クレジットカードの返済履歴や、定期預金等の計画性も信用力に含まれます。

自身の信用情報を信用情報センターから信用内容を確認することもできるので少しでも不安がある方は確認をしてみてください。

参考記事:創業融資はブラックリストでも大丈夫?CICで4項目を確認

自身に合った借入先の選定

前項でもお話しをしましたが、審査に一度落ちてしまうと暫くの間申請ができなくなってしまう場合もあります。

なので自身の事業の資金力や、ビジネスモデルに合わせて自分に合った借入先を選びましょう。

どこで借入をするべきかわからないという場合は銀行や日本政策公庫の窓口に相談して自分に合った制度を探す手段も有効です。

現実的な返済スケジュールの作成

返済計画は無理なく、現実的に計画を立てることが重要です。

利子を減らすために無理して返済計画を立てると、後で返済が追い付かず、結果として信用情報に傷がつき、以後事業を拡大するために借入をしたいと思っても審査が通らなくなる可能性があります。

計画的に安定した返済計画を立て、確実に返済していきましょう。

注意点の把握とリスク管理

新規開業の事業者が借入をして資金調達をするのは一般的で、主流な方法です。

しかし事業が必ず成功するとは限りませんし、収支の変動もあるので、お金を借りるという事は大きなリスクであることを理解しておきましょう。

使用用途や借入金額が適切かどうかの見直しを行う事も必要です。

また、契約の際には違約金や金利の変動など、細かな部分まで把握し、円滑に進められるように注意が必要です。

まとめ

新規開業をするにあたって、初期設備や広告費、運転資金などと多くの資金がかかるので、自分が開業できるかどうか不安になると思います。

しかし、この記事で紹介したように様々な機関が新たに事業を行う事業者を応援してくれる仕組みがあります。

書類の準備や、事業計画を立てることはもちろん大変な作業ですが、開業への熱意、自信をもって審査に望んでください。

一人で借入の手続きをするのが不安だという方は税理士事務所に相談し、借入のノウハウを知っているプロにサポートをしてもらう事が出来ます。

自分に合った税理士事務所を探すのも大変な作業ですが、CEOパートナーでは、自身の希望に合った税理士事務所とのマッチングをしてくれます。

開業するにあたり、経験や知識が薄くても助けてくれる機関があるというのは安心ですね。

借入のみならず、開業後の税金などの手続きや、収支の管理なども一緒に行ってくれるので、初めての開業であれば税理士事務所を見方に着けることをおすすめします。

開業者を支えてくれる制度や機関を有効活用し、開業の一歩を踏み出してくださいね。

コメント