最近よく耳にするインボイス制度。

会社員として勤務していたらあまり関係ないかもしれませんが、開業して自力で事業を行なっている方や、これから開業する方にとっては密に関係してくる制度となります。

簡単に言うと消費税負担に関わってくる制度となり、免税事業者となるか、課税事業者となるかを自身の開業状態に合わせて慎重に検討していく必要があるのです。

今回はインボイス制度とは何か、特徴をご紹介するとともに制度を適用させるメリットデメリットや判断基準、知っておきたい節税対策まで、網羅的に解説を行なっています。

この記事を読めばインボイス制度の特徴と、あなたが制度の対象となるべきかどうかが明確にわかるはず。

開業に影響してくるインボイス制度について、一緒に理解を深めるとともに少しでも損のないよう対策を練っていきましょう!

開業に関わるインボイス制度とは?

まずは、インボイス制度についての解説です。

複雑な制度ですが、開業を目指す方には必要不可欠なのでしっかり理解するようにしましょう。

2023年10月に適格請求書の導入開始

インボイス制度とは、2023年10月に導入された消費税納税に関する新たな取り決めです。

これまでは消費税の支払いを免除されていた多くの個人事業主が、新たに課税事業者となる選択を要求されることで、広く影響を与えています。

課税事業者が発行する適格請求書のことをインボイスと呼びます。

仕入税額控除の適用が左右される

インボイス制度が導入され、仕入税額控除のために適格請求書(インボイス)を発行してもらうことが必須となりました。

仕入税額控除とは、売上に含まれる消費税額から仕入れに含まれる消費税額を控除することです。

インボイス制度導入後は、決まったフォーマットに沿って作成した請求書がなければ仕入税額控除を受けることができなくなり、仕入先からの適格請求書送付が必須となりました。

小規模事業者の消費税負担が増大

仕入先や個人事業主の多くは小規模事業者であり、インボイス制度導入前までは免税事業者だったことでしょう。

しかし、制度導入後は課税事業者にならなければ取引先は仕入税額控除を受けることができなくなりました。

結果的に、これまで免税を受けていた小規模事業者や個人事業主の消費税負担の増大につながっています。

開業から2年間は原則、免税事業者

インボイス制度の導入に関わらず、課税されるのは原則として前々年度の売上からです。

つまり、2年前の売上が存在しない開業から2年までの期間は消費税を支払う義務はありません。

こちらは個人事業主、法人問わないので覚えておくといいでしょう。

免税事業者を継続するメリット・デメリット

インボイス制度を語るうえで欠かせないのが、免税事業者と課税事業者という2つの事業者についてです。

事業を行う際にどちらになるか選択可能ですが、どのように異なるのでしょうか。

まずは、免税事業者からそのメリットやデメリットをご紹介します。

消費税の納税が必要ない

免税事業者はその名の通り、消費税の申告や納付を免除されている事業者のことです。

たとえば、事業を行った対価として100万円の売上をあげたとします。

この100万円には、10%の消費税がかかるので合計して110万円を受け取ることが可能です。

課税事業者の場合は消費税分の10万円を国に納める必要がありますが、免税事業者にはありません。

金額が大きくなれば消費税も大きくなるので、収入にも影響を及ぼすことでしょう。

会計処理が比較的簡単

課税事業者の場合、それぞれの請求書に8%と10%の消費税を区分けして合計額を記載したりしなければなりません。

特に年度末になると、確定申告をする必要があります。

ほかにも複雑な会計処理をしなくてはならないのが課税事業者です。

一方で、免税事業者であればそのような処理は不要なので、事業にも集中して取り組めることがメリットといえます。

取引先との関係が切れる恐れがある

ただし、大きなデメリットも存在します。

免税事業者の場合、売上から消費税を支払うのは取引先です。

そうなると当然、代わりに消費税を支払ってくれる課税事業者を優先して仕事を依頼するようになるでしょう。

よほど高いスキルや希少な経験がなければ、取引先との関係が切れてしまう可能性があります。

取引先から値下げされてしまうかも

同じような理由で、取引先から値下げ交渉をされる可能性もあるでしょう。

取引先からすると、相手が課税事業者であれば消費税分のコストをカットできるはずが免税事業者のため余計な費用を払う必要が出てきます。

一方的な値下げや利用停止については、独占禁止法上問題視されるケースもありますが多くの場合は取引先の意向を拒否することは難しいでしょう。

結果として、これまでより少ない金額で働くことになってしまうかもしれません。

課税事業者になるべき?4つの判断基準

免税事業者についてのメリットやデメリットを解説してきました。

しかし、すべての人が課税事業者になった方がいいということではありません。

取引先との関係性や売上によって異なるので、どちらが良いのか一度チェックしてみましょう。

その判断基準を4つ選定しましたので、参考にしてください。

2年前の課税売上高が1,000万円を超える

まずは、売上によって判断が可能です。

そもそも、インボイス制度が導入される前から年間売上が1,000万円以上の事業者は課税事業者になるという仕組みが存在しています。

課税金額は前々年の数字をもとに決定しているので、2年前の売上が1,000万円を超える場合は課税事業者にならざるを得ないのです。

特定期間の課税売上高または人件費が1,000万円超

同様に、特定期間の課税売上高や人件費が1,000万円を超えた場合も課税事業者になります。

特定期間とは、個人事業主であればその年の前年の1月1日から6月30日まで、法人であれば原則として全事業年度開始日から6ヶ月の期間のことです。

この特定期間にかかった売上合計が1,000万円を超えているのはもちろん、人件費が1,000万円以上かかった場合は売上が1,000万円に満たなくても消費税の申告義務が発生します。

取引先が課税事業者でインボイスを求められる

取引先が課税事業者で仕入先が免税事業者の場合は、仕入税額控除が適用されません。

そのため、仕入先にも課税事業者であることを求めるケースが多くなっています。

ここで断ってしまうと、報酬が下がってしまったり最悪の場合は取引中止になったりする可能性もあるでしょう。

特に大事にしている取引先からインボイス登録を求められたら、課税事業者になった方が良いかもしれません。

取引額の高額な案件を請け負っている

課税事業者になることで、仕入れにかかる消費税を控除することが可能になります。

取引額が高額の場合は、仕入れ額や経費もかさむことが多いのでその分を控除できる課税事業者になると大きな節税効果をもたらしてくれるでしょう。

また、高額な案件の場合は取引先からの信頼性や透明性を求められることも多くなるので、課税事業者になる方が取引の円滑化につながる可能性も高いです。

免税事業者のままで問題ない3つのケース

では、課税事業者にならずに免税事業者のままでも問題ないというケースも解説します。

主には、以下の3つが当てはまるでしょう。

取引先が不特定多数の一般消費者のみ

不特定多数の人にモノを売ったりサービスを提供したりする場合の一般消費者は、事業者が課税事業者なのか免税事業者かを気にすることはほとんどありません。

取引先として位置づけられる一般消費者は、どちらにしても商品やサービスに対する消費税を支払う必要があります。

そのため、一般消費者からしても事業者からしても免税事業者のままで問題ないでしょう。

取引先も同様に免税事業者

取引先も仕入先も課税事業者の場合は、取引先が支払った消費税は控除されます。

そのため、仕入先は取引先から課税事業者になることを求められることがほとんどでしょう。

しかし、取引先が免税事業者の場合は仕入税額控除がないので、仕入先が課税事業者でなければならないというメリットがほぼありません。

その場合は、お互いに免税事業者のまま取引を進めることになるでしょう。

取引先から現状で問題ないと言われている

取引先が消費税の支払い控除を求めない、あるいはそれほど重視しない場合にも免税事業者のままで問題ありません。

あなたの持つスキルや経験が取引先からすると非常に貴重な人材で、他の人には代えがたいと感じている場合もこのように言われることがあるはずです。

高品質なサービスを提供することが、このような評価につながるかもしれません。

節税!インボイス登録時の3つの対策

課税事業者・免税事業者の違いやインボイス制度について解説してきました。

登録した方が良いと思っても消費税を支払わなくてはならないという点が引っ掛かり、頭を抱える人も多いでしょう。

そんな人におすすめな3つの対策法をご紹介します。

2割特例の適用で税負担を大幅に軽減

まずおすすめなのが2割特例を使用することです。

2割特例を使えば、売上税額を20%に軽減できます。

適用期間は、2023年10月1日から2026年9月30日までです。

この期間に免税事業者がインボイスに登録して課税事業者となり、2年前の売上が1,000万円以下だった場合に適用されます。

仕入れ税額の計算や事前の届け出が不要という手間も減らせるメリットなので、おすすめの制度です。

簡易課税者として仕入税額控除計算を簡略化

消費税算出の手間を減らしたい場合は、簡易課税制度を利用することもおすすめです。

みなし仕入れ率と呼ばれる算出方法を使っており、受け取った消費税額×業種ごとに決められた一定の割合(みなし仕入れ率)という計算方法を取ることで、納める消費税が算出できます。

人によっては、納めるべき消費税を少なくすることができるので、事前に確認しておきましょう。

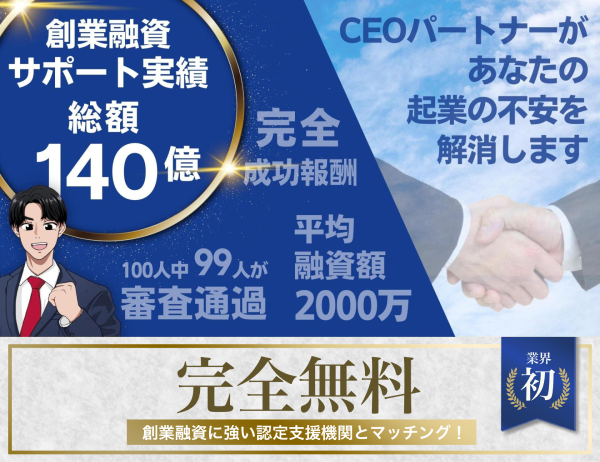

CEOパートナーで税理士コンサルを受ける

最後に、専門の税理士に相談するという方法があります。

創業融資を検討している創業者に対して多様な税理士を紹介し、多くの悩みを解決してきたのがCEOパートナーです。

新たに開業したいけど、税金関係のことで不安という方はぜひお気軽にご相談ください。

\プロの税理士を頼るべき4つの理由をご紹介!/

まとめ

個人事業主や新たに事業を開始する方には欠かせないインボイス制度について紹介してきました。

この制度が導入されることで、影響を受ける方は多いはずです。

難解でややこしい制度なので不安なことや分からないこともあると思いますが、そんな時にはCEOパートナーにお問い合わせください。

ご相談は無料なので、いつでもお待ちしております。

コメント

コメント一覧 (6件)

[…] あわせて読みたい 開業におけるインボイス制度とは?登録すべき?4つの判断基準を解説 開業予定、もしくは開業していると、インボイス制度という言葉は嫌でも耳に入ってくるかと思 […]

[…] あわせて読みたい 開業におけるインボイス制度とは?登録すべき?4つの判断基準を解説 開業予定、もしくは開業していると、インボイス制度という言葉は嫌でも耳に入ってくるかと思 […]

[…] あわせて読みたい 開業におけるインボイス制度とは?登録すべき?4つの判断基準を解説 開業予定、もしくは開業していると、インボイス制度という言葉は嫌でも耳に入ってくるかと思 […]

[…] あわせて読みたい 開業におけるインボイス制度とは?登録すべき?4つの判断基準を解説 開業予定、もしくは開業していると、インボイス制度という言葉は嫌でも耳に入ってくるかと思 […]

[…] あわせて読みたい 開業におけるインボイス制度とは?登録すべき?4つの判断基準を解説 開業予定、もしくは開業していると、インボイス制度という言葉は嫌でも耳に入ってくるかと思 […]

[…] あわせて読みたい 開業におけるインボイス制度とは?登録すべき?4つの判断基準を解説 開業予定、もしくは開業していると、インボイス制度という言葉は嫌でも耳に入ってくるかと思 […]