SAO税理士法人監修

月間支援創業融資面談数 80件以上

年間創業融資支援総額 40億円

創業融資をはじめとした資金調達サポート数 全国No.1

日本政策金融公庫の創業融資を不動産投資に充てることができたら、不動産の運用に挑戦しやすい上、最初から高額投資に踏み出すことができますよね。

果たして、利益を生み出す不動産投資のために日本政策金融公庫の創業融資を活用することは可能なのでしょうか。

今回は日本政策金融公庫の創業融資を不動産投資に充てることができるのか、そして不動産投資をするときの条件や注意点を解説していきます。

創業融資を活用するときの成功のコツについても紹介していきますので、不動産投資に充てる資金調達手段を検討している方はぜひ最後までチェックして参考にしてみてくださいね。

日本政策金融公庫の創業融資で不動産投資はできる?

日本政策金融公庫には、これから事業を始めるもしくは、事業開始から7年以内の方が利用できる創業融資の制度が用意されています。

創業2期以内の方であれば原則無担保・無保証人で借入できたり、利率や返済期間がお得になったりとさまざまな利点がありますが、こうした創業融資を不動産投資に充てることはできるのでしょうか。

実態を確認していきましょう。

不動産「投資」は不可、「賃貸業」ならOK

実際のところ、日本政策金融公庫の創業融資は事業用の資金調達として用いるのが大前提としてあります。

そのため、投資であるとみなされた時点で不動産投資への利用に充てることは不可能となります。

投資としてでなく、不動産賃貸業として認められた場合のみ、創業融資を活用することができます。

不動産投資が賃貸業とみなされるケースも

不動産投資であったとしても、賃貸業に該当するとみなされ創業融資が下りるケースもゼロではありません。

例えば、次のようなケースに該当すれば不動産賃貸業による資金調達との判断になります。

- 既に不動産賃貸業を行っていて、追加で賃貸用の物件購入を行う場合

- 既に賃貸用物件を保有していて、修繕を行う場合

- 充分な自己資金や事業計画があり、賃貸業開業のために入念な準備を行っている場合

投資の目的が、あくまで個人向けの資産運用なのか、はたまた賃貸業といった事業を営むためなのかによって、創業融資が利用できるか否かが決まると言えます。

日本政策金融公庫の創業融資で不動産投資をするには

不動産投資に向けて日本政策金融公庫の創業融資を活用したいときに、どうすれば担当者からの許可が下りるでしょうか。

4つの条件を見ていきましょう。

賃貸業としての事業性を明確にする

大前提として、創業融資の利用目的に事業性がなければ、審査時に断られてしまいます。

不動産投資といった言葉を使ってしまうと目的を理解してもらいにくくなってしまうため、必ず「不動産賃貸業」としましょう。

申込をするとき、提出書類を作成するときは不動産賃貸業として、事業性を明確にしながら進めていく必要があります。

担保の提供ができる

日本政策金融公庫の創業融資は原則無担保・無保証人での借入が可能ですが、無担保での申請は不動産投資にしては融資限度額が低く設定されることになりかねません。

通常、不動産投資は他の事業と比較してもかなり高額の資金が必要となるため、少しでも限度額を上げてもらえるように働きかける必要があります。

また、不動産投資は一般的にリスクは低いですが、その代わりリターンも低いために、審査ハードルが高くなる可能性も。

借入ハードルを下げるためにも、取得予定の物件や、既に保有している不動産を担保とすることを検討しましょう。

自己資金が充分に用意されている

どんな事業であっても、日本政策金融公庫の創業融資を受けるにあたって自己資金の有無は、審査時の判断材料としてかなり重きを置かれる要素となります。

特に不動産投資は借入ハードルが決して低くないために、なるべく多くの自己資金を用意して計画性と資金力をアピールしておきたいもの。

日本政策金融公庫が毎年公表している「新規開業実態調査」の2023年度版によると、創業融資を受けた人のうち、自己資金の平均額は280万円、金融機関などからの平均借入額は768万円でした。

一般的には借入額の3~4割程度の自己資金を用意する必要があるでしょう。

税金の支払や信用情報に問題がない

当たり前ですが、税金の支払に滞りや踏み倒しがあったり、信用情報に傷がついていたりすると日本政策金融公庫から創業融資を受けることはできません。

審査では借入希望者の返済能力が慎重に判断されるため、支払や信用情報に問題があると「この人は計画的に返済できない人」とみなされてしまい、審査落ちは当然でしょう。

創業融資を本格的に検討する前に自身の支払状況や信用情報を確認し、問題がある場合は改善して傷をなくしておきましょう。

日本政策金融公庫の創業融資で不動産投資する注意点

日本政策金融公庫の創業融資を不動産投資に活用したい場合、申込前に確認しておきたい注意点があります。

確認し、対策を練ってから申込へと進みましょう。

不動産投資にしては返済期間が短い

日本政策金融公庫の創業融資の、返済期間は長くても20年以内と定められています。

創業時のまだ実績のない個人が活用できる調達手段としてはやさしい条件ではありますが、銀行など他の金融機関からの融資と比べると、実は返済期間は短いです。

また、不動産投資は高額の調達を必要とします。

返済期間は調達額に比例しているわけではないため、高額の調達額に発生する返済を、20年以内に行わなければなりません。

定められた期間内に採算を取らなければならず、自己資金準備や収益計画はしっかりと確認する必要があります。

創業融資の申込前に、計画を入念に立ててシミュレーションを行いましょう。

事業経験がないと審査通過が難しい

不動産に関する事業を自身で行った経験や、不動産系の企業にて勤めた経験がなければ審査通過は容易ではありません。

日本政策金融公庫の創業融資は、もちろん対象者は主に創業前の人や、創業間もない人ですが、とはいえまったく携わったことのない事業を創業しようとしている場合、よほどの成功性が見出せなければ審査通過は難しいです。

可能であれば不動産業に挑戦する前に、経験を作ってから創業融資を検討したほうが確実でしょう。

実際の融資額が低い傾向にある

先ほども軽くご説明しましたが、不動産投資は一般的にリスクは低いですが、実際に融資許可の下りる金額は低めに設定されてしまう可能性があります。

日本政策金融公庫は公的機関のため、資金使途やリスクを慎重に考慮した上で公共の利益を保護する目的により融資限度額を引き下げることがあるのです。

仮に創業融資が借入可能となったとしても、希望額に満たなかった場合、他の資金調達手段を検討したり、運用予定の不動産物件自体の価格や規模の見直しを行ったりと余計な手間がかかってしまうかもしれません。

融資限度額は実際に申込を行わなければ公庫側の判断は掴めませんが、税理士など専門家を頼ることで業界の傾向などから、公庫まで本申込を行わずとも概算を予想してアドバイスしてもらえることがあります。

一人で悩まず、ぜひ専門家を頼ることをおすすめします。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

日本政策金融公庫の創業融資で不動産投資を成功させる

日本政策金融公庫の創業融資を活用して、不動産投資を成功させるのは簡単なことではありません。

しかし、コツがあります。

- 専門コンサル「CEOパートナー」を頼るべき

- 審査通過は一人で狙うものではない

- 事業計画書は委託して時間と労力を削減

それぞれ解説していきます。

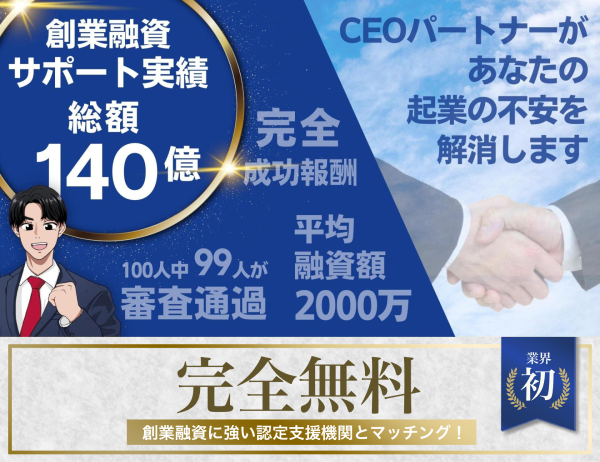

専門コンサル「CEOパートナー」を頼るべき

CEOパートナーとは、日本政策金融公庫の創業融資をはじめとした、事業における資金調達のサポートを得意とする税理士法人を、利用者のお悩みに沿ってご紹介するサービスです。

税理士法人は全国に多く存在しますが、すべての税理士法人が資金調達に詳しいわけではないため、自身で相談先の専門家を探すのはとても骨の折れる作業です。

CEOパートナーに問い合わせるだけで簡単に、しかも即日で税理士法人の担当者まで本格的に相談を始めることが可能となります。

創業融資の相談件数全国No.1という確かな実績があるため、安心してサポートを依頼できるサービスなのです。

審査通過は一人で狙うものではない

日本政策金融公庫の創業融資のように、しっかりと対策を行わなければ審査通過が難しいものに関しては、決して一人で審査通過を狙う必要はありません。

そもそも、創業経験が一度もなく、創業融資への申込実績のない方が一人で審査通過を狙うのは非常に効率が悪く、通過可能性も非常に低いです。

CEOパートナーのように税理士など専門家と効率よく出会えるサービスを活用して、審査通過率を確実にアップさせることが大切です。

事業計画書は委託して時間と労力を削減

創業融資の申込には、提出書類として事業計画書が必ず求められます。

また、事業計画書は審査において最も重要な判断材料となると言って過言ではありません。

事業計画書の作成で失敗できませんが、知識ゼロの状態から一人で作成しても専門性が乏しく、精度の低い書類となってしまいかねません。

CEOパートナーで出会える税理士法人には、事業計画書の作成相談を行うことが可能です。

月間相談件数80件以上を超える確かなノウハウを活かして、どんな業種の事業計画書でも的確にアドバイスを行い、審査通過まで導くことができます。

時間と労力の大幅な削減にもつながりますので、審査通過率アップだけでなく、本業の準備に集中できるといった点でも非常におすすめです。

まとめ

日本政策金融公庫の創業融資を不動産投資に活用するには、「不動産賃貸業」といった事業目的でないと難しいということが分かりました。

個人的な資産運用のためでなく、あくまでも事業目的での創業融資となりますので、投資の目的を今一度ご自身ではっきりとさせましょう。

日本政策金融公庫の創業融資を成功させるには、ぜひCEOパートナーといった創業融資に詳しい税理士法人とのマッチングサービスを活用して、確実な審査通過を狙いましょう。

実際に融資が実行されるまでは何度でも無料で相談可能ですので、少しでも気になる方は気軽に問い合わせてみてはいかがでしょうか。

コメント