創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

創業融資の返済は何年以内にするもの?

創業融資の借入は創業から何年以内まで?

いざ創業融資の利用を考えると、さまざまな不安や疑問が生まれてくるかと思います。

今回は返済期間の具体的な年数をはじめ、返済負担を減らす据置期間の活用方法や、そもそも創業融資はいつまで利用ができるのかを詳しくご紹介していきます。

最後の章では審査に通る6つのコツを解説しています。ぜひ、お見逃しなく!

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

創業融資の返済期間は何年以内?

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

創業融資の返済期間は利用する融資制度によって大きく異なりますが、一般的には最長で20年の返済期間が設定されています。

もちろんですが創業者は期間内に、借り入れた資金を返済する必要があります。

返済期間の長さは、事業の種類、資金の使途、そして金融機関の審査基準によって左右されます。

もし、返済に不安を感じている方は次の記事をぜひチェックしてみてください。

融資制度によるが長くて20年以内

日本政策金融公庫や地域の金融機関など、多くの機関が提供する創業融資では、返済期間が10年から15年と設定されることが多いですが、設備投資など大規模な資金が必要な事業の場合、20年までの長期返済期間が可能です。

具体例を挙げると日本政策金融公庫の「新規開業資金」では、融資限度額7,200万円に対し設備資金の返済期間は20年以内と、長めに設定されているとわかります。

ただし条件にあったとしても、実際に長期の返済期間を設定できるかどうかは、融資を受ける機関からの評価や事業計画の具体性に依存します。

返済期間をなるべく長く設定するには、申請時の希望の提示段階で、担当者に納得してもらえるような事業計画書づくりが必要です。

場合によっては専門家を頼って納得感の高い事業計画を作成する必要があります。

\プロの税理士を頼るべき4つの理由をご紹介!/

最長期間の設定で負担軽減がおすすめ

創業初期は不確実性が高く、事業が安定するまでに時間がかかるため、返済の負担を少なくするためにも、可能な限り長い返済期間を設定することをおすすめします。

最長期間を利用することで、月々の返済額を抑え、資金流動性を高めることが可能になります。

突発的な経営課題が発生した際にも柔軟に対応することができ、事業の持続可能性を支えることができます。

月々の返済額を含めた、資金計画の立て方については次の記事を参考にしてみてください。

返済期間の算出方法

創業融資の返済期間は、主に事業計画と返済能力に基づいて算出されます。

金融機関は、申請者の事業計画書、収益予測、過去の財務状況などを詳細に分析して、返済期間を決定します。

具体的な算出方法としては、借入総額を予想される月々の収益で割り、実現可能な返済計画を立てます。

また、個々の事業者のリスク評価に応じて、返済期間に余裕を持たせることも一般的です。

申請時に自身で希望する返済期間に関しては、収益計画から借入希望額を考えた上で、日本政策金融公庫の「事業資金用 返済シミュレーション」を活用すると簡単に概算が出せます。

間違いなく返済期間を設定するには、事業の資金管理に精通した税理士法人など、専門家を頼るのもおすすめです。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

創業融資の据置期間は何年以内?

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

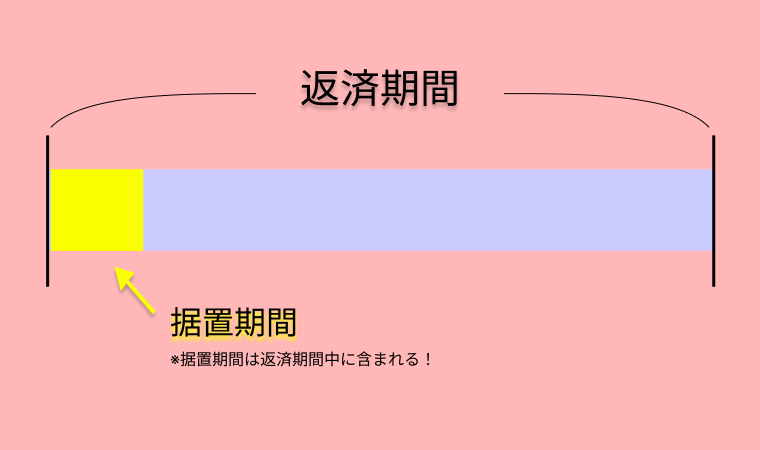

据置期間とは融資を受けたのち、元本の返済を開始するまでの期間を指します。

この間、借り入れた資金の元本返済は猶予され、金利の支払いのみが求められることとなります。

据置期間を設けることによって、事業が軌道に乗るまでの財務負担を軽減することができます。

単独で解説している記事もありますので、さらに詳細を知りたい方はぜひチェックしてください。

据置期間は金利の返済のみでOK

据置期間中は、元本の返済が免除されるため、創業者は金利の支払いのみに集中できます。

期間中は返済負担を抑えられることから、初期の運転資金を事業の成長や市場でのポジショニングに効果的に活用することが可能です。

金利支払いのみという点は、資金繰りが厳しい創業初期において大きな利点となります。

融資制度によるが長くて5年以内

多くの融資制度で、据置期間は最長で5年までとされています。

実際に日本政策金融公庫の「新規開業資金」では、2024年4月1日に行なわれた新規創業者向けの融資制度改定に伴い、最大で2年以内だったのが、設備資金と運転資金それぞれに対し、5年以内の据置期間を設けられるようになっています。

期間設定は金融機関や融資の種類によって異なりますが、創業融資においては、事業の初期投資を助け、安定期に入るまでをサポートするために長期に設けられる傾向にあります。

新規開業資金の詳細は次の記事で解説していますので、本格的に創業融資を検討している方は、ぜひ確認していってください。

半年以上の設定で負担軽減がおすすめ

据置期間の希望を提示するなら、少なくとも半年以上の設定がおすすめです。

一般的に、創業してから利益が発生するまでに半年はかかると言われているため、利益発生の兆しが見えるまでは返済負担が最低限であることが事業への打撃を軽減するでしょう。

特に新しい市場に参入する場合や、大規模な設備投資が伴う事業では、長めの据置期間が推奨されます。

創業者は市場分析や事業拡大に集中することができ、より良い事業結果を得る可能性が高まります。

あとから元本返済が負担となる点に注意

ただし、据置期間が終了すると、元本の返済が始まります。

元本の返済が始まると事業資金の流れに大きな影響を与えるため、返済計画を慎重に立てることが必要です。

据置期間中に事業が十分なキャッシュフローを生み出せていない場合、元本返済の開始は大きな負担となり得ます。

そのため据置期間を設定する際は、将来の返済能力を正確に評価し、適切な計画を立てることが重要です。

とはいえ、計画を立てる段階で失敗していては、負担を回避することができず、余計に事業に悪影響を及ぼすこととなりかねません。

適切に専門家を頼って、返済がスムーズに進むような計画づくりを行う必要があります。

「お申し込みフォーム」に必要事項を入力し、「送信する」をクリック。入力から送信までは1~2分程度です。

フォーム送信後、通常ですと5~10分以内にスタッフから電話連絡があります。電話の所要時間は3分程度で、税理士法人の担当者への相談日時を調整します。

※万が一電話に出られなかった場合は、メールアドレス宛に連絡が入ります。

お約束の日時に税理士法人の担当者から直接、電話連絡が入ります。ヒアリングが行われますので、そのままご相談内容をお話ください。担当者よりサポート可能と判断されたら、一人ひとりの状況に沿って次のステップ(事業計画書の作成面談など)が提示されます。

\今すぐお申し込みはこちらから/

\審査に強い理由をもっと知るなら/

小久保さん

小久保さん融資成功までは一切請求のない「完全成功報酬型」ですのでご安心ください!

創業融資の申込は事業開始から何年以内まで?

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

創業融資の申込は、事業開始から特定の期間内に行う必要があります。

創業者として申込可能な期間は融資制度によって異なり、またタイミングによって融資の条件も変わることがあります。

ここでは、創業融資を申し込む際の適切なタイミングと条件について解説します。

しかし実際のところ、申込者の状況によって対策がさまざまに異なり、ご自身では正直対策しきれない部分もありますので、無料・即日で頼れる専門家と確実に進めていくことをおすすめしています。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

新規開業資金はおおむね7年以内まで

日本政策金融公庫の「新規開業資金」では対象者の条件として、事業開始からおおむね7年以内に申し込むこととしています。

7年を超えてしまうと、創業者として新規開業資金の利用が不可能となってしまいますので、ご注意ください。

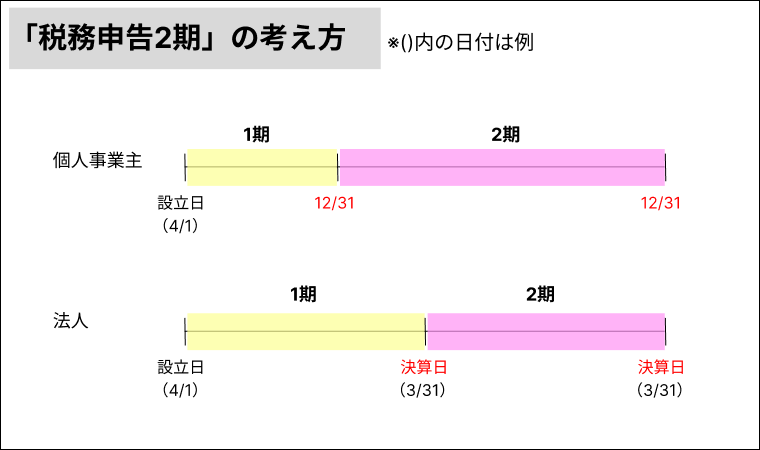

無担保・無保証の適用は2期以内まで

2024年4月1日に、日本政策金融公庫の新規創業者向けの融資制度が改定され、「新規開業資金」では、税務申告を2期終えていない方に関して、原則で無担保・無保証人で制度の利用が可能となりました。

そのため無担保・無保証で負担少なく借入したい場合は、税務申告を2期終えるまでに創業融資の申込をしましょう。

2期を超えてしまうと、無担保・無保証が適用されなくなってしまいます。

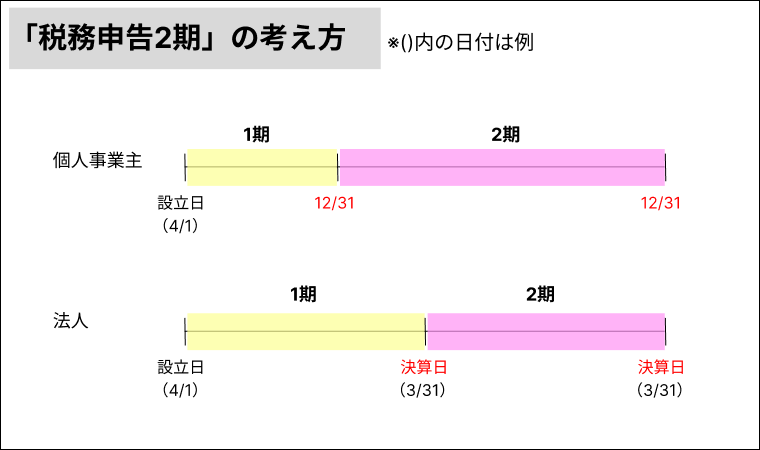

税務申告2期の考え方は、個人事業主と法人で異なりますので確認しておきましょう。

申込タイミングは創業2~3ヶ月前がおすすめ

創業融資を申し込む最適なタイミングは、事業を正式に開始する2~3ヶ月前です。

この時期に申し込むことで、融資の審査・承認プロセスを経て、事業開始時には資金が利用可能な状態になります。

また、併せて事業計画の最終調整や市場分析に基づいた資金計画を立てる余裕ができ、融資がビジネスにもたらす効果を最大化することが可能でしょう。

さらに詳しく申込のタイミングについては、次の記事で解説しています。

ぜひ、併せてご確認ください。

創業融資の審査に通る6つのコツ

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

創業融資は創業者向けの融資制度でありますが、だからと言って決して誰でも受け取れるわけではありません。

一人で申請したときの成功率はなんと、たったの20%とも言われています。

申込者はさまざまに要件を満たす必要がありますが、以下の6つのコツを実行することで、審査通過の確率を高めることができます。

しかし、すべてを自力で進めていくのは難易度が高く、審査に通過している方の多くは、専門家の力を頼って対策を行っています。

「お申し込みフォーム」に必要事項を入力し、「送信する」をクリック。入力から送信までは1~2分程度です。

フォーム送信後、通常ですと5~10分以内にスタッフから電話連絡があります。電話の所要時間は3分程度で、税理士法人の担当者への相談日時を調整します。

※万が一電話に出られなかった場合は、メールアドレス宛に連絡が入ります。

お約束の日時に税理士法人の担当者から直接、電話連絡が入ります。ヒアリングが行われますので、そのままご相談内容をお話ください。担当者よりサポート可能と判断されたら、一人ひとりの状況に沿って次のステップ(事業計画書の作成面談など)が提示されます。

\今すぐお申し込みはこちらから/

\審査に強い理由をもっと知るなら/

融資成功までは一切請求のない「完全成功報酬型」ですのでご安心ください!

事業計画を丁寧に立てる

審査通過を目指すなら、詳細で実行可能な事業計画が練られている必要があります。

事業計画には、市場分析、競合分析、販売戦略、財務予測など、事業の各側面が含まれるべきです。

計画が具体的であればあるほど、金融機関はその事業に投資するリスクを正確に評価できるため、審査通過の可能性が高まります。

次の記事で、市場分析のやり方を詳しく解説しています。

根拠を持って創業計画書へまとめる

創業計画書は、単なるビジネスの概要を超え、各計画がどのように実現可能であるかの具体的な根拠を示す必要があります。

たとえば、市場のニーズや目標顧客群、具体的な販売目標とそれを達成する手段を詳細に説明することが求められます。

しかしながらこの創業計画書、かなりの項目があるため、すべてを詳細に作成するには膨大な労力と時間がかかってしまいます。

審査担当者が重点的に確認する書類でもあり、審査結果に直接的に影響を与えると言って過言ではありません。

だからこそ、自力でどうにかしようとするのではなく、創業融資の申請サポートに強い専門家を頼ることが大切なのです。

専門家を頼ることで、自力で作成するよりも確実に、審査に通りやすい創業計画書が完成します。

\プロの税理士を頼るべき4つの理由をご紹介!/

面談は専門家を頼って対策を練る

審査過程での面談は、金融機関が申請者の意気込みと事業計画の真剣度を評価する重要な機会です。

面談前には専門家やアドバイザーと相談し、可能な質問に対する回答を準備し、プレゼンテーション技術を磨くことがおすすめです。

創業融資のコンサルティングサービス「CEOパートナー」では、日本政策金融公庫の担当者と頻繁に情報交換を行うような、融資サポートに強みを持つ税理士とマッチングが叶い、効率よく面談対策が行えます。

面談対策は一人で行えるものではありませんので、専門家を頼って審査通過を目指すのが賢いです。

創業計画書や事業計画書の作成サポートも可能となっていますので、気になる方はボタンからチェックしてみてくださいね。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

予め自己資金を用意しておく

金融機関は、申請者が自己資金を事業に投資する意思があるかどうかを重視します。

自己資金の額が多いほど、そのビジネスに対して責任を持って向き合っている、真剣に準備していると評価されるため、審査に有利に働きます。

自己資金を用意することは、金融機関に対してリスク共有の意志があると示すことにもなります。

ないとは思いますが、自己資金がまったくのゼロ状態で申請しようとしても、審査に通過する可能性は極めて低いですのでご注意ください。

次の記事で、自己資金について詳しく解説していますので、ぜひチェックしてみてくださいね。

信用情報に傷を付けない

個人の信用情報は、創業融資の審査において非常に重要です。

過去の借入の返済履歴、クレジットカードの使用状況、その他の金融関連の行動はすべて、審査過程で評価されます。

信用情報に問題があると、審査にはまず通らないと考えておきましょう。

ご自身の信用情報を確認する方法については、次の記事でご紹介しています。

一つの融資制度に固執しない

複数の融資制度を検討することは、資金調達の可能性を広げる上で有効です。

一つの金融機関や融資制度に固執せず、市場に出ているさまざまな融資制度を比較、検討することが重要です。

それぞれの融資制度が持つ条件、利点、制限を理解し、最も適した選択を行うことが成功につながります。

とはいえ、ご自身にどの融資制度が適切なのか、何を基準に選べばよいのか、迷ってしまうのが普通です。

自己判断で後悔しないためにも、最適な制度を選んで一発で審査通過するためにも、ぜひ専門家の意見を参考に進めるようにしましょう。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

まとめ

創業融資の返済期間は最長20年で、税務申告を2期終えていない間に申請すれば、無担保・無保証が適用されるということがわかりましたね。

返済期間や据置期間を何年以内にするかは最終的に金融機関側の判断にはなりますが、希望が通るように根拠を持って創業計画書で示すことがポイントになるでしょう。

創業融資はCEOパートナーなど、専門家によるサービスをうまく活用することで自身への負担が減るだけでなく、確実に審査通過の確率がアップします。

ぜひ併せて検討されてみてはいかがでしょうか。

コメント

コメント一覧 (2件)

[…] あわせて読みたい 創業融資は何年以内?返済期間は最長20年、2期までなら無担保無保証 創業融資は創業から何年以内なら借入できて、何年以内に返済するものでしょうか。税務申告2期 […]

[…] あわせて読みたい 創業融資の返済期間は何年以内?公庫は20年!借入は2期目までが有利 創業融資は創業から何年以内なら借入できて、何年以内に返済するものでしょうか。税務申告2期 […]