創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

創業融資っていくらくらい借りられるのか。

そもそも創業時にいくらくらいの費用がかかるでしょうか?

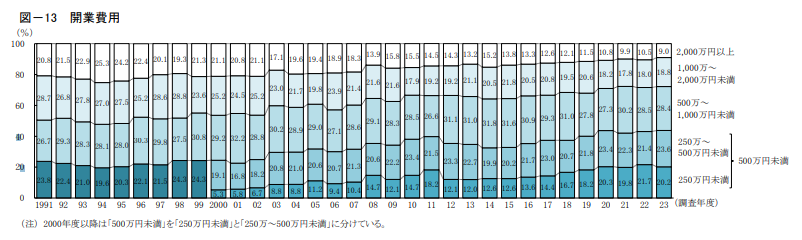

2023年の日本政策金融公庫のデータでは、開業費用が平均1,027万円、中央値が550万円です。

名刺や印鑑の費用、店舗の水道光熱費・賃料、オープン告知用の広告宣伝費などなど、創業にはお金がかかってしまうもの。

そんなとき、頼りになるのが創業融資です。

今回は2023年のデータから、創業融資の相場と平均、また融資額の目安になる算出方法を紹介します。

この記事を読んで、創業融資でどれくらい調達できるのかを計算し、申請時の参考にしてみてください。

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

創業融資の平均は768万円

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

みんないくらの金額で借り入れしているのか気になりますよね。

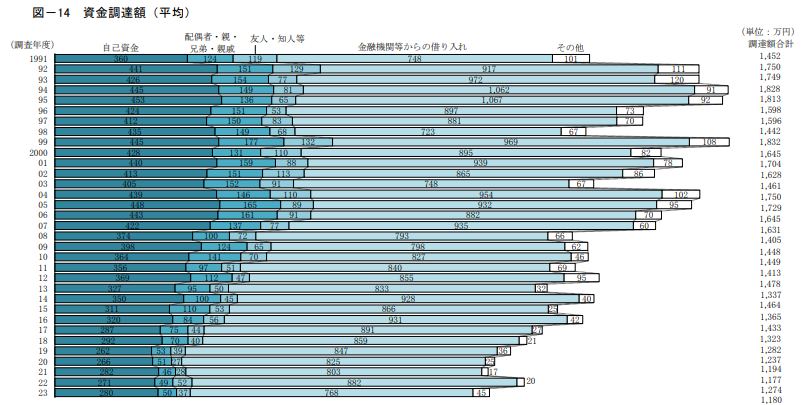

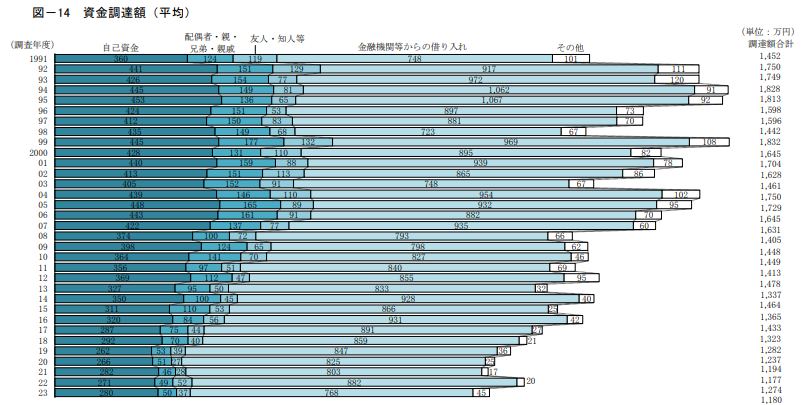

ここでは2023年日本政策金融公庫のデータをまとめて紹介していきます。

- 自己資金の平均は280万円

- 開業資金の平均は1,027万円

- 開業費用500万未満が4割以上を占める

金融機関の融資額は平均768万円で、2014年~2023年の10年間でも800万~930万円の間で前後しています。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

創業融資の限度額はいくらまで?

創業融資は制度によって、融資できる限度額は異なってきます。

一部の代表的な制度の限度額を、一覧にしてみました。

| 制度名 | 限度額 |

| 新規開業・スタートアップ支援資金 | 7,200万円(うち運転資金4,800万円) |

| 女性、若者/シニア起業家支援資金 | 7,200万円(うち運転資金4,800万円) |

| 再挑戦支援資金(再チャレンジ支援融資) | 7,200万円(うち運転資金4,800万円) |

| 中小企業経営力強化資金 | 7,200万円(うち運転資金4,800万円) |

| 女性・若者・シニア創業サポート事業(東京都) | 1,500万円(運転資金のみは750万円) |

日本政策金融公庫の上限は実質1,000万円

日本政策金融公庫では、創業融資の上限を形式上は7,200万円と設定していますが、実際のところ、多くの場合で実質的な融資上限は1,000万円以内に収まることが一般的です。

実際には創業初期段階での事業では、運転資金の確保が最も重要とされる場面が多く、多額の設備投資を伴わない事業が多いため、実質的には運転資金の上限である1,500万円内で融資を受けるケースが一般的です。

さらに、融資を受ける際の具体的な金額は、事業計画の内容や予想される収益性、返済能力などに基づいて慎重に判断されるため、多くの創業者が実際に受ける融資額は1,000万円以内に収まることが多いのです。

事業内容によって追加融資が可能!

創業融資の額は、提出される事業計画の内容によって大きく変わります。

例えば、高い初期投資を要する製造業や、特許取得などの研究開発を伴う技術系スタートアップの場合、より多額の融資を受けることができる場合があります。

事業計画において市場のニーズや将来性、収益性を明確に示すことができれば、融資機関からの評価が高まり、融資額の増額につながることも少なくありません。

さらに、日本政策金融公庫と信用金庫との協調融資で1,000万円以上の融資も可能です。

実際に日本政策金融公庫と信用金庫で2,000万円の融資を獲得した例があります。↓ ↓ ↓

いくらが妥当?融資額を決める4つの方法

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

ここでは創業融資の希望額を計算する4つの方法を紹介していきます。

- 自己資金の4倍が借入できる目安

- 運転資金は月商の3か月分

- 返済期間から融資限度額を計算

- 無料相談で専門家に聞く!

それぞれやり方を解説していきますので、自身の融資額はいくらになるのか確かめてみましょう。

一番手っ取り早く、融資可能な金額を知りたい!という方は無料相談で専門家に聞くことをおすすめします。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

自己資金の4倍が借入できる目安

実は、創業融資で受けられる金額というのは、ご自身が持ち合わせている自己資金の金額に大いに影響されます。

既存のデータより、実際に創業融資を受けた方の、融資申請時の自己資金額を算出しました。

日本政策金融公庫の「2023年度新規開業実態調査」によると、自己資金の約4.2倍が実際に調達できた平均金額となっています。

これは2023年のデータとなりますが、前年の2022年は約4.6倍となっており、前々年の2021年では約4.2倍です。

つまり、創業融資で500万円の調達をしたいなら、125万円ほどの自己資金を用意しておきたいということになります。

自己資金については次の記事をぜひご確認ください。

運転資金は月商の3か月分

金融機関の傾向として、調達を許可するのは「月商の3か月分」が目安です。

月商とは月毎の総売上高になります。

事業の運営に必要な運転資金は3か月分で計算されることが多く、その理由として、商品の仕入れから売上の回収までに要する期間が3~4か月間と言われているからです。

現在すでに事業を開始しているなら、月商は前期の確定申告書や決算書から算出することができます。

これから開業するなら、月毎の月商はいくらになるのか、必要経費などからあぶり出して計算してみましょう。

\プロの税理士を頼るべき4つの理由をご紹介!/

返済期間から融資限度額を算出

一般的に「利益+減価償却費」の10倍が、融資を受けられる最大の金額だと言われています。

利益は年単位の利益であり、減価償却費(げんかしょうきゃくひ)は簡単にいうと業務で使用する経年劣化する資産の経費です。

例えば、業務で使用するパソコンや店舗の費用などと言われています。

(利益+減価償却費)×10

これは会社の利益と経費の10年分を表しています。

会社の利益と経費を元手に10年間返済するイメージです。

一般的に融資限度額を算出する場合は10年以内です。

よりシビアな数字が知りたいのであれば、5年、もしくは実際の返済期間で計算してみましょう。

償却については、次の記事でやり方を参考にしてみるとよいですよ。

無料相談で専門家に聞く!

融資額の平均や算出方法を解説してきましたが、調達可能な金額を確実に知ることのできる簡単な方法は、創業融資サポートを専門とする税理士法人に尋ねてみることです。

創業融資の審査通過を何度もサポートしてきた税理士のような専門家であれば、いくらの融資を受けることができるのか、希望額通りの調達は可能かどうかを総合的に判断してくれます。

専門家を選ぶときは、認定支援機関として国から登録されている機関を選ぶのがおすすめです。

とはいえ、全国におよそ3万件以上存在する認定支援機関から、創業融資のサポートを得意とする税理士法人を探すのは非常に困難なこと。

そこで頼りになるのが「CEOパートナー」です。

CEOパートナーでは、認定支援機関として登録のある税理士法人を、【マッチング料完全無料】【最短即日】でご紹介しています。

創業融資が実行されるまでは一切請求のない【完全成功報酬型】を採られており、実際にかかる手数料も【調達額の5%以内】と、これだけコスパのよいサービスは正直、ここだけです。

ご自身がどのくらいの創業融資を受けられるのか相談した上で、事業計画書の作成や面談対策など、適切な審査対策を進めていきましょう。

「お申し込みフォーム」に必要事項を入力し、「送信する」をクリック。入力から送信までは1~2分程度です。

フォーム送信後、通常ですと5~10分以内にスタッフから電話連絡があります。電話の所要時間は3分程度で、税理士法人の担当者への相談日時を調整します。

※万が一電話に出られなかった場合は、メールアドレス宛に連絡が入ります。

お約束の日時に税理士法人の担当者から直接、電話連絡が入ります。ヒアリングが行われますので、そのままご相談内容をお話ください。担当者よりサポート可能と判断されたら、一人ひとりの状況に沿って次のステップ(事業計画書の作成面談など)が提示されます。

\今すぐお申し込みはこちらから/

\審査に強い理由をもっと知るなら/

小久保さん

小久保さん融資成功までは一切請求のない「完全成功報酬型」ですのでご安心ください!

希望金額を通す3つのポイント

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

金融機関は創業融資の審査時に、次の3つのポイントを重点的に確認しているケースが多いです。

- 収益が取れる事業計画書

- 希望額の3~4割の自己資金

- 6年以上の事業経験

特に高額の融資を希望する場合は特に、重要視される部分となります。

それぞれ、詳しく見ていきましょう。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

収益が取れる事業計画書

金融機関は事業計画書の内容から、申込者に充分な返済能力があるのかを見ています。

返済能力が乏しいと判断された場合はもちろん、審査に通ることはありません。

事業計画書に記載する収支の数字を確認し、資金繰りに不備のないような計画を立てる必要があります。

しかし、実際に一人で事業計画書を作成し、創業融資に申請した場合の成功率は、たったの20%と言われているほどの厳しい世界です。

項目が多いだけでなく、専門性の求められる箇所のあることから、初心者が一人で、金融機関の担当者を納得させられるような充分な内容に仕上げるのは非常に困難なのです。

だからこそ、CEOパートナーなど、創業融資サポートに精通している認定支援機関と簡単にマッチング可能なサービスを頼って、適切に事業計画書を作成すべきなのですね。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

希望額の3~4割の自己資金

本記事内でも度々取り上げているデータからもわかるように、実際に調達できる融資額は、自己資金の3倍~4倍とされています。

つまり、申込の段階で希望額の3~4割の自己資金がなければ、希望通りの調達は難しいのです。

自己資金がまったくゼロの状態というのは、もってのほかです。

ご自身で資金の準備をまったくしていないというのは、「計画性に欠ける人」と判断される上に、仮に返済が厳しくなった際に急遽、返済用に充てる資金がなく、貸し倒れリスクが非常に高いと判断され、金融機関からは避けられてしまうのです。

自己資金については、次の記事を必ずご確認くださいね。

何も貯金だけではありませんので、認められる準備のしかたなどが解説されています。

6年以上の事業経験

日本政策金融公庫から創業融資を受けるには、6年以上の事業経験があることが望ましいとされています。

事業経験というのは、「創業予定の事業に関連する経験」を指し、例えば飲食店の開業に向けて創業融資を受けたいのであれば、直近で6年以上の飲食店勤務経験があるかどうかが問われるということです。

直接関連する経験が望ましいですが、6年未満、あるいは同業種への経験がない方は、前職の経験などから今回創業予定の事業に応用できるスキルについて、しっかりとアピールすることが大切です。

ご自身では「これでは経験として認められないか…。」と諦めてしまうようなものでも、専門家など、第三者から判断してもらうことで、金融機関の担当者から認めてもらえるようなスキルに昇華できることもあります。

審査に有利に運ぶよう、専門家までアドバイスを求めることは必須なのです。

「お申し込みフォーム」に必要事項を入力し、「送信する」をクリック。入力から送信までは1~2分程度です。

フォーム送信後、通常ですと5~10分以内にスタッフから電話連絡があります。電話の所要時間は3分程度で、税理士法人の担当者への相談日時を調整します。

※万が一電話に出られなかった場合は、メールアドレス宛に連絡が入ります。

お約束の日時に税理士法人の担当者から直接、電話連絡が入ります。ヒアリングが行われますので、そのままご相談内容をお話ください。担当者よりサポート可能と判断されたら、一人ひとりの状況に沿って次のステップ(事業計画書の作成面談など)が提示されます。

\今すぐお申し込みはこちらから/

\審査に強い理由をもっと知るなら/

融資成功までは一切請求のない「完全成功報酬型」ですのでご安心ください!

まとめ

創業融資はいくら受けられるのか、平均金額や申請時の考え方について、解説を行ってきました。

相場はあるものの、業種や計画によっては一人ひとり、実際に決定する金額は異なってきます。

ご自身で計算し、確認することもできますが、収益や損益計算をしてみないと実際に近い融資額を算出することはできません。

実際にいくらくらい受けられるのか、調達額を知るためにも、申請時に的外れな金額を希望してしまわないためにも、認定支援機関をはじめとした専門家まで確認することをおすすめしています。

CEOパートナーでは、これまでの数々のサポート実績を活かし、相談者一人ひとりの業種に沿った、調達額の算出やご提案を行っています。

認定支援機関に登録のある税理士法人を【マッチング料完全無料】【最短即日】にてご紹介していますので、お急ぎの方でもスピーディーに創業融資のご相談が可能です。

創業融資の審査で失敗したくない方は、必ず問い合わせるようにしましょうね。

コメント

コメント一覧 (19件)

[…] […]

[…] 自己資金がどのくらいあるかもポイントになってきます。 できれば全額自己資金で起業するのが理想ですがなかなか難しい話です。 そういった場合足りない金額は創業融資制度などで資金調達しましょう。 […]

[…] 資金調達の1つに創業融資がありますが、融資でどれくらい借りれるか知りたい方はこの記事を参考にしてみてください。 関連記事:創業融資はいくらが妥当?自己資金の3倍が目安!3つの決め方を紹介 […]

[…] この書類には、借入金額、返済計画、返済能力の証明などが含まれます。 […]

[…] 正直にいうと、自己資金が0だと融資を受けることが難しいです。 […]

[…] これから創業する方であれば自己資金要件を満たしていれば問題ありませんし、既に創業していても2期分の税務申告を終えていなければ利用できます。 […]

[…] […]

[…] […]

[…] 条件の1つに自己資金が1割以上必要となりますが、自己資金として認められるものやこの条件が免除になる方法もあります。 […]

[…] […]

[…] 加えて融資を受けるには自己資金を用意する必要があります。 […]

[…] 関連記事:創業融資はいくらが妥当?自己資金の3倍が目安!3つの決め方を紹介 […]

[…] ります。意外なものが自己資金として数えることもありますので、こちらの記事も読んでみてくださいね。 関連記事:創業融資はいくらが妥当?自己資金の3倍が目安!3つの決め方を紹介 […]

[…] あわせて読みたい 創業融資はいくらが目安?平均768万円の実態と資金調達のコツ 創業融資はいくらがいいのか、自己資金や開業資金の平均データをまとめて紹介。融資額の計算方法や […]

[…] あわせて読みたい 創業融資はいくらが目安?平均768万円の実態と資金調達のコツ 創業融資はいくらがいいのか、自己資金や開業資金の平均データをまとめて紹介。融資額の計算方法や […]

[…] あわせて読みたい 創業融資はいくらが目安?平均768万円の実態と資金調達のコツ 創業融資はいくらがいいのか、自己資金や開業資金の平均データをまとめて紹介。融資額の計算方法や […]

[…] さらに、自己資金はどれくらい用意したら良いか、自己資金に対していくらぐらい融資してもらえるか、なども実績や統計から推測するしかありません。 […]

[…] あわせて読みたい 創業融資はいくらが目安?平均768万円の実態と資金調達のコツ 創業融資はいくらがいいのか、自己資金や開業資金の平均データをまとめて紹介。融資額の計算方法や […]

[…] あわせて読みたい 創業融資はいくらが目安?平均768万円の実態と資金調達のコツ 創業融資はいくらがいいのか、自己資金や開業資金の平均データをまとめて紹介。融資額の計算方法や […]