創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

「信用保証協会で創業融資を受けたいけど、どれだけの書類が必要か分からない。」

実際に創業融資を受けるとなると、申請に多くの書類が必要になることは事実です。

詳しくご紹介していきますが、全部で13種もの提出書類が必要となります。

ここでは13種の提出書類をそれぞれご紹介していくことはもちろん、その書類の入手先なども併せてご紹介していきます。

また、書類の中でも特に、審査担当者が重視する3つのポイントや、実際に申請するときの流れも併せて解説。

とはいえ、正直13種もの提出書類を、初心者が一人で準備するのは至難の業とも言えます。

提出書類が審査に与える影響は非常に大きいため、一人ですべて準備したときの成功率は、なんとたったの20%とも言われています。

成功率の壁を突破するためには、専門家の力を適切に頼るのが時に重要だったりします。

↓ ↓ ↓

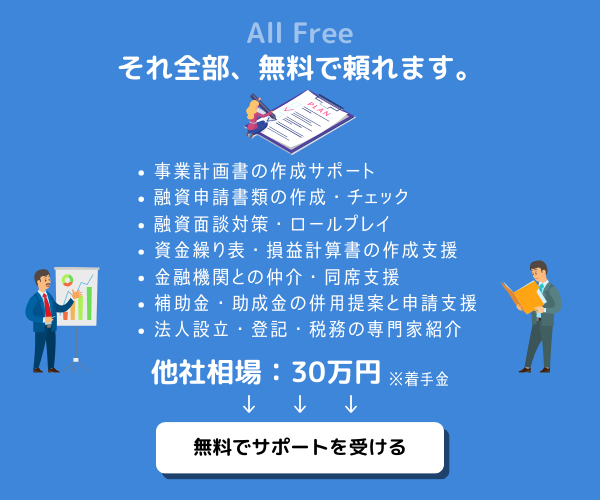

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

信用保証協会の創業融資に必要な書類13種

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

信用保証協会は地域ごとに独立しているため、提出する必要書類は実のところ微妙に異なってきます。

そこで今回、「東京都信用保証協会」を例に挙げて、必要書類を説明します。

主な書類と入手先は、ひとまず下記の一覧にまとめています。

さらにそれぞれの書類の解説についても、行っていきましょう。

| 主な提出書類 | 概要 | 入手先 |

| 創業計画書(事業計画書) | 最も重要な書類事業の計画を説明する書類 | 信用保証協会の窓口・サイトまたは自作 |

| 前の職場の源泉徴収票(確定申告書) | 前職場の業務経験・収入の書類 | 前の職場・税務署の窓口 |

| 設備資金の見積書・契約書 | 創業計画書の具体的データを示す書類 | 外注費用先・購入予定先・契約先 |

| 許認可証 | 業種による許認可が分かる書類 | 許可発行した窓口 |

| 資金繰り表 | 資金の流れの予定表 | フォーマットはなく、Excel等で作成 |

| 自己資金が記帳された通帳 | 自己資金が確認できる書類 | 通帳がない場合は、印刷 |

| 確定申告書・決算書 | ※会社設立して6ヶ月以上の場合、必要 経営実績が分かる書類 | 税務署の窓口 |

| 信用保証委託申込書(保証人等明細) | 信用保証を申し込み時に記入する書類 | 信用保証協会の窓口・サイト |

| 信用保証依頼書 | 信用保証を依頼する書類 | 信用保証協会の窓口・サイト |

| 個人情報の取扱いに関する同意書 | 個人情報の取扱いに関する書類 | 信用保証協会の窓口・サイト |

| 商業登記簿謄本 | ※法人の場合、必要 法務局で登録されている会社情報書類 | 法務局の窓口・サイト |

| 法人の印鑑証明書 | ※法人の場合、必要 法務局で登録されている印鑑書類 | 法務局の窓口・サイト |

| 代表者個人の印鑑証明書 | 申込者または連帯保証人として代表者個人のもの | 区市町村役場の窓口 |

創業計画書(事業計画書)

創業計画書は、起業家が事業の概要、目標、戦略、財務計画などを詳細にまとめたものです。

信用保証協会は通常、独自のフォーマットや指針を提供しています。

事業の目標や戦略、市場調査の結果などが含まれ、信用保証協会が事業の成否や返済能力を判断するための重要な資料となります。

項目や書き方については、次の記事をぜひ参考にしてみてくださいね。

前の職場の源泉徴収票(確定申告書)

前職場の源泉徴収票や確定申告書は、起業家の収入や税金の支払い状況を示す書類です。

これらの書類は前の職場に問い合わせ、あるいは市区町村の税務署で入手できます。

信用保証協会が起業家の所得状況を把握し、返済能力を評価するために必要な資料です。

必要な年度の書類を取得し、信用保証協会への提出に備えましょう。

設備資金の見積書・契約書

設備資金の見積書や契約書は、必要な設備や機器の価格、契約内容を示す書類です。

一般的には、提携業者や販売業者から入手できます。

複数の見積書を比較し、最も適切な選択肢を見極めることが重要です。

信用保証協会が融資の用途や返済計画を判断する際、参考となる情報となります。

許認可証

特定の業種や業態において必要な許可や認可を示す書類です。

各業界や地域によって異なるため、関連する省庁や地方自治体に問い合わせて、入手方法や手続きについて確認してください。

特定の業種や業態においては、事業の合法性や信頼性を示す重要な資料となります。

飲食店や医療系など、必ず許認可が必要な業種・業態であると、許認可の取得が完了していなければそもそも創業融資を受けることができないため、注意してください。

資金繰り表

資金繰り表は、起業家が融資を受けた後の事業の収入と支出を予測する書類です。

自身で作成することも可能ですが、会計士や税理士と協力して作成することをおすすめします。

信用保証協会が融資の返済能力を評価するために重要な情報となります。

特に、月別収支計画書を作成すると審査担当者からは高い評価を得られます。

月別収支計画書の作り方については、ぜひ次の記事をご覧ください。

自己資金が記帳された通帳

自己資金が記帳された通帳は、起業家本人の資金の出入り記録が記載された預金通帳です。

通常、銀行や金融機関から発行されます。

ネットバンキングなどで通帳がない場合は、入出金明細と残高が分かるパソコン画面・PDF形式にして印刷しましょう。

信用保証協会は起業家が事業に対して、充分な自己資金を持っているかどうかを確認するため、通帳の提出します。

とはいえ、実は自己資金といっても、貯金だけが認められるわけではありません。

そもそも、「自己資金とはなんぞや?」という方も含め、自己資金の概要や内容については、ぜひ次の記事からご確認ください。

確定申告書・決算書

会社を設立して6ヶ月以上の場合、必要になる書類です。

確定申告書や決算書は、起業家の事業の収益、経費、利益などの財務情報を示す書類になります。

これらの書類は、税理士や会計士などの専門家によって作成されます。

信用保証協会は、起業家の事業の安定性や経営能力を評価するために、こうした書類を提出することを求めることがあります。

決算については、次の記事をぜひご覧ください。

信用保証委託申込書(保証人等明細)

信用保証委託申込書は、信用保証協会に対して融資の保証を委託するための申請書です。

この書類には、保証を受けるための保証人や担保の詳細情報などが含まれます。

起業家は信用保証協会が提供する申請書のフォーマットを使用し、必要な情報を正確に記入する必要があります。

信用保証協会の窓口・公式サイトで入手することが可能です。

信用保証依頼書

信用保証依頼書は、信用保証協会に対して融資の保証を依頼するための書類です。

起業家の基本情報、融資の目的や金額、返済条件などが明記されています。

起業家は信用保証協会が要求するフォーマットに従って書類を作成します。

こちらも信用保証協会の窓口・公式サイトで入手することが可能です。

個人情報の取扱いに関する同意書

個人情報の取扱いに関する同意書は、起業家が自身の個人情報を信用保証協会が適切に取り扱うことに同意する書類です。

この書類は、個人情報保護の観点から重要であり、信用保証協会が情報を適切に保護し、取り扱うことを確認するために提出します。

こちらも信用保証協会の窓口・公式サイトで入手することが可能です。

商業登記簿謄本

法人の場合、必要になる書類であり、3ヶ月以内に発行された原本が必要です。

商業登記簿謄本は、起業家の事業が法的に登記されていることを証明する公的な書類です。

法務局で入手することができます。

法人の印鑑証明書

会社設立時に正式な印鑑として、印鑑証明書を発行します。

3ヶ月以内に発行した原本が必要です。

会社設立時、法人の印鑑を法務局に登録した際に「印鑑カード」というものを発行しています。

それを提出すれば、法務局で取得可能です。

印鑑証明書については、次の記事で準備のしかたなどを解説しています。

代表者個人の印鑑証明書

申込者または連帯保証人として代表者個人のものも必要です。

3ヶ月以内に発行され、原本を提出します。

個人の印鑑証明書は区市町村役場で登録・入手することができます。

信用保証協会の創業融資に必要な書類3つの審査ポイント

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

最終的に審査を通すかどうかを決めるのは、金融機関の融資担当者と信用保証協会の担当者です。

提出書類と面談から事業の将来性・経営者の返済能力、信頼性などが見られています。

そこで担当者が特に何を見ているのかをまとめて紹介します。

ポイントは以下の3つです。

- ポイント①:収支が具体的な事業計画書

- ポイント②:「企業概要欄」で事業をアピール

- ポイント③:店舗や設備、仕入れの見積書

一つずつ紹介していきますね。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

収支が具体的な事業計画書

一番よく見られているのが、ズバリ「事業計画書」です。

事業計画書とは、事業の概要や指針・収益の概算をまとめたものになります。

どのような事業を行い、今後の計画や売上を伸ばしていけるか、明確に伝えることが鍵となってきます。

資金計画などの収支を考慮した事業計画書は、融資の可決率は間違いなく上がります。

事業計画書から面談・審査の可否にも関わってきますので、具体的に伝えるように作成していきましょう。

資金計画については、次の記事で解説していますので、作成時の参考にしてみてください。

「企業概要欄」で事業をアピール

信用保証委託申込書の一つにある「申込人(企業)概要欄」を作成する時には、できる限り空白を無くすように文字いっぱいに書きましょう。

今後の事業やマーケティング戦略なとが理解できる文章を心がけてください。

この「申込(企業)概要欄」は、保証協会にとって重要な役割を持っています。

これから保証する会社が、どのような事業をしていくのかを見定める材料の一つです。

「この会社の融資をしたい」と思われるように、会社を魅力的に見せるようにしましょう。

場合によっては、専門家を頼って専門性の担保された内容とすることが、成功の近道となります。

\プロの税理士を頼るべき4つの理由をご紹介!/

店舗や設備、仕入れの見積書

見積書は事業計画の補佐をしてくれる重要な書類になります。

融資額は妥当なのか、経営者として資金の使い道を考えているのかを見られています。

店舗などの設備や仕入れの見積書があると、新規事業でもどれくらいの経費がかかるのか、分かりやすくなります。

また、見積書があるだけで現実的な収支を明らかにすることも可能です。

どうして融資が必要なのかが一目で分かる書類になりますので、できるだけ見積書が取れるモノは取っておきましょう。

制度融資の流れは5つのステップで完結

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

信用保証協会に保証を依頼する際、実は直接依頼しにいくわけではなく、2つの方法を取る形となります。

- 地方自治体の制度融資を利用

- 金融機関の融資保証として利用

どちらも、万が一返済ができない場合の担保として、信用保証協会を保証先として設定しています。

そもそも「制度融資」とは、地方自治体・信用保証協会・金融機関の3つの機関が連携して行われる融資です。

ここでは制度融資の流れを5つのステップで紹介していきますが、制度融資でなく、金融機関の融資では地方自治体への窓口申請を省くだけでステップはほぼ一緒です。

- STEP1:地方自治体窓口で申請

- STEP2:金融機関・信用保証協会に申込

- STEP3:金融機関の審査・面談

- STEP4:信用保証協会の審査・面談

- STEP5:通知から数日後で入金

このステップの流れを一つずつ説明していきます。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

地方自治体の窓口で申請

制度融資を行っている地方自治体(都道府県・市区町村)の担当窓口に相談、申し込みをします。

条件が地方自治体によって変わりますので、申し込むことが可能かどうかを含めて確認しましょう。

申し込み時には、必要書類や制度融資指定の金融機関等が説明されます。

地方自治体の融資制度については、次の記事で深掘りして解説を行っています。

金融機関・信用保証協会に申込

金融機関と信用保証協会に、制度融資の申し込みを行います。

申込時には1章での必要書類を準備し、制度融資をしたい旨をお伝えください。

金融機関に融資を申し込んでから、金融機関経由で信用保証機関に保証を申し込みます。

はじめての融資での金融機関は「地方銀行」や「信用金庫」がおすすめです。

どちらの金融機関も、創業融資に対して積極的だからです。

金融機関の審査・面談

融資を実際に実行するのは金融機関です。

制度融資の場合、大前提として金融機関の審査に通る必要があります。

一人で申請したときの成功率は20%と言われているほど、審査は簡単なものではありませんので、適切に専門家やコンサルサービスを頼って対策を行ってください。

金融機関は審査の上、融資することが妥当だと判断すると、信用保証協会に保証の依頼を出します。

一度、金融機関で審査をしてから、信用保証協会でも審査が行われる流れとなります。

\プロの税理士を頼るべき4つの理由をご紹介!/

信用保証協会の審査・面談

信用保証協会は書類と面談を元に、「保証を認めるかどうか」についての審査を行います。

審査結果は申請金額の全保証の「保証承諾」、一部のみ保証「保証の一部承諾」、保証しない「保証の否決」の3つに分かれます。

信用保証協会の審査結果が出たら、金融機関に連絡がいきます。

通知から数日後で入金

信用保証協会の審査で「承認」となった場合、金融機関との間で「金銭消費貸借契約」を締結します。

この契約がされた後、約1週間後に入金されます。

ただし、制度融資の場合は多くの機関を通すこととなるため、地方自治体の窓口への申請から入金までに、合計で約2~3ヶ月かかることがあります。

複数の機関に手続き・審査があるためですので、資金繰りに余裕をもって融資を申し込みましょう。

「お申し込みフォーム」に必要事項を入力し、「送信する」をクリック。入力から送信までは1~2分程度です。

フォーム送信後、通常ですと5~10分以内にスタッフから電話連絡があります。電話の所要時間は3分程度で、税理士法人の担当者への相談日時を調整します。

※万が一電話に出られなかった場合は、メールアドレス宛に連絡が入ります。

お約束の日時に税理士法人の担当者から直接、電話連絡が入ります。ヒアリングが行われますので、そのままご相談内容をお話ください。担当者よりサポート可能と判断されたら、一人ひとりの状況に沿って次のステップ(事業計画書の作成面談など)が提示されます。

\今すぐお申し込みはこちらから/

\審査に強い理由をもっと知るなら/

小久保さん

小久保さん融資成功までは一切請求のない「完全成功報酬型」ですのでご安心ください!

創業融資の必要書類は税理士を頼るべき!

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

信用保証協会では、提出された書類と面談から保証をするかどうかを判断するため、多くの書類を集める必要があります。

1章でご紹介した書類とは別に、さらに書類を求められる可能性もあります。

しかし、開業時は忙しいのにそんな時間を割けませんよね。

雑務よりも、本業である事業準備に多くの時間を割くべきです。

そこで、融資の専門家である税理士にお任せすることをおすすめします。

税理士に依頼するメリットを3つ紹介していきます。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

約120時間の書類作成を省略できる

最も重要な書類として「事業計画書」がありますが、項目が多い上に、しっかりとした内容に整える必要があるため、作成には非常に多くの手間と時間がかかります。

人によっては120時間以上、作成にかかる場合もあるのです。

審査結果に直接影響を与えますので、一番手を抜いてはいけない事業計画書ですが、正直、本業である事業準備に時間を割けなくなるのは厳しいですよね。

ここで、事業計画書は税理士が代行で作成することが可能です。

もちろん、事業を税理士に説明する面談などはありますが、計画書を0から作成しなくてもいいのは非常に効率的。

初心者が一人で作成するよりも、はるかに専門性の高い内容に仕上がることから、頼らない手はないのです。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

記入ミスは禁物!申込できないことも

提出書類に単純な記入ミスや漏れがあると、申込自体が受け付けられないことがあります。

書類の内容を正確に整えるためにも、専門家である税理士の力を借りましょう。

一人で作成した場合、思い込みや知識不足などで、ダブルチェックを行ってもミスや漏れは防げないことがあります。

専門家にダブルチェックを行ってもらうことで、事前に防げた凡ミスによる失敗を必ず避けましょう。

成功報酬制だからこそ、審査の通過率UP

創業融資のサポートをしている税理士は、融資額の5%以内の成功報酬制で行っています。

成功報酬制だからこそ、サポート客が融資を受けることができなければ、税理士自体の報酬が0円になってしまうのです。

だからこそ、税理士は創業者と同じ熱量で、融資を受けるためのサポートを全力で行います。

必然的に、創業融資の審査通過率もアップすると言えるのです。

まとめ

今回、信用保証協会に申し込む際の必要な書類をまとめましたが、自治体の信用保証協会によって必要書類が変わりますので、必ず窓口や専門家に相談するようにしましょう。

必要書類が多くて、融資は無理だー!と頭を抱える前に、創業融資の専門家である税理士に相談することがポイントです。

代行で、事業計画書をはじめとした書類を作成することが可能です。

専門家の指示のもとで作成する書類ですので、一人で作成・申請するよりも、圧倒的に審査の通過率がアップします。

13種もの必要書類を一人で負担し、頑張ったにも関わらず「審査落ちした」という悲しい結果とならないよう、専門家は適切に頼ってくださいね。

CEOパートナーでは、「完全成功報酬型」を採用していますので、問い合わせからすべてのサポートまで、実際に融資が実行されるまでは完全無料で活用できます。

ぜひ、ご検討ください。

コメント

コメント一覧 (24件)

[…] 関連記事:【信用保証協会】創業融資の必要書類!これで0から丸わかり […]

[…] 参考記事:【信用保証協会】創業融資の必要書類!これで0から丸わかり […]

[…] この制度は地方自治体・信用保証協会・金融機関の3つが連携することでできる制度です。 […]

[…] 関連記事:【信用保証協会】創業融資の必要書類!これで0から丸わかり […]

[…] 事業者のほとんどは信用保証協会の保証付き融資を行います。 […]

[…] 地方自治体の制度融資には、利息の一部を自治体が負担してくれる「利子補給制度」のほか、信用保証協会に支払う保証料の一部を負担してくれる制度が設けられている場合があります。 […]

[…] 関連記事:【信用保証協会】創業融資の必要書類!これで0から丸わかり […]

[…] といった地方自治体、信用保証協会、金融機関などが連携して融資を行っている「制度融資」といった制度もあります。最大3500万円の融資を受けることができ、自治体によっては積極的に融資を行っている所もあるので比較的審査が通りやすいと言われています。また、信用保証協会が保証しているため無担保・無保証でお金を借りることができます。 […]

[…] 信用保証協会とは、信用保証協会法に基づき、中小企業や小規模事業者の円滑な資金調達を支援することを目的に設立された公的機関です。 […]

[…] おすすめ記事:【信用保証協会】創業融資の必要書類!これで0から丸わかり […]

[…] 担保は原則不要になりますが、この融資制度を利用するには横浜市信用保証協会による保証が必要となるため、保証料がプラスとなります。 […]

[…] 制度融資は、地方自治体と銀行などの金融機関・信用保証協会の3つの機関によってできる融資制度になります。 […]

[…] 関連記事:【信用保証協会】創業融資の必要書類!これで0から丸わかり […]

[…] 関連記事:【信用保証協会】創業融資の必要書類!これで0から丸わかり […]

[…] 関連記事:【信用保証協会】創業融資の必要書類!これで0から丸わかり […]

[…] 制度融資とは、地方自治体・信用保証協会・金融機関の3つの連携による融資制度です。 […]

[…] 制度融資は、今まで記述した制度と違い、地方自治体・金融機関・信用保証組合が連携して提供する融資のとなります。 […]

[…] もし返済ができなくなった場合は一部保証協会が負担しますので、信用保証協会をつけると融資を受けやすくなります。 […]

[…] あわせて読みたい 【信用保証協会】創業融資の必要書類!これで0から丸わかり 信用保証協会での創業融資の必要書類を一気に丸ごと解説!どのような手順で融資が申し込まれているの […]

[…] 保証料が必要信用保証協会が債務保証 […]

[…] 制度融資とは、地方自治体・信用保証協会・金融機関の3つが連携している制度です。 […]

[…] 行口座の開設です。銀行口座の開設は業種問わず意外と厳しくて、会社設立後に手に入る必要書類がないと開設できない銀行もあります。ですので二度手間にならないよう、全ての書類 […]

[…] 目黒区で用意されている制度融資では、信用保証協会の保証対象事業であれば、目黒区の融資あっせん制度を利用し、区が補助を行い本人負担が1%以下になるものが多くあります。 […]

[…] 信用保証付き融資とは、信用保証協会と金融機関がタッグを組んだ融資方法になります。 […]