個人事業主が最短30分で資金調達するなら!

labol(ラボル)起業や開業をすると資金繰りに悩むのではないでしょうか。

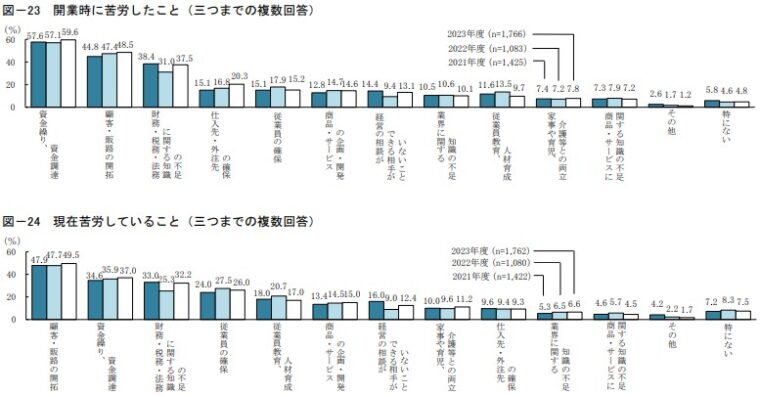

実際に「2023年度新規開業実態調査」では開業前と後で苦労したこと、苦労していることで資金に関することが上位に上がっています。

起業・開業を行うと資金繰りが必須となります。

しかし、どのようにして資金調達をすればいいのでしょうか。

私も実際にこの資金繰りに悩みましたし、特に個人事業主の方からご相談を受けることが多々ありました。

そこで今回は個人事業主に焦点を当てて、個人事業主ができる資金調達の方法についてご紹介していきます。

先立ってご紹介すると、個人事業主ができる資金調達の方法としておすすめするのが融資です。

もちろん融資以外にも方法はありますが、私は融資をおすすめします。

融資をおすすめする理由や融資を通りやすくするコツ、融資以外の資金調達方法について詳しくご紹介していきます。

記事の最後には資金調達を行う際に念頭に置いてほしい4つのポイントをご紹介するので個人事業主で資金調達に悩んでいる方は必見です!

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

資金調達を個人事業主におすすめする5つの理由

「融資を受ける=借金をする」という見方だと、どうしても後ろ向きに捉えてしまう方が多いかもしれません。

しかし、使い道や融資を受けるにあたっての諸条件を見ていくと、むしろメリットの方が多いことが分かります。

本章ではそのメリットを踏まえた上で私が融資をおすすめする5つの理由についてご紹介していきます。

低金利でお金を借りれる

日本政策金融公庫のような政府系金融機関や、地元の信用金庫或いは地方銀行は、融資を受けるにあたって低金利でお金を借りることができます。

利率は時の情勢によって変動がありますが、現在は概ね2~3%の間で設定されているようです。

加えて、特定の要件を満たすことにより金利の優遇(割引)を受けられるため、これらが適用されると、1%台の低金利でお金を借りることも可能となっております。

多額のお金を一度に得られる

急な出費や入用が重なった時など、一時的にカードローンやクレジットカードのキャッシング機能などを利用される方もいらっしゃると思います。

数万円から数十万円の借入であれば賄えるかもしれませんが、これが100万円単位となると、相応の年収だったり取引実績(年数)を求められるため、そう簡単に融資を受けることができません。

これに対して事業者向けの融資は、一定の要件を満たせば、全く初めての開業であっても、内容次第で1,000万超の融資を受けることができます。

国や地方自治体が運営しているので安心安全

日本政策金融公庫は国が100%出資している政府系金融機関であり、主に創業間もない事業者や小規模事業者と呼ばれる方向けに事業融資を行っております。

一方で、各地方自治体においては、自治体と信用保証協会および指定金融機関との連携による「制度融資」あるいは「融資あっせん制度」が行われています。

詳しくは各自治体のHP或いは窓口などに問い合わせていただければと思いますが、総じて金利が低く、長期間の借入が可能、審査のハードルも相対的に低いことが特徴です。

自由性を維持できる

融資を受けたからといっても、借りたお金を全て使い切らなければならないかというと、必ずしもそうではありません。

もちろん、事業を行うにあたってすぐに必要な用途があればそちらに使うのが基本です。

しかし、目先に必要なお金だけでなく、数か月先を見据えた場合、手元資金はなるべく多くあるに越したことはないでしょう。

そのため、「当初考えていた以上に融資を受けることができた」のであれば、そのお金は一旦は手元資金としてプールしておくことが賢い方法と言えます。

融資を受けることで社会的信用や実績が得られる

一度融資を受けることができると、それを基に他の金融機関との取引がしやすくなる(融資が受けやすくなる)という傾向があります。

これは他の金融機関が同様に審査する際、「既に相応の要件を満たして融資を受けている」点が前向きに判断できるため、審査がしやすい(=融資が出しやすい)からと言われています。融資を受けた後は、その後の取引実績が重要視されます。

毎月の返済を滞りなく行うことに加え、業績が好調に推移しているようであれば、業績に応じて追加で融資を受けることが可能です。

資金調達したい個人事業主が受ける4つの融資

業界職種にもよりますが、「まずは個人事業主で小さくスタートしてみる」という方法を採る方が多いと思います。

ここでは、個人事業主で開業する場合どこで融資を受けるのが良いかを、おススメ順に述べていきます。

イチオシ!日本政策金融公庫

開業を希望する方であれば、誰しもが一度は耳にし、実際に調べてみたり問い合わせたりするでしょう。

特徴としては、創業時あるいは創業間もない企業や中小企業向けの融資制度が充実しており、民間の金融機関と比べてこれら事業者への融資を積極的に行っている点です。

そのため、主だった事業実績がない創業段階も、一定の要件を満たせば融資を受けることができるため、審査のハードルは総じて低いと言われています。

また、制度の種類が豊富なため自身にあった制度を選択することができるのも特徴です。

融資を受けるにあたって何から手を付けていいか分からない、どこに問い合わせればいいか分からない方、兎にも角にも、まずは日本政策金融公庫からスタートしましょう!

日本政策金融公庫に関しては以下の記事でまとめていますのでぜひ参考にしてください。

ハードルが低い!信用組合・信用金庫

信用組合や信用金庫は、地域密着或いは地域に根差した金融機関であることを謳っています。

そのため、日本政策金融公庫と同じく創業を促進するという一面を持っております。

初めて融資を受ける場合、各都道府県の信用保証協会付で融資を受けるケースが多く、通常の金利に加えて保証料が概ね1%前後となることに留意が必要です。

もし、日本政策金融公庫で融資を受けたが希望の金額に届かなかった、或いは融資そのものが下りなかった場合は、最寄りの信用組合や信用金庫を検討しましょう。

地域の未来を拓く!地方自治体

前提として、各地方自治体には何らかの創業支援制度が必ずあり、自治体によっては、前述の制度融資を活用することが可能です。

制度融資を活用することにより、保証協会に払う保証料の負担を軽減することができるので、同じ融資を受けるのであれば制度融資を活用した方が得策と言えるでしょう。

創業する場所およびその自治体によって、対象となる者や限度額、要件など様々あり、時の情勢によって内容も随時変わります。

まずは最寄りの自治体に問い合わせることから始めましょう。

実はよく知っている銀行も融資が可能!

いわゆるメガバンクであれば、テレビCM等で一般的にも馴染みがあり、知名度において真っ先に名前が浮かぶでしょう。

人によっては各銀行の口座を持っていて日常的に使っていることから、融資を受けるにあたっても真っ先に考え得ると思います。

しかし、いざ融資を受けるとなると全く勝手が違い、多くの銀行は事業実績(最低でも1年から2年)がないことには、融資をしてくれません。

但し銀行の中でも、千葉銀行や福岡銀行といった「地方銀行」と呼ばれる金融機関であれば、地域密着の経営方針を採っていることから、融資を受けられる可能性はあります。

上記の融資を検討した上で最終的に検討するとよいでしょう。

資金調達したい個人事業主が格段に成功する5つのコツ

融資を受けるにあたっては、最低限の条件となるものが存在します。

また、単に求められる書類を提出するだけでは、希望通りの融資は下りません。

ちょっとしたノウハウ、コツによって融資が通る確率はぐっと上がります。

そこで今回は融資を確実に通りやすくする5つのコツについてご紹介していきます。

事業計画書を細密に練る

ネットで検索すると、そもそも事業計画書の説明のほか、書式のテンプレートおよび書き方についての指南、実際の記入例などを説明しているサイトが数多くあります。

そうした例を参考にしつつ、肝となる事業計画の部分(特に数字)は、より現実的かつ実現性のある内容でまとめましょう。

しかし、中には文章力に乏しかったり、作成自体が面倒くさいという理由からか、見本やテンプレをそのままコピペして作成する方も見受けられます。

また、事業計画の内容は、単に夢や熱意だけではなく、理想よりも現実に即したものや根拠の伴うものが必要です。

計画書を見る相手は、いわば「金融のプロ」です。

中身の伴っていない、言うなれば体裁を整えただけの計画書は、瞬時に見抜かれてしまうと言っても過言ではなく、最悪の場合相手方の心証を悪くしてしまい、それが原因で落とされてしまうこともあるので、注意しましょう。

日本政策金融公庫に事業計画書やその記載例がありますのでぜひこちらも参考にしてみてください。

参考資料:日本政策金融「各種書式ダウンロード」

自己資金は希望金額の3割が目安

過去に日本政策金融公庫の代表的な創業融資であった「新創業融資制度」には、自己資金要件として「創業資金総額の10分の1以上」との記載がありました。

2024年3月末で新創業融資制度が廃止され、そのメリットを引き継いだ「新規開業資金」が現在では代表的ですが、自己資金要件の定めはありません。

ただし、だからといって日本政策金融公庫が自己資金の有無を確認しなくなったわけではないのです。充分に自己資金の準備ができていることは当たり前とし、一銭も確保できていなければ審査通過は困難です。

毎年公表される「新規開業実態調査」からは、日本政策金融公庫の審査に通過している人の準備する自己資金は平均で【創業資金総額の2~3割】とわかっています。

たとえば1,000万円の融資を希望するなら、最低でも200~300万の自己資金が必要ということになります。

希望の金額により近づけたいのであれば、「希望金額の3割」をひとつの目安として自己資金の用意をしましょう。

届け出や申告を漏れなく行う

業種職種によっては、各種届出や申告がされていないと融資が受けられない場合があります。

もし自分が創業しようとしている業種職種で許認可が必要であれば、事前に届出や申請などを済ませておくことが望ましいでしょう。

複数の金融機関に申し込む

ある金融機関に申し込んで、ダメだったら次の金融機関への申込を検討する—手順そのものは間違っていませんが、これだとタイムロスが生じます。

金融機関に申し込んで結果が出るまでは、概ね1か月程度と言われています。

万が一審査の結果がNGだった場合、順番に申し込む方法だと、そこから1か月間間を空けることになります。

その間の資金的な余裕があればいいですが、多くの場合は開業に向けての諸準備だったり、その間の生活費の工面等で、目減りしていく方が多数ではないでしょうか。

また、1つの金融機関から思ったような金額の融資が得られなくても「協調融資」を活用することで2つの金融機関を足して希望金額に合わせることも可能です。

一番おすすめの組み合わせは「日本政策金融公庫×信用金庫」ですが、機関によっては良くない組み合わせもあります。

以下の記事で「協調融資」について詳しく説明しているのでぜひ参考にしてください。

プロに頼る

これまで私が述べてきたことをきちんと踏まえた上で計画書作成を行えば、最低限のテーブルには載るでしょう。

しかし、中には全く初めてで何を言っているのかちんぷんかんぷんでよく分からない方もいらっしゃるかもしれません。

或いは、なるべく多くの金額の調達を希望される方もいらっしゃるでしょう。

少しでも多くの金額で融資を受けたい、或いは確実に融資を受けられるようにしたいと考える方は、その道のプロに頼むのが定石と言えます。

私がおすすめするのはCEOパートナーです。

CEOパートナーは融資に強いプロの税理士とマッチングさせてくれるサービスなのです。

- 融資を受ける銀行の選出

- 審査通過のノウハウ

- 必要書類の準備

- 面接での対応策

などを行ってくれます。

何よりもポイントなのが完全成功報酬型なので融資が降りなければ一切費用はかかりません。

融資は最初の1回が重要だと言われています。

その1回を必ず成功させるためにもCEOパートナーを頼ってみてください。

\プロの税理士を頼るべき4つの理由をご紹介!/

資金調達は融資だけじゃない!個人事業主向け9つ

融資を受ける以外にも様々な資金調達の方法があります。

本章では融資以外の資金調達方法をご紹介しますので改めて見ていきましょう。

助成金・補助金

国や自治体が公表している各種助成金や補助金は、一定の要件を満たせば誰でも受けられます。

この助成金や補助金は原則として返済義務が無い点が大きな特徴です。

ただし、募集期間が限定的なものもあれば、採択件数がごくわずかに限られているものもある為、ハードルは相応に高く、申請するにあたって様々な書類が求められる場合もあります。

要件を満たすのであれば、ぜひ申請をおススメしたいところですが、人によっては本業の片手間にできるような内容ではないため、専門家に丸投げしてしまうのも一考です。

家族や友人から借りる

金融機関からお金を借りるとなると、どうしても金利が発生します。

しかし、気心知れた家族や知人友人であれば、そうした心配もなくなります。

家族であれば、そのままそっくり「援助」という形でお金を渡してもらえることもあるでしょうし、万が一返済に滞ったとしても大目に見てもらえることもあります。

とは言ってもお金のことなのできちんとする必要があります。

家族や知人友人からお金を借りるのであれば必ず「借用書」などを作成して形に残るようにしましょう。

まずは自力で何とか工面することが必要ですが、もし家族や友人に頼るあてがあるのであれば、頼れるだけ頼ってみてはいかがでしょうか。

出資

一般的な金融機関は返済の確実性を求めますが、出資家の多くは「事業の将来性」に着目しています。

そのため、事業規模や知名度がある程度のフェーズに達し、今後も更なる成長性が見込めるのであれば、投資家と呼ばれる人たちに出資を募ることも選択肢の内の1つです。

出資の場合、融資と違い原則として返済義務はありません。

しかし、注意しなければならないのは、経営状況によっては出資者が自社の経営に関与してくる可能性があるということでしょう。

いくら返済義務がないからと言っても利益が出なければ出資した意味がないからです。

こういったリスクもあるということを念頭に置いて検討してみてください。

クラウドファンディング

クラウドファンディングは近年の起業熱の高まりやインターネットの普及により、一般にも幅広く認知されつつある資金調達方法です。

事業やプロジェクトに対し、ネットを介して不特定多数の方から資金を募り、その見返りとして商品やサービスが提供されます。

一般的な金融機関から融資を受ける場合だと、相応の自己資金や事業に関する経験などが求められます。

しかしクラウドファンディングの場合はむしろ、事業の先進性や独創性、革新性などが求められ、えてして支援者に共感を得られるような内容が、より多くの資金調達を可能にしているように思われます。

こうしたことから、これまでにない商品やサービス、事業内容が刺さる場合もありますが、この仕組みを悪用した事例も多数報告されており、生半可な事業計画やサービス、商品はお金を集められないという側面もあると思います。

ファクタリング

ファクタリングは事業者が保有している売掛債権等を専門業者が買い取るサービスです。

当事者とファクタリング業者との「2者間ファクタリング」と呼ばれるもののほか、売掛先を交えた「3者間ファクタリング」と呼ばれる形態もあります。

融資ではない資金調達方法であるため、信用情報に不安があったり、事業が赤字や税金の滞納等があっても利用できるメリットがあります。

但し、法的には債権の売買(債権譲渡)となるため、手数料は当事者間の取り決めとなることに注意が必要です。

概ね10~20%で取引している業者が多いようですが、中には法外と呼べる手数料を徴求する悪質業者も多数存在しております。

そうでなくとも、融資を受けるのと比較すると割高なため、「ご利用は計画的に」。

個人事業主が最短30分で資金調達するなら!

labol(ラボル)

カードローン

主に個人向けの融資で、銀行でキャッシュカードを作った時やクレジットカードを作った際に予めキャッシング機能が付帯しているものもあれば、借入専用で申込にあたって審査が必要なものがあります。

金利は10~15%で設定されていることが多く、消費者金融系カードローンの場合は総量規制の関係上、年収の1/3までしか借りることができません(銀行系もほぼ同様)。

しかし、ATMなどを通じて24時間365日利用可能であることや、限度額の範囲内であれば繰り返し借入と返済が可能であることから、数十万円程度のやりくりであれば利便性に優れていると言えます。

カードローン・キャッシング・ご融資なら創業41年のセントラルへ

ビジネスローン

ビジネスローンとは事業資金専用のローンのことで、法人や個人事業主が申込することができます。

事業性融資のため総量規制の適用がなく、各金融機関が定めた上限内で融資を受けることができます。

公的融資や銀行融資と比べると審査スピードは比較的早く、最短即日、遅くとも1週間前後で融資が受けられることが多いです。

但し、カードローンと同じく10~15%程度の金利設定になることや、殆どの金融機関が審査の際に決算書類を求められることから、事業開始前もしくは開始して間もない場合は利用できません。

不動産担保ローン

不動産担保ローンとは本人所有の不動産、或いは所有者の同意があれば、それらを担保に入れて融資を受けることです。

不動産担保ローンの場合、主に不動産の評価額(資産価値)と抵当順位の有無が重要視されます。

借入の目安は、不動産評価額の概ね7割前後となりますが、既に他で不動産を担保に入れて借入をしている場合(多くは住宅ローンが該当)は、抵当の種類や設定金額、順位によって借入金額が前後します。

条件が整えば不動産の評価額に応じて融資を受けられますが、金融機関に融資をお願いする場合、不動産の実地調査費用や、抵当権の設定登記費用など、合わせて10万円前後の諸費用が発生します。

また、融資が下りるまで最低でも1か月程度はかかることも考慮しなければなりません。

さらに言えば、万が一支払いが長期に渡り滞ってしまった場合は、不動産を処分(売却)して支払いに充てなければならず、相応のリスクを覚悟する必要があります。

生命保険や医療保険を解約

ケースバイケースですが、生命保険や医療保険等の積み立てを現金化するのも方法ではあります。

保険の内容等によっては見直しが必要なものもあるでしょうから、そうしたタイミングで考えてみても良いのではないでしょうか。

資金調達する個人事業主必見の4つのポイント

無暗に資金調達をすればいいというわけでも、全くしなくてもいい、というわけでもありません。

本章では資金調達を行う前に把握しておいて欲しい4つのポイントをご紹介していきます。

本当に必要なのか、いくら必要なのかを明確に把握する

手元資金は多くあるに越したことはありませんが、資金調達の方法に無理があると、後々思わぬリスクやデメリットに遭遇することがあります。

例えば公的金融機関と民間の金融機関を比較した場合、お金を借りるにあたっての諸条件が整っているのであれば、わざわざ民間の金融機関、それも消費者金融系を利用する方はいません。

すぐの入用もないのに最初から消費者金融でお金を借りたら、長い目で見た時に金利負担分を余計に支払う必要があるからです。

或いは保険や積立、長年所有していた物品を売却して現金化する方法も、その時必要であれば致し方ないかもしれませんが、いざという時の切り札はまだ手元に取っておいてもよいのではないでしょうか。

今一度、「何にいくら必要なのか」を整理しておく必要があります。

各資金調達方法の特徴を理解する

これまで述べてきた資金調達方法はそれぞれ一長一短があります。

それらをうまく組み合わせることで、より大きな効果が期待できると思います。

また、それぞれのデメリットも把握しておくことが大切です。

中には他の人にはメリットがあっても自身にはデメリットでしかないものだった、ということもあります。

必要な要素をバランスよく取り入れながら、必要な資金を調達していきましょう。

資金調達は余裕を持って行う

例えばの話、明日明後日までに100万円を用意しなければならなくなったとしたら、あなたはどうしますか。

手元に幾分もお金のない人は途方に暮れ、結果的に、なりふり構わず所かまわず用意することになると思います。

一方で、既に100万円以上の貯えがある人であれば、そう慌てることもなくすっと差し出すことができます。

極端な例ですが、何事も余裕をもって望むことが求められており、そのための準備は日頃から行っておくことが肝要と言えます。

起業においても、思いつきでやるのではなく、日頃からそれに向けての各種準備が必要だと言えます。

少しでも不明な点があれば迷わず相談する

そもそも何をすればいいのか、何にいくら必要なのか—誰しもが初めて経験することを、手探りで進めていくことになります。

しかし、何も分からない状態を手探りで突き進んでいくのは、非効率と言わざるを得ません。

ゲームで例えるなら、ドラクエやFFをプレイしたことある方ならピンとくると思いますが、冒険を進めていくうえで、キーマンとなり得る人の言動や行動がヒントになったということはありますよね。

冒険には最低限の武器と防具、そして先々での情報収集が成否を握りますが、これは起業にも言えることなのです。

まとめ

これまで様々な資金調達方法を紹介しましたが、中でも一番のおすすめは、日本政策金融公庫の創業融資です。

創業融資は、

- 手元資金(自己資金)をどれだけ持っているか

- やろうとしている事業の内容やそれにまつわる経験年数はどれだけあるか

が問われています。

言ってしまえば、「手元資金の有無とやろうとしている事業の経験年数でほぼ決まる」と言っても過言ではありません。

「手元資金でどうにかするから」「今は必要ないから」と言ってこの機を逃してしまう方が多いのですが、今後同様の条件で融資を受けられる機会は減少していってしまうのが現実です。

手元資金が足りていないという方にも言えることなのですが、チャンスを逃すのは自分自身で、チャンスを掴むのも自分自身です。

より良い条件で借りられる創業時だからこそ、この機会にまずは検討してみてはいかがでしょうか。

「お申し込みフォーム」に必要事項を入力し、「送信する」をクリック。入力から送信までは1~2分程度です。

フォーム送信後、通常ですと5~10分以内にスタッフから電話連絡があります。電話の所要時間は3分程度で、税理士法人の担当者への相談日時を調整します。

※万が一電話に出られなかった場合は、メールアドレス宛に連絡が入ります。

お約束の日時に税理士法人の担当者から直接、電話連絡が入ります。ヒアリングが行われますので、そのままご相談内容をお話ください。担当者よりサポート可能と判断されたら、一人ひとりの状況に沿って次のステップ(事業計画書の作成面談など)が提示されます。

\今すぐお申し込みはこちらから/

\審査に強い理由をもっと知るなら/

小久保さん

小久保さん融資成功までは一切請求のない「完全成功報酬型」ですのでご安心ください!

コメント

コメント一覧 (1件)

[…] あわせて読みたい 5分でマスター!資金調達の全知識【個人事業主必見版】 起業・開業を行うと資金繰りが必須となります。しかし、どのようにして資金調達をすればいいのでしょうか […]