創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

事業を次のステージに進めるためには、新たな設備投資が欠かせません。

しかし、高額な設備資金を自己資金だけで賄うのは難しい場合もあります。

そんなときに頼りになるのが「融資」です。

ですが、融資を受けること自体に抵抗や、不安を感じる方もいらっしゃるでしょう。

この記事では、設備資金の基礎知識やおすすめの融資制度、審査通過のコツについて詳しく解説します。

正しい知識を持つことで、あなたの事業の可能性を広げる第一歩を踏み出しましょう。

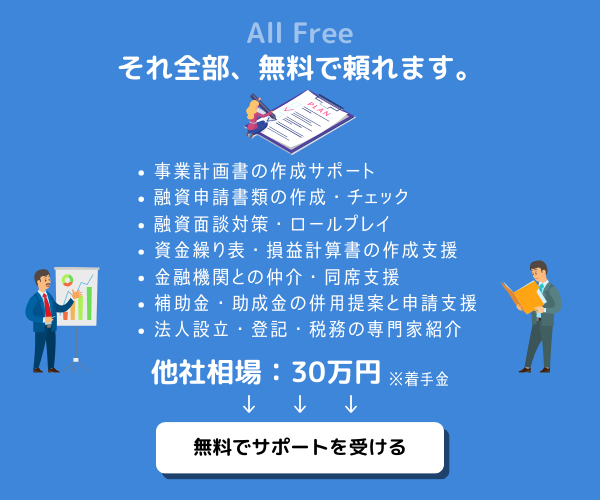

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

設備資金とは?

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

設備資金とは、事業に必要な資金のうち「金額が大きく長期的に使用する設備」を購入するのに用いられる費用を指します。

対して、日々の事業を運営するために必要な費用を運転資金といいます。

事業に必要な資金は、大きく「設備資金」と「運転資金」の二つに分けられます。

設備資金の具体例

設備資金に該当する主な例としては、以下の通りです。

- 土地・建物の購入や増改築費

- 建物の賃借に係る敷金・保証金・権利金

- 建物の内外装工事費

- 機械、車両、パソコン、電話、机などの購入費

- ソフトウェア、ホームページの開設費(無形資産も設備資金に含まれます)

いずれも金額が比較的大きく、長期的に使用していくものばかりであることがわかります。

支払いタイミングは一時的

前項にも記した通り、設備資金とは主に、企業が事業活動を行うために必要な物理的な資産や設備を購入、改修、または更新するために用いられます。

そのため、設備資金の支払いは一時的となります。

一方で、家賃や仕入費など、事業を進めるのに必要な日々の費用である運転資金の支払いは継続的に発生します。

あくまでも事業に関連するもの

日本政策金融公庫など、金融機関から設備資金として融資を受ける場合にあたって気をつけなければならないのは、私生活で使用する設備への支払いは、設備資金に含められないということです。

あくまで、事業に関連するものが融資の対象となります。

具体的に、融資の対象とならないものは以下の通りです。

- 店舗付き住宅の住宅部分

- 法人設立にあたって必要な資本金

- 増資のための出資金

- 私生活で使う乗用車

車両については、営業車・トラック・バス・タクシーなど、事業用車であれば融資を受けられます。

事業に使用するものなのか厳密に確認し、使用するものであればその根拠を説明できるようにすることが重要です。

開業費として認められる項目については、次の記事でも解説していますので併せて参考にしてみてください。

運転資金との違い

設備資金と運転資金は、どちらも企業がスムーズに運営を行うために不可欠な資金ですが、さまざまな違いがあります。

| 設備資金 | 運転資金 | |

| 具体例 | 敷金・保証金・権利金内外装工事費設備購入費など | 人件費家賃や光熱費広告宣伝費など |

| 提出する根拠資料 | 見積書領収書 | 事業計画書財務諸表など |

| 支払い | 一時的 | 継続的 |

| 借入金の使いみち | 自由度が低い | 自由度が高い |

| 日本政策金融公庫「一般貸付」の返済期間 | 10年以内(うち据置期間2年以内) | 5年以内(うち据置期間1年以内) |

| 日本政策金融公庫「新規開業資金」の返済期間 | 20年以内(うち据置期間1年以内) | 7年以内(うち据置期間1年以内) |

運転資金については、次の記事で詳細に解説を行っています。

ぜひ、併せて確認してみてください。

設備資金を対象とした融資制度3選

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

創業時や事業拡大時は設備資金が必要になるため、どの金融機関も設備資金の融資に対応しています。

ここでは、代表的な3つの融資制度について、ご紹介していきましょう。

【当サイト限定】融資決定までは完全無料の徹底サポートです

無料で即日、創業融資など資金調達に詳しい税理士法人を紹介してもらえるのは正直、ここだけ。

自力で適切な専門家を探すのは効率的ではありません。

資金調達のタイミングを逃さないで!

日本政策金融公庫の融資制度

日本政策金融公庫は、中小企業や個人事業主が設備投資を行うための資金を支援するために、特定の融資プログラムを提供しています。

設備資金の融資を受ける手段として、日本政策金融公庫では「一般貸付」と「新規開業・スタートアップ支援資金」があり、それぞれ融資条件が異なります。

対象:ほとんどの業種の中小企業の方

融資限度額:4,800万円

返済期間:10年以内(うち据置期間2年以内)

利率(年):基準利率(返済期間、または担保の有無によって異なる)

対象:新たに事業を始める方、または事業開始後おおむね7年以内の方

融資限度額:7,200万円(うち運転資金4,800万円)

返済期間:20年以内(うち据置期間5年以内)

利率(年):基準利率(ただし、特定の要件に該当する方が必要とする資金は特別利率)

※原則として土地にかかる資金を除く

日本政策金融公庫の融資制度については、次の記事で詳しく取り上げています。併せてご確認ください。

民間金融機関の融資制度

都市銀行、地方銀行、信用金庫などの民間金融機関も設備資金として融資を受ける際、借入先の候補となります。

たとえば、八十二銀行や上越信用金庫には、下記のような融資商品があります。

「長期事業ローン」

対象:事業拡大や設備投資をする際の法人向け

融資限度額:3億円

設備資金の返済期間:1年超20年以内

運転資金の返済期間:1年超7年以内

「創業支援資金“応援”」

対象:当金庫の会員であり新たに創業もしくは創業後5年以内の方

融資限度額:新規創業5,000万円、第二創業・事業承継1億円

設備資金の返済期間:20年以内(うち据置期間2年以内)

運転資金の返済期間:10年以内(うち据置期間2年以内)

銀行の融資については、次の記事をぜひご確認ください。

中小企業基盤整備機構の融資制度

中小企業基盤整備機構には、同じ目的を持つ企業同士で組織する中小企業組合等のグループを支援する「高度化事業」というものがあります。

長期かつ低利の固定利率で融資が受けられるほか、事業計画の作成段階から貸し付け後の経営アドバイスまで、中小企業診断士等のサポートが無料で受けられます。

また、事業所税の減免、市街化調整区域の開発許可など、さまざまな優遇措置があります。

一般的に都道府県が貸し付けの窓口になり、都道府県と中小機構が協調して貸し付けを行います。

対象:中小企業組合など(種類ごとに規定)

融資限度額:原則として貸付対象事業費の80%まで

返済期間:最長20年以内(うち据置期間3年以内)

利率(年):0.80%(令和6年度貸付決定分に適用)

設備資金の融資を受ける流れ

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

設備資金の融資を受けるまでの基本的な流れは、以下の通りです。

- 資金計画

- 相談・申込

- 面談(審査)

- 融資実行

この流れは、日本政策金融公庫の融資でも、銀行の信用保証付き融資、プロパー融資でも変わりません。

融資にどのような過程があり、どのくらいの時間がかかるのかを、把握しておきましょう。

資金計画を立てる

資金計画とは、事業を成功させるために必要な資金を予測し、調達方法やどのように運用すべきかを計画することをいいます。

事業における資金計画は運営の基盤であり、安定と成長を支えるために不可欠といえるでしょう。

まずは、どのくらいの資金が必要なのかを把握し、それを設備資金と運転資金に分け、分類した資金の妥当性を検証し、自己資金の割合を確認したり、資金調達の方法を検討する必要があります。

資金計画の立て方については、次の記事でさらに深く解説を行っています。

金融機関への相談、申し込み

まずは金融機関の窓口にて、融資の相談を行います。

相談の際は、手元に「会社案内」「決算書」「事業計画書」などを用意しておくと、より具体的な話が聞けます。

特に事業計画書については、一人で作成して申込んだときの成功率はたったの20%と言われているため、適切に専門家を頼って、専門性の担保が取れている書類を用意しておくべきです。

窓口相談のうえ、融資に申し込むことを決めれば、窓口で申込手続きを行いましょう。

この際必要な書類がいくつかあります。必要書類の詳細については、金融機関の窓口や担当者へ問い合わせましょう。

代表的な「日本政策金融公庫」の創業融資の必要書類については、ぜひ次の記事からご確認ください。

担当者と面談

審査の内容は、金融機関や申し込み内容などによって異なりますが、面談や訪問が行われることも多いです。

例えば、日本政策金融公庫の国民生活事業では、面談が実施され、資金の使い道や事業の状況(計画)などについて質問されます。

面談対策は一人では難しく、せっかく書類審査に通過しても面談で落ちてしまえば融資を受け取れなくなるため、専門家を頼って適切な対策を行いましょう。

中小企業事業では、公庫職員が申込者の本社や事業計画予定地などに訪問し、事業や計画の内容が調べられます。

融資の審査期間はおおよそ2週間〜4週間程度です。

審査が完了すれば、担当者から審査結果の連絡がきます。

面談については、次の記事で考えられる質問項目ほか、注意点などをご紹介しています。

融資の実行

審査通過の通知を受けたら、必要書類を用意し、融資の契約手続きを行います。

書類の作成にあたっては、ペン(消せないもの)や実印、届出印(銀行印)などが必要になるので、これらも準備しておきましょう。

融資の契約手続きが完了すれば、融資金は3営業日程度で振り込まれるといわれています。

ただし、契約にかかる必要書類の準備や郵送、金融機関の確認などに時間を要するので、審査完了から少なくとも1週間は見ておくべきです。

融資後の流れについては、次の記事も併せて確認しておいてください。

設備資金の融資で審査通過するコツ

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

金融機関は、設備投資用の資金融資の申し込みがあれば、ほかのローン同様審査が実施されます。

審査基準などは各金融機関で、基準は公開していません。

しかし、一般的に考査されるといわれているポイントがいくつかあります。

- 自己資金を準備しておく

- 事業計画書を充実させる

- 面談対策を行う

自己資金を準備しておく

重視されるポイントとして、まずは自己資金と外部からの調達の割合です。

設備投資に必要な資金の中で、どのくらいが自己資金で占めるのかはチェックされます。

自己資金の割合が大きければ大きいほど、融資実行される可能性は高まります。

自己資金の重要性や、何が認められるのか・何が認められないのかといった項目については、次の記事から必ず確認しておいてください。

事業計画書を充実させる

事業計画書は、今後の事業の目標や目的を達成するために、どう事業運営していくかを説明するための書類です。

今後どのような方向性で事業を進め、どう利益を確保していくかを中心に説明していくとよいでしょう。

設備投資の場合、まず設備投資の種類を明確にしておく必要があります。

またその設備投資が、なぜいま必要なのかについて記載しておきます。

ただの法人代表者の思い付きではないか、企業の中長期ビジョンと合致しているかなどを説明しておくべきです。

この事業計画書が、審査に通過できるか否かを大きく左右する書類と言っても過言ではありません。

一人で作成したときの成功率はたったの20%ですが、適切に専門家を頼った場合の成功率は98%となりますので、必ず専門家の指示を仰いで作成するようにしましょう。

「お申し込みフォーム」に必要事項を入力し、「送信する」をクリック。入力から送信までは1~2分程度です。

フォーム送信後、通常ですと5~10分以内にスタッフから電話連絡があります。電話の所要時間は3分程度で、税理士法人の担当者への相談日時を調整します。

※万が一電話に出られなかった場合は、メールアドレス宛に連絡が入ります。

お約束の日時に税理士法人の担当者から直接、電話連絡が入ります。ヒアリングが行われますので、そのままご相談内容をお話ください。担当者よりサポート可能と判断されたら、一人ひとりの状況に沿って次のステップ(事業計画書の作成面談など)が提示されます。

\今すぐお申し込みはこちらから/

\審査に強い理由をもっと知るなら/

小久保さん

小久保さん融資成功までは一切請求のない「完全成功報酬型」ですのでご安心ください!

面談対策を行う

設備資金の融資の面談では、事業計画や資金使途、経営者の略歴、創業の動機などを説明します。

面談の印象や受け答えは融資の可否に大きく影響するため、事前準備が重要です。

担当者ありきの面談ですので、一人での対策には限界があります。

事業計画書と同様、面談も専門家の指示のもと、適切な対策を行って審査通過を狙う必要があるのです。

\プロの税理士を頼るべき4つの理由をご紹介!/

設備資金の融資を利用する際の注意点

創業に必要な“資金調達”の専門サポートを受ける

CEOパートナー

設備資金の融資を受けたい方は、金融機関に申し込む前に、注意しなければならないポイントを押さえておく必要があります。

下記については、とくに注意しておきましょう。

- 私用の車両購入はNG

- 不動産購入は要注意

- 領収書や証拠書類は保管する

- 運転資金に回すことはできない

私用の車両購入はNG

設備資金として、法人で使用する車両購入も含まれます。

しかし、これは営業用の車両や運送用のトラック、クレーン車などの作業車などが対象です。

プライベートで使用するための乗用車は、設備資金としては認められません。

また、事業用車両を購入するための資金融資を申し込むためには、見積書が必要です。

もし購入する車両が見つかったら、速やかに販売店のスタッフにお願いして、見積書を作成してもらいましょう。

不動産購入は要注意

不動産購入のための融資を願い出ることは、もちろん可能です。

しかし、対象の物件を担保にすることが、前提条件になると思ってください。

一部無担保・無保証人で、申し込みできる商品もありますが、不動産購入するための融資であれば、その物件は担保にするよう担当者から求められるものだと考えましょう。

日本政策金融公庫の創業融資における不動産の扱いについては、次の記事を確認してみてください。

領収書や証拠書類は保管する

融資実行後、金融機関が確かに当初の目的通りにお金が使われているか、領収書を提出するように求められる場合もあります。

設備投資のためにお金を使った場合、必ず先方に領収書を発行してもらい、なくさずしっかり保管してください。

万が一、金融機関から疑いを持たれた際でも役立つはずです。

運転資金に回すことはできない

設備資金として借り入れたお金を、運転資金など別の目的で使用した場合、資金使途違反に該当します。

設備資金として借り入れたお金の一部が余ったので、運転資金に回すなどはできません。

もし別の用途で借り入れたお金を使ってしまった場合、借金の速やかな返還、今後融資が受けられなくなるなどの罰則が与えられる可能性があります。

運転資金を融資で調達したい方は、次の記事を参考にしてください。

まとめ

ここまで、設備資金における基本的な知識から、融資についてご紹介しました。

おすすめの制度や審査通過のコツなども記載しましたが、いざ自分でやってみようと思うと、まだまだ不安を感じる方も多いかと思います。

実際、日本政策金融公庫に審査通過するには、自力だと成功率20%という厳しさがあります。

そこで、設備資金の融資をお考えの方は、CEOパートナーへの相談をおすすめします。

資金調達、特に創業融資の申込サポートに強みを持つ税理士と提携し、起業や創業の夢を叶えたい方の金銭的課題を解消するお手伝いをしてくれます。

融資が決まるまでは完全無料!ぜひ一度お問い合わせください。

コメント