開業にお金が必要となるのは確実です。

多かれ少なかれ、お金の準備や、場合によっては調達の必要性が出てくるでしょう。

今回は開業にお金がいくら必要となるかの解説をはじめとし、必要なお金の内訳や調達における6つの手段、融資を受けるならおすすめの3つの機関など開業にまつわるお金の情報を徹底解説していきます。

開業のお金は高額なパターンも珍しくないですので、CEOパートナーなどといった、開業の資金調達に強みを持つ税理士コンサルを活用するのがお金に困らない近道です。

開業のお金に必要な知識をまんべんなくご紹介していきますので、ぜひ最後まで確認していってくださいね。

\プロの税理士を頼るべき4つの理由をご紹介!/

開業にお金はいくらかかる?

開業はお金がかかるイメージですが、実際のところどのくらいのお金を必要とするでしょうか。

多くの開業者のデータも参考とし、相場を確認していきましょう。

業種や業態によって大きく異なる

言ってしまえば、何の業種を選んで、どの業態で開業するかによっていくらお金がかかるかは大きく異なります。

そのため一概に「いくらかかります」と明言するのは正直難しい部分があります。

ただし傾向としては、店舗や工場・倉庫などといった場所を必要とし、かつ特別な設備や機械などを必要とする業種はかなりお金がかかります。

業態にもより、個人事業主として開業するならお金はかかりませんが、法人を立ち上げるなら設立手続きに費用がかかります。

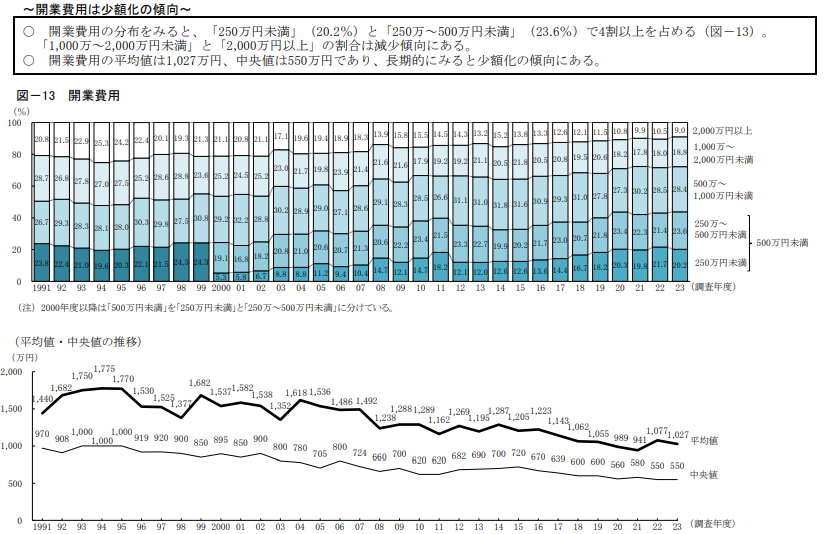

開業費の平均額は1,027万円

開業費の調達先として代表的な政府系金融機関である、日本政策金融公庫が毎年公表している調査の最新版「2023年度新規開業実態調査」より開業費の平均額を確認することができます。

調査の結果、2023年度に開業した方たちの開業費は平均で1,027万円とわかっています。

出典:2023年度新規開業実態調査ー4.開業費用と資金調達より

やはり店舗の内外装や設備の設置に膨大な費用がかかるケースが多く、1,000万円以上が平均となっています。

500万円未満での開業も年々増えている

平均額は1,027万円と出ていますが、あくまでも平均です。

すべての開業者が1,000万円以上の開業費を必要としたわけではありません。

実際に先ほど添付した「2023年度新規開業実態調査」の図表からも確認できるように、500万円未満で開業した方が全体の43.8%と、4割以上が500万円未満の費用で開業できています。

うち20.2%が250万円未満で開業していますので、開業にかかるお金の実態は本当にさまざまであると言えます。

開業にかかるお金の内訳は?

開業にお金がかかると言っても、実際どのような部分にお金がかかっているのでしょうか。

ここでは開業に使うことになるお金の内訳を、一般的な視点で見ていきましょう。

設備や備品にかかる費用

店舗や事務所を構える場合、設備や備品に多額のお金がかかるケースが多いです。

具体的には次のような項目に費用を費やすこととなるでしょう。

- パソコンや周辺機器の購入費

- 回線工事にかかる費用

- チラシ・ホームページの制作費用

- 事務用机や文房具など備品費

- 賃貸物件の敷金・礼金など初期費用

- 内外装費用・リフォーム費用

それぞれ、決して安くはない買い物となりますので、店舗や事務所の必要な事業を開業予定の方は1,000万円近くのお金がかかることも覚悟しておかなければなりません。

少なくとも3ヶ月分の運転資金

開業したら終わりではなく、事業を維持して運営していくには必ずお金を使います。

開業当初の利益が安定するまでは赤字となる場合がほとんどですので、少なくとも3ヶ月分の運転資金を事前に用意して、利益がなくとも事業を維持できる状況を作っておくことがポイントです。

運転資金は次のような項目を指します。

- 家賃

- 光熱費

- 通信費

- 仕入代金

- 広告宣伝費

- 外注費

開業のお金を調達する主な6つの手段

開業に必要なお金を調達するのはいくつか手段があり、代表的なのは6つです。

それぞれの手段の特徴を確認していきましょう。

自己資金

自己資金とはどこかからの借入ではなく、貯金や退職金、資産売却金など自身で発生させたお金のことを指します。

自己資金を開業資金に回すことは、第三者からの審査や返済負担などを生み出すことなく、最もリスクを抑えた手段だと言えます。

また、もし借入により開業にかかるお金を調達する場合でも、自己資金があればあるだけ、金融機関からの信用につながり審査に通りやすくなります。

いずれにせよ、開業を決意したなら自己資金の準備にコツコツ取り組むべきでしょう。

親族や知人からの支援・借入

親族や知人から支援を受けたり、お金を借りたりすることで開業するケースもあります。

身近に開業を理解し、強く応援してくれる親族や知人がいると大変心強いでしょう。

ただし身近な関係にあるからこそ、後からトラブルに発展する可能性も大いにあるため慎重に判断する必要があります。

多額のお金をやり取りする際には書類に書き留めておくなど、視覚的に証拠を残しておくなどして、トラブルを防ぎましょう。

金融機関等からの借り入れ

最も一般的な手段は金融機関等からの借入でしょう。

特に政府系金融機関である日本政策金融公庫から創業融資を受けるのが、開業のお金を調達する上で最も有効な手段と言えます。

他にも地方自治体の制度融資や、信用金庫が独自に用意している創業融資など、多くの機関で開業者向けの融資を展開しています。

詳しくは4章でご紹介していますのでチェックしてみてください。

助成金や補助金の活用

国や地方自治体が開業者向けに助成金や補助金を用意していることがあります。

助成金や補助金は創業融資などといった借入とは異なり、返済義務がないため負担の少ない調達手段であると言えます。

助成金は条件を満たせば比較的受給しやすいですが、補助金は国で予算が決められていたり、審査基準が厳しいこともあって比較的受給しにくいと言われています。

ただし適切に審査対策を練って受給が叶えば、負担少なく開業できる上、国の厳しい審査を通過した事業として周囲からの信頼獲得につながります。

ビジネスローンやカードローン

銀行や消費者金融、クレジット会社が取り扱っているサービスです。

ビジネスローンは事業資金調達を専用としたローン商品で、カードローンは特に使途を指定することなく個人向けに融資を行なうローン商品です。

双方ともに融資スピードが速いことや、担保や保証人を準備する必要がないのが利用しやすい点ですが、金利が高いことや、創業融資ほど高額な資金調達は難しいのが注意点です。

クラウドファンディング

クラウドファンディングとは専用サイトやSNSなど、ネット上の媒体を通して不特定多数から資金を募る手段です。

プロジェクトに共感する・応援したい・ぜひとも実現させてほしいといった支援者が募金を行なうようなシステムとなります。

クラウドファンディングで開業に使うお金を調達するには、いかに多くの人に認知してもらうか、そしていかに共感を得て支援までつなげるかのアピール力が結果を左右すると言えます。

うまくアピールできなければ一銭も集まらずにプロジェクトは水の泡となるリスクもありますし、支援者には支援することでメリットがあるよう、リターンを用意するなど工夫が必要です。

開業のお金を融資してくれる3つのおすすめ機関

開業に高額のお金が必要な場合、自己資金だけでの調達や、ローン商品を頼った調達だけではなかなか厳しい現実があります。

開業資金の調達手段に借入を選択するのは一般的と言えるでしょう。

ここでは開業者向けの融資商品を提供している、おすすめの機関を3つご紹介していきます。

借入を検討している方はぜひ参考にしてみてくださいね。

日本政策金融公庫

日本政策金融公庫で開業者が利用するなら、「新規開業資金」という制度がおすすめです。

新規開業資金はこれから開業予定の方から、開業後およそ7年以内の方に向けた、事業資金の調達専用の融資制度です。

融資限度額は7,200万円とかなり高額に設定されており、返済期間も最長20年以内と、余裕を持った返済が可能となっています。

また開業前や開業直後の方なら、併せて次のメリットが受けられます。

- 原則、無担保・無保証人

- 一律0.65%の利率引き下げ

女性の方や35歳未満・55歳以上の方など、別途で条件に該当すると特別利率が適用されることも。

地方自治体

地方自治体のなかには開業者に向けて、独自に融資を準備しているところがあります。

制度融資と言いますが、特徴としてはかなり低金利で融資を受けられる点にあります。

自治体による金利の一部負担が行なわれるため、個人の負担金利は1%以下となることも珍しくありません。

地方自治体・金融機関・信用保証協会の3機関がタッグを組んで希望者へ融資を提供する仕組みとなっているため、踏み倒しなどによる各機関へのリスクを低く抑えられるため比較的審査に通りやすいのも一つの特徴です。

自治体によって条件や内容が異なりますので、ぜひ該当の自治体を確認してみてください。

信用金庫・信用組合

都市銀行や地方銀行など、一般的な銀行では開業前や開業直後の個人に事業資金を融資することは難しいとされています。

金融機関の審査では信用部分を重視するために、事業実績のない個人に高額の貸付を行なうのはリスクが高いとして断られるケースがほとんどです。

一方で信用金庫や信用組合は地域経済の発展に貢献することを活動の一環としているため、他の銀行に比べ柔軟に対応してもらえる可能性が高いです。

独自に創業融資制度を準備しているところもありますので、管轄地域の信用金庫や信用組合を確認してみてはいかがでしょうか。

開業のお金のことならCEOパートナーに相談!

具体的にいくらお金がかかりそうなのか、どのようにお金を使っていくべきなのか、どうやってお金を調達するべきなのか。

こうした開業にまつわるお金の悩みはなかなか解消されないものでしょう。

しかし、迷ったり悩んだりしたら、開業に詳しい専門家に相談するのが一番確実です。

ここではおすすめのコンサルサービス「CEOパートナー」をご紹介していきます。

\プロの税理士を頼るべき4つの理由をご紹介!/

資金調達に強みを持つ税理士がコンサルティング

CEOパートナーでは開業の資金調達に強みを持つ税理士と提携を結んでいます。

問い合わせるとすぐに税理士の紹介があり、ざっくりとした相談でも、柔軟なアドバイスやコンサルティングを行なってくれます。

開業のお金のことで困ったら、まずは相談してみるのがおすすめです。

融資の審査通過率がアップするサポート内容

開業にかかるお金を借入によって調達するなら、必ず審査を通過する必要性が出てきます。

さまざまに資金調達のサポートを行なってきた実績から、アドバイスのもと調達に向けて動いていくことで、審査通過率を結果的にアップさせることが叶います。

一人では難しい開業準備でも、税理士の充実したサポートのもとならスムーズに進めていけるはずです。

適切な資金計画の提案とその実施をサポート

CEOパートナーでは開業時の資金調達だけでなく、開業後も見据えて適切な資金計画の提案を行なってくれます。

さらには資金計画の実施が確実に行なわれるように、顧問税理士を依頼することで引き続きのサポートが可能となります。

資金計画はさまざまな要素を検証した上で具体的な数値をあぶり出す、専門的知識が必要とも言えます。

不適切な資金計画で事業が思うように進まないといった事態を防ぐためにも、税理士の強みを活かして賢く確実な資金計画を立てるためにも、CEOパートナーを積極的に頼るのはおすすめです。

まとめ

開業にかかるお金は平均額1,027万円といった調査結果が出ていますが、実際には500万円未満で開業する方も多くいます。

業種や業態によって大きく異なってきますので、まずはご自身の予定している業種・業態の事例を参考にしてみるのも一つの手でしょう。

開業のお金は貯金など、コツコツと自己資金を準備することも大切ですが、一般的には日本政策金融公庫の創業融資など金融機関からの借入が頼られるケースが多いです。

ぜひ今回の記事でご紹介したお金の調達手段から、ご自身に適切な手段を検討してみてくださいね。

併せてCEOパートナーの、税理士によるコンサルサービスを賢く頼ることで効率よく開業を進めましょう。

コメント

コメント一覧 (3件)

[…] あわせて読みたい 開業のお金はいくらかかる?平均額と内訳、おすすめ3つの融資機関 開業にかかるお金は1,027万円が2023年度の平均ですが、500万円未満で開業するケースも珍しくなくさ […]

[…] あわせて読みたい 開業のお金はいくらかかる?平均額と内訳、おすすめ3つの融資機関 開業にかかるお金は1,027万円が2023年度の平均ですが、500万円未満で開業するケースも珍しくなくさ […]

[…] あわせて読みたい 開業のお金はいくらかかる?平均額と内訳、おすすめ3つの融資機関 開業にかかるお金は1,027万円が2023年度の平均ですが、500万円未満で開業するケースも珍しくなくさ […]