サラリーマンをしながら副業もしているという方は少なくないはず。

すでに個人事業主として起業されている方もいらっしゃると思いますが利益が一定数を超えたら会社を設立して法人化した方がお得と知っていましたか?

個人事業主の所得に対する税率は最小で5%ですが所得が上がるにつれて税率も上がっていき、最大で45%まで上がります。

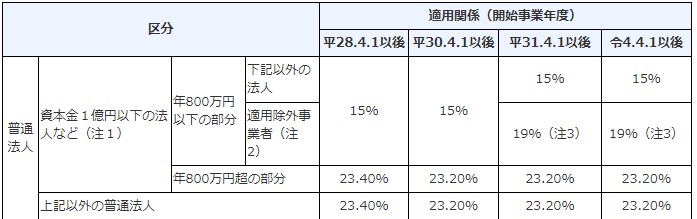

しかし法人は所得が高くても法人実効税率(法人税、法人住民税、法人事業税を足したもの)は最大で23%程度なので利益が一定数を超えるのあれば法人化した方が節税に繋がります。

参考資料:国税庁/所得の税率

参考資料:国税庁/法人の税率(普通法人の場合)

そこで今回は会社の設立を悩んでいるサラリーマンの方向けに会社を設立するメリットとデメリットを紹介していきたいと思います。

会社には内緒で副業している方もご安心ください。副業が会社にバレないコツなども紹介しますのでぜひ参考にしていただければと思います!

サラリーマンが会社設立を検討するタイミング

サラリーマンが会社設立を検討するのは、主に4つのタイミングが考えられます。

- 資産運用での収入があるとき

- 副業での収入が増えてきたとき

- 副業で社会的信用が必要なとき

- 節税がしたいとき

一つずつ見ていきましょう。

資産運用での収入があるとき

不動産投資や株式投資などによる資産運用の収入がある場合、「資産管理会社」の設立を検討することがあるでしょう。

資産運用での収入が高くなると税負担が重くのしかかり、金額によっては約55%もの税金を差し引かれる場合も。

会社を設立した場合、法人税の税率として法人住民税を含めても、30%前後の税率となり、大幅な節税となるのです。

副業での収入が増えてきたとき

副業をしているサラリーマンも少なくはないはず。

副業での収入が増えてきたから、会社設立を検討するケースがあります。

やはり、資産運用と同様、個人としての所得税は、収入が増えれば増えるほどに税負担も比例して重くなってしまいます。

会社を設立して法人税の適用となった場合は、課税所得800万円までなら15%、800万円を超えたら23.2%と固定になるため、個人のままでいる場合に比べかなりの節税効果が期待できます。

副業で社会的信用が必要なとき

取引先によっては、「会社としか取引せず個人に依頼しない」といった方針で外部に委託しているところもあるでしょう。

取引を予定している事業者が上記に該当する場合は、副業であっても会社設立を検討する必要があります。

会社としか取引しない事業者が一定数存在する理由としては、会社概要が登記にて公開されており、決算書によって実態を確認できるために個人よりも社会的信用が高いとされるためです。

節税がしたいとき

資産運用や副業といった、サラリーマンとして以外の収入があるわけではなくとも、単にサラリーマンとしての収入が多い方が会社設立を検討するケースもあります。いわゆるペーパーカンパニーの設立ですね。

日本での会社設立以外にも、“タックスヘイブン”と呼ばれるような税率の著しく低い国などで会社設立すれば大幅な節税が叶うこともあります。

しかし、節税の範囲を超えて「脱税」と判断されてしまうリスクもあるため、ペーパーカンパニーの設立は慎重に、かつ専門家の意見なども聞きながら進める必要があるでしょう。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

サラリーマンが会社設立で得られる5つのメリット

サラリーマンが会社を設立するメリットとして節税が多く挙げられますが実際にどのくらい節税できるのか、節税の他にどんなメリットがあるのか疑問に思う方もいらっしゃると思います。

ここでは節税に関するメリットをメインにサラリーマンが会社設立で得られる5つのメリットを紹介していきます。

経費にできる範囲が広い

会社設立は個人事業主に比べると経費にできる範囲が広がります。

健康診断や福利厚生費、社員旅行など会社を設立する事で経費になるものは多く存在します。

会議費や接待費も飲食代として経費にする事ができるので収入を圧縮して節税することが可能です。

給与所得控除を有効活用して節税が可能

自身が会社を設立し役員になった場合、役員報酬を受けることができます。

役員報酬とは、法人が事業主に支払う報酬の事を指します。

自身で法人化すれば事業主となるため役員報酬を受け取ることが可能です。

役員報酬は給与でりありながら会社の経費としてみなされるので「役員報酬を受け取る=会社が経費で支払った」ということになります。

最低65万円、最高220万円が控除されるので役員報酬で給与所得控除を活用しながら会社としては経費にできるので大幅な節税が可能です。

所得が350~400万円を超えるのであれば法人化した方が税負担は軽くなります。

上記の通り個人事業主よりも会社設立をすれば経費の範囲が広がるので所得330万円が目安とも言われています。

家族に事業を手伝ってもらっている場合、個人事業主ですと青色事業専従者給与の届出を提供していなければ経費として計上する事はできませんが会社設立をした場合はそういった制限無く家族に支払う給与も経費にすることが可能なので会社設立の大きなメリットと言えます。

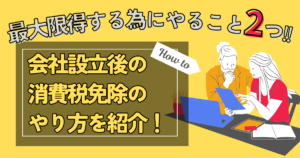

消費税が2年間免除される

例えばコンビニで100円のコーヒーを買ったとすると消費者はそのコンビニに消費税込みで108円支払います。

そしてコンビニ側は消費者から8円の消費税を預かっている事になり、後日その税金を国に納税するという形になります。

これは単純計算ですが実際はもっと複雑で会社側はその計算をして国に納税しなければいけません。

会社設立をした場合、消費税の納税義務は課税売上高が1000万円超えた場合に発生します。

法人の場合の基準期間における課税売上高は原則、前々事業年度の課税売上高となります。

つまり、会社設立した1.2年は2年前の売り上げが存在しないので2年間は消費税が免除、という形になります。

社会的信頼を高めることができる

個人事業主の場合、社会的信頼はあまり高くありません。

しかし、法人成りするということは複雑で手間のかかる手続き経て会社設立をしているので社会的信頼を高めることができます。

信用を得ることができれば金融機関からの融資も受けやすくなりますし、事務所を借りる際の審査なども比較的通りやすくなります。

社会的信頼を高められれば取引もしやすくなり得るので事業の拡大も期待できます。

決算月を自分で決めることができる

決算月とは決算をするために区切った期間である事業年度のうちの最後の月の事を指します。

個人事業主は1月から12月が事業年度と国から定められていますが、会社設立をすれば決算月を自由に定めることができます。

サラリーマンが会社設立した場合、本業の繫忙期や副業の繫忙期などを自身で調節して決算月を定めることができるので仕事に支障をきたす、といった可能性を防ぐことができます。

サラリーマンの会社設立で発生する4つのデメリット

メリットがあるということは必ずデメリットが存在します。ここではサラリーマンが会社設立した場合の4つデメリットをご紹介します。

会社設立にはお金がかかる

会社設立には資金が必要になります。

これはサラリーマンに限らず会社設立を考えている全ての人に言えますが、株式会社であれば法人の手続きに収入印紙代が約4万円、定款の認証手数料が3万~5万円、謄本の発行手数料が約2千円、登録免許税が一般的には15万円となっており約22万~24万円の費用がかかります。

そこに加えて資本金を用意する必要があるのである程度の資金を調達する必要があります。

どれだけ赤字でも税金を支払わなければいけない

個人事業主が赤字になってしまった場合、所得税と住民税は0円になります。

しかし、会社設立した場合はどれだけ赤字が出ても法人住民税の一部が資本金額に応じて課税される仕組みになっているため税金を支払う必要があります。

東京都の場合は資本金1000万円以下、従業員50人以下だと毎年7万円の支払い義務が発生するので注意が必要です。

事務的な負担が増える

会社法に従って複雑な決算業務を行う必要があるので事務的な負担は個人事業主に比べると増えてしまいます。

メリットで経費にできる範囲が広いとお伝えしましたが、その範囲が広い分事務的な負担が増加してしまうデメリットもあります。

会計ソフトをなどを導入して少しでも効率化を図るか、お金はかかってしまいますが税理士を雇うなどをすることをおすすめします。

特にサラリーマンで会社設立した場合は本業もしながらになるのでぜひ検討してみてください。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

勤め先の会社にバレる可能性がある

勤め先の会社が副業の許可を出しておらず会社には内緒でサラリーマンとして働きながら会社設立をした場合それが勤め先にバレてしまうとトラブルの原因になる可能性があります。

もし会社設立がバレてしまったら最悪の場合勤め先の会社をクビになることも考えられます。

事前に許可を取るかバレないように徹底的に対策する事が必要になります。

サラリーマンの会社設立で勤め先にバレない3つのコツ

「バレないような対策と言っても何をすればいいの?」と疑問に思いますよね。

そこで3つのコツをご紹介していきたいと思います。

勤め先の会社に内緒で会社設立を考えている方は必見です!

確定申告では必ず普通徴収を選ぶ

副業でもそうなのですが、会社にバレる原因として確定申告が挙げられます。

住民税はその前の年の所得によって定められています。

その住民税が給与所得が大きく変わっていないのに例年に比べて高くなっていた場合、他で収入があったのではと疑われてバレてしまうケースが多いです。

ではどう防ぐのかというと、確定申告を会社に提出する際に住民税を自分で納税をする「普通徴収」を選んでください。

副業分の住民税は自宅などに納付書が届くので住民税で会社にバレる可能性は防げます。

会社の取締役を配偶者(家族)にする

会社設立には登記が必要になります。

登記をすると会社の名称や取締役は公開されてしまいます。

何らかの形でその登記情報を見て勤め先が会社設立を知る、なんて事も0ではありません。

会社の取締役を配偶者(家族)にすることで、副業を禁止していても配偶者や家族が会社設立することを止める権利は会社には無いので例え会社から何か言われたとしても自身の会社ではないと言い張ることができます。

本業では副業の仕事をしない・話さない

何より気を付けなければいけないのは会話中に会社設立のことをポロっと言ってしまってそれが会社内で噂になってバレてしまうことです。

また、休憩時間などに副業の仕事をしていてそれを見られてしまい会社にバレた、なんてことも考えられます。

勤め先では副業や会社設立のことを絶対に言わないようにしてください。本業の仕事を疎かにするのも言語道断です。

会社にバレないようにするには本業の仕事中は副業の仕事はしない・話さないを徹底して本業の仕事に集中しましょう。

サラリーマンが会社設立する5つのステップ

実際に会社を設立するとしたら何をしなければいけないのか。

以下の5つのステップ通りに進めればサラリーマンとして働きながらでも会社を設立する事ができます。

- 商号の決定と印鑑の作成

- 定款を作成する

- 資本金を払い込む

- 登記申請のための必要書類を準備・申請

- 会社設立後に税務署への届け出を提出

それでは早速見ていきましょう!

STEP1 商号の決定と印鑑の作成

会社設立をする上でまず初めにすることは商号の決定と印鑑の作成です。

商号とは会社の名前・名称のことです。会社法や不正競争防止法に気を付けて決定する必要があります。

他社と区別がつく名前で、商標権を侵害しないものにしましょう。

設立後に名前を変更することは可能ですが再度登記する必要があるので注意してください。

印鑑は代表印・銀行印・角印を用意しておきましょう。代表印に関しては登記申請をする時には一緒に届け出をします。

印鑑は市販で買えるようなものではなく、専門の業者などに依頼して作成する実印を用意する必要があるので注意が必要です。

またこの時に株式会社や合同会社などの会社形態を決めておきましょう。

STEP2 定款を作成する

次に定款を作成します。

定款とは「会社の憲法」とも呼ばれる会社を設立する上で必ず作成し、公証役場で公証人から認証を受けなければいけないものです。

知識が必要になりますが書籍や会社設立関連のホームページに書き方などが載っているので参考にしてください。

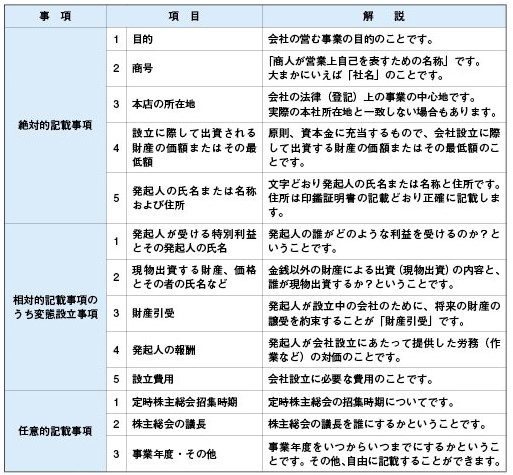

定款には1つでも抜けていたらその時点で定款が無効となってしまう「絶対的記載事項」、その絶対的記載事項を補う「相対的記載事項」、その他法律に違反しない限り自由に規定できる「任意的記載事項」の3つからなります。

相対的記載事項の中で会社の財産に大きく影響する重要なものを「変態設立事項」と呼ぶので覚えておきましょう。

具体的な項目については以下の表にまとめたのでぜひ参考にしてください。

参考資料:J-Net21

※定款の手続きが必要なのは株式会社、一般社団法人、一般財団法人の3形態で合同会社の場合は認証手続きを行う必要がありません。

STEP3 資本金を払い込む

定款の手続きが終了したら会社設立に必要な資本金を金融機関に払い込みします。

資本金は1円以上であれば認められますが、1円での起業は現実的ではないので100万円~1000万円ほどの資本金が望ましいです。

この時点では法人口座の開設ができないので振込先は会社設立の手続きを行う発起人の個人口座にしましょう。

支払いが完了したら通帳の表紙と1ページ目、資本金の振込内容が記載されているページのコピーをします。

これは資本金の証明する書類となって、後日登記申請をする際に必要になるので必ず保管しておいてください。

STEP4 登記申請のための必要書類を準備・申請

会社設立をするには法務局で登記申請を行う必要があります。登記申請に必要な書類は以下の10種類になります。

- 登記申請書

- 登記免許税分の収入印紙を貼り付けた納付用台紙

- 定款

- 発起人の決定書

- 取締役の就任承諾書

- 代表取締役の就任承諾書

- 取締役の印鑑証明書

- 資本金の払い込みがあったと証明できる書面

- 印鑑証明書(法人印と個人印の両方)

- 「登記するべき事項」を記載した書面またはCD-R

これらの準備ができたら法務局に行き、申請を行います。

登記申請は資本金の払い込みから2週間以内に行います。書類に不備がなければ大体10日間ほどで登記完了となります。不備があった場合は役所から連絡がありますが、不備がなかった場合は連絡はありません。

ちなみに、会社設立日は「登記申請を行った日」となります。

STEP5 会社設立後に税務署への届け出を提出

会社設立が完了したらそれで終わりというわけではありません。会社設立後にもやらなければいけないことがあります。

設立した会社の本店所在地がある地域の管轄税務署で法人税・消費税・源泉徴収税の手続きを行います。

また、管轄税務署に法人設立届出書を必ず会社設立後の2ヶ月以内に提出が必要となるので忘れないようにしましょう。

その他にも必要となる届け出はこちらの記事にまとめてありますので参考にしてください。

まとめ

会社設立のメリットとして節税を挙げましたが、本記事を執筆していて税金に関する知識は必要不可欠だと感じました。

知っていれば得をするけれど知らずにいたら損をする。むしろ知らずに起業はリスキーだなと感じてしまいました。

しかし、税金に関する知識は一朝一夕で身につくものではありません。

そんな時はやはり税理士に頼るのが一番ではないでしょうか。

起業資金のために融資を検討しているのであれば尚更税理士を頼りましょう。

CEOパートナーならあなたに合うプロの税理士とマッチングしてくれます。

完全報酬型で融資が受け取れるまで無料なので安心して相談する事ができます。

なによりその税理士が良いと思ったら個人契約する事が可能なので難しいお金に関する問題を解決する事ができます。

サラリーマンでも会社設立は可能です。もし資金の問題で未だ起業に乗り切れないのであればそれこそCEOパートナーにお任せください。

サラリーマンだからと諦める必要はありません。自身のメリットとなるものは全て活用して成功への一歩を踏み出しましょう!

コメント

コメント一覧 (9件)

[…] 起業と聞くと何となく「会社を設立する」というイメージがありますよね。 まずはその会社設立のメリットとデメリットについてご紹介していきます。 関連記事:会社設立経験者が教える!サラリーマンが会社設立する5つのメリット […]

[…] 関連記事:会社設立経験者が教える!サラリーマンが会社設立する5つのメリット […]

[…] では会社を設立することでどんなことが得られるのでしょうか。 本章では会社設立して得られるメリットとデメリットについてご紹介していきます。 関連記事:会社設立経験者が教える!サラリーマンが会社設立する5つのメリット […]

[…] 会社を設立する時に沢山の書類を法務局に提出します。 そんな法務局で相談できるのは登記に関する事です。 会社設立には登記の申請が必須です。法務局ではその登記申請の仕方や必要書類などの相談をすることが可能です。 実際に登記の申請などは法務局で行うのでアドバイスの通りに書類を作成したり修正すれば問題なく登記登録が可能です。 法務局は全国に8ヵ所、地方法務局は42ヵ所あります。登記のことでお悩みならぜひ法務局に相談してみてください。 関連記事:会社設立経験者が教える!サラリーマンが会社設立する5つのメリット […]

[…] オンラインで電子認証を得る選択をした場合は、収入印紙代がかかりませんが、 電子定款作成のためのソフトが別途必要となるなど、それぞれメリット・デメリットがあります。 オンラインでの手続き、訪問での手続きそれぞれのメリット・デメリットを考え自身にあった選択をしましょう。 なお、合同会社を設立する場合、認証手続きは必要はありません。 関連記事:会社設立経験者が教える!サラリーマンが会社設立する5つのメリット […]

[…] そう考えても実際になにをすればいいのか。そもそも会社設立は簡単なのか難しいのかわかりませんよね。会社といってもその形態は様々でどの形態で設立するかで必要な資金やものが変わります。そこで今回は会社設立を考えている方に会社設立について詳しくご紹介していきます。 今から用意しておけば会社設立した時に楽になる情報もご紹介するので、会社設立したいけどまだ本格的には動けないという方も必見です! […]

[…] 商業登記簿謄本 […]

[…] 関連記事:会社設立経験者が教える!サラリーマンが会社設立する5つのメリット […]

[…] 会社を設立するにはまず基本事項を決める必要があります。 […]