個人事業主になるために何をしたらいいの?

個人事業主で上手くいくか心配。

などなど。何をすればいいのか、本当に起業してもいいのか不安ですよね。

そこで今回、個人事業主2年目の私が経験をもとに開業手続きから稼ぎ方までまとめて紹介します。

実はここだけの話、1人で起業する場合、税金面や働き方で個人事業主にはメリットが多いんです。

また個人事業主専用の保険やサービスもありますので、そちらもチェックしてみてくださいね。

将来、あなたと個人事業主仲間として一緒に働いていることを願っています!

起業について、もっと総合的に知りたい方はこちらの記事も参考にしてみてください。

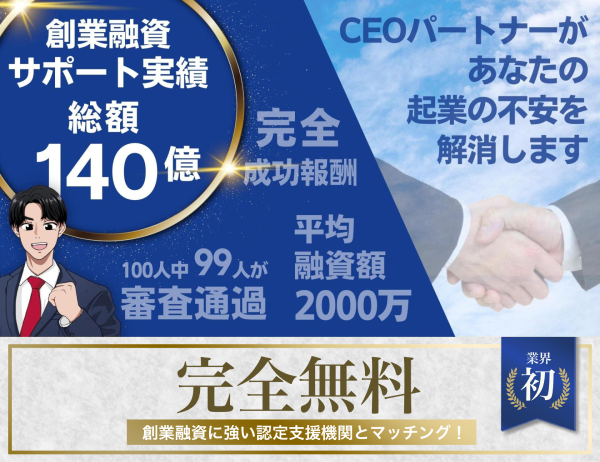

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

起業における個人事業主とは?

起業の手段として個人事業主を選ぶ方は少なくありません。

そもそも個人事業主とはどういった働き方になるのでしょうか。

フリーランスとの違い、自営業との違いをそれぞれ見ていきましょう。

個人事業主とフリーランスの違い

個人事業主は「個人」で事業を行う人を意味し、会社を設立せずに、個人で独立して事業を行う人を指します。

対してフリーランスはもっと広い意味を持ち、特定の会社や団体と雇用契約を結ぶことなく、自身のスキルにより独立して仕事を請け負う「働き方」を指します。

フリーランスはあくまでも働き方を指すため、個人事業主とは違い、自身で会社を持つ人のことを指す場合もあります。

個人事業主と自営業の違い

自営業とは、自ら事業を立ち上げて経営する「働き方」を指します。

主に、法人化して会社を持つ人の働き方を自営業と呼ぶ場合が多いです。

会社を設立していれば従業員を雇用することもあり、”社長”と呼ばれる立場を自営業と捉えることもできるでしょう。

起業で個人事業主を選ぶメリット・デメリット

起業の際に個人事業主を選ぶことは、メリットもあり、一方でデメリットもあります。

よく挙げられるメリット・デメリットをまとめてご紹介しますので、起業前にしっかりと確認していきましょう。

法人と比べ開業手続きが簡単、無料

個人事業主として起業するには「開業届」の提出が必要です。

しかし言い方を変えると、開業届さえ提出すれば個人事業主として起業できたことになります。

開業届の提出には費用は一切かかりませんので、手軽に起業できる方法となります。

会社設立の手続きには定款や登記の登録など、合計で20万円以上の手数料が必須となりますので、比較するとかなり簡単に起業できることが分かります。

一定所得までは法人より税率がお得

個人事業主は所得税の納付義務が、法人には法人税の納付義務があります。

一定所得を超えると所得税と法人税の税率がひっくり返りますので、それまでは個人事業主として所得税を納付するほうがお得です。

一定所得とは具体的に700万円を超えたあたり、と言われています。

詳細なタイミングは個々で異なるはずですので、税理士など専門家に確認することをおすすめします。

自分で対応できる経理作業が多い

起業するということは、経理作業なども行う必要性が出てきます。

ただし法人と比べ、個人事業主は作業がシンプルなため、自分で対応している方も少なくありません。

日々の帳簿を付ける手間など発生しますが、慣れてしまえば一人で確定申告まで行うことも可能でしょう。

万が一経理作業に不安を抱くことがあれば、税理士など専門家を頼るのがおすすめです。

\創業融資のプロ・税理士法人を即日紹介/

※フォーム送信後5~10分でお電話を差し上げます

自由な働き方が叶う

個人事業主になるということは、特定の会社と雇用契約を結んで働く、といったことがなく、会社の就業規則や勤務時間、勤務場所などに従う必要がありません。

自分ですべて管理できるため、自由な働き方が叶うと言えます。

場合によっては沖縄など好きな場所へ移住し、リモートワークの叶う仕事を個人事業主として引き受け、仕事とプライベートのバランスを好きなように調整している方もいますよ。

法人と比べ社会的信用が低い

個人事業者のデメリットとして、特に大きく挙げられるのは社会的信用面でしょう。

会社員あるいは、法人を設立した方に比べるとクレジットカードを作成しづらい・物件の審査に通りづらい・ローンを組みづらいなどといった弊害の発生が事実としてあります。

対策としては、こうした社会的信用の低さによる弊害を受けそうな契約などは、起業前にすべて終わらせておくことです。

また、毎月安定した収入が約束されている状況であれば評価も高まりますので、取引先や顧客を安定させるなど仕事への工夫も必要でしょう。

法人と比べ経費計上できる範囲が狭い

個人事業主は、自身の収入を「給与」として経費計上することができません。

法人を設立すると、自身への役員報酬や賞与は「給与」扱いとなるため、経費計上できる幅が広がります。

経費にできるかできないかの境界線が、個人事業主だと曖昧なために、しっかりと説明できる要素がなければ経費として認められず、注意が必要です。

個人の財産に影響があるかも

事業に必要な資金調達を、創業融資など借入を通して行った場合、制度によっては自身が保証人として返済を保証する必要性が出てきます。

もし万が一事業がうまくいかずに返済できない状況まで陥ることとなってしまった場合、保証人となってしまった個人の財産に影響があるかもしれません。

事業を成功させるためにも事前の十分な資金投資は必要ですが、無理のない範囲で行う必要があり、場合によっては借入を極力行わずに小さく事業を始めるといった選択も必要でしょう。

個人事業主になるための手続き3ステップ

個人事業主になるためには、税務署や地方自治体に手続きを行う必要があります。以下の3つの手続きをやるだけで、個人事業主として開業することができます。

- Step1:税務署に開業届を出す

- Step2:青色申告承認申請書を提出

- Step3:地方自治体に事業開始等届出書を提出

今回Step2で青色申告はしなくても問題はありませんが、控除等のメリットもありますので開業届を出すタイミングで一緒に提出しましょう。それでは1つずつ解説していきます。

税務署に開業届を出す

個人事業主として事業を開始する前に、税務署に開業届(正式名称:個人事業の開廃業届出書)を提出しましょう。開業届は、必ず提出しなければならない届出書類ではありませんが、口座開設や、オフィスの賃貸契約や融資の審査の時に開業届の控えが必要になります。

開業届に提出期限は事業の開始などの事実があった日から1ヶ月以内です。開業届は国税庁のホームページからダウンロードするか、最寄りの税務署で入手することができます。またe-Taxを利用してネットでも提出することも可能です。

青色申告承認申請書を提出

青色申告とは、個人事業主が所得税や法人税などの税金を正しく納めるための申告納税制度です。青色申告制度を利用するためには、青色申告承認申請書を提出する必要があります。こちらの国税庁のホームページからダウンロードするか税税務署で入手することができます。

青色申告では1月1日~12月31年の所得金額を計算し、帳簿が必要となってきますが、この申告制度を利用することで、納税額が最大65万円軽減され、事業の経費をより有効に活用することができます。また、家族で会社を営んでいる場合は家族の給与を経費として計算できるなど多くのメリットがあります。

地方自治体に事業開始等届出書を提出

地方自治体に事業開始等届出書を提出することで、地方自治体に事業を始めたと報告することができます。事業開始等届出書には、事業名や所在地、事業内容、法人格の有無などが含まれています。地方自治体によって届出が必要な手続きや提出書類が異なりますので、あらかじめ調べて提出してましょう。

注意!開業届を出す前に3項目チェック

開業届を出す前に確認してもらいたい項目が3点あります。

- 失業手当をもらっている

- 配偶者の扶養に入っている

- 年間所得が20万円以上だと確定申告が必要

開業届を出すことによって失業手当や扶養の条件から外れる場合がございますので、心配な方はその点を確認して提出しましょう。また副業であっても開業届などの書類を出すことが可能ですが、年間20万円以上所得が生まれた場合は確定申告が必要です。

起業前に要確認!法人で開業した方がいい人とは

個人事業主として開業することも一つの選択肢ではありますが、特定の条件が揃っている場合には法人での開業した方がいい場合があります。

以下の3つの条件の内1つでも当てはまる場合は、法人での開業を検討しましょう!

- 見込み客が法人のみの取引

- 資金調達は出資予定の方

- 起業開始時点で従業員がいる

法人は個人事業主で開業するより10万円程度の初期費用はかかりますが、税金などのメリットが多くあります。

見込み客が法人のみの取引

個人事業主として開業した場合、取引先として個人や個人事業主が多く含まれます。しかし、見込み客が法人のみである場合には法人での開業をおすすめします。法人として開業することで、契約の際の法人との取引がスムーズに進められます。また個人事業主よりも社会信用度が高い法人の方がビジネスチャンスをより拡大することができます。

資金調達は出資予定の方

起業には資金が必要ですが、個人事業主として開業する場合、法人よりも資金調達に苦労することがあります。法人での開業であれば、出資者を募集することができますし、国からの融資を受ける可能性を高めることができるのです。

個人事業主でも融資を受けることは可能になりますが、法人の方が事業の運営に必要な資金をスムーズに調達することができます。また、出資者がいることで、法人としての信用力も高まり、銀行などからの融資もスムーズに進みます。

起業開始時点で従業員がいる

個人事業主として開業する場合、一人で事業を運営することが一般的ですが、起業開始時点で従業員がいる場合には、法人での開業が望ましいです。法人での開業であれば、従業員を雇用することができます。従業員がいることで、業務の範囲を広げることができ、事業の成長を促進することができるのです。また、従業員を雇用することで、社会保険や労働保険の加入が必要となるため、法人での開業は必要となります。

個人事業主開業後やることリスト

個人事業主として開業する場合、開業後には様々な手続きや準備が必要となります。以下では、開業後にやることのリストを4つの項目に分けてご紹介します。

- その①:国民年金・国民健康保険に加入

- その②:仕訳が楽!ビジネスカード作成

- その③:確定申告で焦らない!レシート管理

- その④:もしものために!おすすめの保険

これは起業したら、できるだけ早めに行ってください。①から重要度の高い順に並べています。

国民年金・国民健康保険に加入

個人事業主は、国民年金や国民健康保険に加入することが義務付けられています。国民年金は、個人事業主が65歳まで毎月支払う保険料であり、将来的に年金を受け取ることができます。また、国民健康保険は、個人事業主が病気や怪我をした場合の医療費を補助する保険です。開業後は、国民年金・国民健康保険への加入手続きを行い保険料の支払いが始まります。保険の加入や年金について疑問があれば、役所に聞いてみましょう。相談することで納税の意思があると表明することができます。

仕訳が楽!ビジネスカード作成

個人事業主は、個人としての口座とは別にビジネス口座を開設することをおすすめします。開業届を出す時に「屋号」をつけると口座をつくることは難しくありません。

さらにビジネスカードを作成することで、仕事で支払いをするときに、領収書を集めたり、現金を用意する手間を省くことができます。ビジネスカードには支払いの明細が記載されるため、会計処理が簡単になりますし、会計ソフトと連携することもできるので、できるだけ作成しときましょう。ビジネスカードは、開業後すぐに作成することができます。

確定申告で焦らない!レシート管理

個人事業主は、年に一度の確定申告を行う必要があります。確定申告の際には、各種経費や源泉徴収税などの情報を正確に管理する必要があります。しかし、レシートを紛失したり、情報の整理が追いつかなかったりすると、確定申告が大変です。そこでおすすめなのが、レシート管理サービスを利用することです。

レシート管理サービスを利用することで、紙のレシートを撮影して保存することができ、確定申告の際に必要な情報を簡単に整理することができます。また、レシートや領収書をまとめるていると、確定申告の際に税理士に丸投げすることもできます。

もしものために!おすすめの保険

個人事業主は、様々なリスクに直面する可能性があります。例えば、仕事中に怪我をしたり、商品を紛失したりすることがあります。そうした場合、事業主自身が損害を補填する必要も。そのため、事業保険に加入することが重要です。保険には、様々な種類がありますが、以下はおすすめの保険になります。

- 商業保険:商品や設備などの紛失や損傷を補償する保険

- 賠償責任保険:事業に関連する事故や事件による第三者への損害を補償する保険

- 就業不能保険・所得補償保険:病気や怪我をした場合に保険金が一定期間払われる保険

すべての保険に入らなくても問題はありませんが、保険加入することで安心してビジネスに取り組むことができるので、できるだけ保険加入を検討してみてください。

個人事業主で成功する3つのポイント

個人事業主として成功するためには、様々な要素が必要です。

ここでは、個人事業主で成功するための3つのポイントを紹介します。

- 仕事はエージェントに依頼

- 税理士に相談で安心経営

- 一緒に頑張る仲間を見つける

現在、個人事業主として活動している人にもおすすめの方法を紹介をしていますので、ぜひ参考にしてみてください。

仕事はエージェントに依頼

開業したての個人事業主の悩みの1つとして仕事がない事です。当たり前ですが、1人で起業した場合には営業も自身で行わなければなりません。元々営業が得意であれば問題ありませんが、仕事がないままだと生活も不安定になってしまいます。

そこでおすすめしたいのが、エージェントに依頼するという方法です。手数料が取られてしまったり、時給制になってしまうこともありますが、仕事が全くない状態にはなりません。1つでも実績を貯めることができれば、単価を上げたり、継続案件をもらうことができます。

今ではフリーランス用のエージェントも多いので1つでも入っていると安心です。

税理士に相談で安心経営

個人事業主は、税務処理や経理処理などの業務が必要です。簿記の知識があると問題ありませんが、そうではない場合は個人事業主自身がこれらの業務を全て行うことは難しいです。そのため、税理士や会計事務所に相談することをおすすめします。税理士に相談することで、正確な税務処理や経理処理ができるだけでなく、節税などのアドバイスも得られます。また、1人で不安な事業経営も税理士に相談することで、安心して経営を進めることができます。

起業するときには、信頼できるパートナーを見つけましょう。

ここだと効率よく最短で、あなたに合った税理士を探すことができます。

一緒に頑張る仲間を見つける

個人事業主は、一人で事業を運営することが多いため、ストレスや孤独感を感じることがあります。そのため、同じく個人事業主として活動している人や、事業を共に運営してくれるパートナーを見つけることが大切です。共通の目標を持つ仲間と一緒に頑張ることで、やる気がアップしたり、アイデアや知識を共有できるため、事業運営がスムーズになります。

私がおすすめしているのはTwitterのスペースで一緒に仕事をすることです。Twitterでは誰かしらが起きておりスペースを開設してくれています。朝活で作業している人と一緒にすることも可能ですし、相談会を行っていることもあるのでぜひ参加してみてください。

【2年目の私が語る】個人事業主で起業した結果

個人事業主として起業して、早くも2年目を迎えた私が出した結果として起業してよかったと感じています。

起業する前は、自分でビジネスを展開することに不安があったものの、現在は自分自身で決定し、仕事に取り組むことができているため、達成感を感じています。

起業していく中で、様々な課題に直面することがありますが、それらを自身の力で解決でき、自分のスキルの向上にも繋がっていると実感があります。

今回の個人事業主の手続きや成功していくためのポイントをまとめてました。この通りにやれば誰でも個人事業主として活躍することができます。やるかどうかはあなた次第です。

もし、あなたが個人事業主として活動するときにはぜひ、個人事業主仲間として一緒にビジネスを展開していけることを願っています。

CEOパートナーでは、創業融資をはじめとした資金調達サポートをプロとする税理士法人の担当者を、即日・無料でご紹介しております。

事業計画書の作成代行や面談対策をはじめ、融資だけでなく助成金や補助金の情報提供・お申込みサポートを行っています。

創業後も顧問税理士として頼ることが可能ですので、ぜひお気軽に無料問い合わせをご活用ください。

\相談してから融資を考えてもOK!/

コメント

コメント一覧 (22件)

[…] 日本政策金融公庫の創業融資の面談に欠かせないのが事業計画書をはじめとする必要書類です。 担当者との面接が大事なのはもちろんですが必要書類が揃わなければ元も子もありません。 しかし初めての日本政策金融公庫への創業融資の申し込みでは何が必要なのかわかりませんよね。 こちらでは日本政策金融公庫への創業融資面談に必要な書類を詳しく説明していきます。 法人の場合に必要な書類や個人事業主に必要な書類など自身の立場によっても必要とする書類が変わってきますので注意しながら揃えていきましょう。 […]

[…] こちらの記事では個人事業主での起業手続きを開設しています。 個人事業主で開業を考えている人は、ぜひ読んで見てくださいね! 関連記事:【起業】個人事業主2年目の私が教える開業手続き・ステップ […]

[…] 0円起業は起業の手続きがシンプルです。税金のことも踏まえて、個人事業主として開業する方が多いですが、個人事業主として開業しなくても問題はありません。 […]

[…] 関連記事:【起業】個人事業主2年目の私が教える開業手続き・ステップ […]

[…] 関連記事:【起業】個人事業主2年目の私が教える開業手続き・ステップ […]

[…] 自営業の方や個人事業主として働いている方は、失業保険の対象外とされています。 […]

[…] 資金繰りに困っている中小企業や個人事業主の方にとって、入金スピードが速い資金調達方法は非常に重要になってきます。 […]

[…] この調査では、個人事業主やフリーランスなどの自営業者として働く人たちの所得や経費などを集計しています。 […]

[…] 関連記事:【起業】個人事業主2年目の私が教える開業手続き・ステップ […]

[…] 個人事業主でも申請は可能で、創業後法人化した場合でも申請対象者となります。 […]

[…] 法人ではなく、個人事業主のままだと売上の中から必要経費を差し引いた金額が「事業所得」といして課税され、事業所得の 65 万円青色申告特別控除ができます。 […]

[…] 1.これから創業する方(現在事業を営んでいない方に限る)で、1か月以内に市内で個人事業を開始する方、又は2か月以内に市内で会社を設立し事業を開始する方 […]

[…] 独立して社会的信用を上げる手段として、個人事業主として独立するのではなく、法人として独立すること回避することは可能です。 […]

[…] また、個人事業主でも利用出来る融資制度は珍しく、川崎市内での事業を考えている場合は利用を検討してみましょう。 […]

[…] 参考記事:【起業】個人事業主2年目の私が教える開業手続き・ステップ […]

[…] 関連記事:【起業】個人事業主2年目の私が教える開業手続き・ステップ […]

[…] 一人親方としての働き方は、個人事業主です。個人事業主とは法人を作らず個人として仕事を受けて働く形態です。 […]

[…] あわせて読みたい 【起業】個人事業主2年目の私が教える開業手続き・ステップ 起業で個人事業主としてのステップを分かりやすく、3つの手順でまとめてみました!さらに個人事業主 […]

[…] あわせて読みたい 【起業】個人事業主2年目の私が教える開業手続き・ステップ 起業で個人事業主としてのステップを分かりやすく、3つの手順でまとめてみました!さらに個人事業主 […]

[…] あわせて読みたい 【起業】個人事業主2年目の私が教える開業手続き・ステップ 起業で個人事業主としてのステップを分かりやすく、3つの手順でまとめてみました!さらに個人事業主 […]

[…] 会社員では会社側で行なっていた年末調整などの部分も、個人事業主となれば確定申告が必要だったりと、庶務が発生し、つまずくこともあるかもしれません。 […]

[…] あわせて読みたい 【起業】個人事業主2年目の私が教える開業手続き・ステップ 起業で個人事業主としてのステップを分かりやすく、3つの手順でまとめてみました!さらに個人事業主 […]